合格まで一緒に頑張りましょう!合言葉は「毎日コツコツ」

毎日コツコツ。継続は力なり。

厚生年金保険法「脱退一時金」

R8-121 12.23

厚生年金保険の脱退一時金の支給要件

国民年金法・厚生年金保険法には「脱退一時金」の制度があります。

「日本国籍を有しない者」が対象です。

国民年金・厚生年金保険の被保険者の資格を喪失し日本を出国した場合、要件を満たせば、脱退一時金の請求をすることができます。

今回は、「厚生年金保険」の脱退一時金の支給要件をみていきます。

条文を読んでみましょう

法附則第29条第1項、第2項(日本国籍を有しない者に対する脱退一時金の支給) ① 当分の間、(厚生年金保険の)被保険者期間が6月以上である日本国籍を有しない者(国民年金の被保険者でないものに限る。)であって、老齢年金の受給資格期間 (10年間)を満たしていないものその他これに準ずるものとして政令で定めるものは、脱退一時金の支給を請求することができる。ただし、その者が次の各号のいずれかに該当するときは、この限りでない。 (1) 日本国内に住所を有するとき。 (2) 障害厚生年金その他政令で定める保険給付の受給権を有したことがあるとき。 (3) 最後に国民年金の被保険者の資格を喪失した日(同日において日本国内に住所を有していた者にあっては、同日後初めて、日本国内に住所を有しなくなった日)から起算して2年を経過しているとき。 ② 請求があったときは、その請求をした者に脱退一時金を支給する。 |

では、過去問を解いてみましょう

①【R3年出題】

ある日本国籍を有しない者について、最後に厚生年金保険の被保険者資格を喪失した日から起算して2年が経過しており、かつ、最後に国民年金の被保険者資格を喪失した日(同日において日本国内に住所を有していた者にあっては、同日後初めて、日本国内に住所を有しなくなった日)から起算して1年が経過した。この時点で、この者が、厚生年金保険の被保険者期間を6か月以上有しており、かつ、障害厚生年金等の受給権を有したことがない場合、厚生年金保険法に定める脱退一時金の請求が可能である。

【解答】

①【R3年出題】 〇

脱退一時金の請求ができる要件として

・最後に国民年金の被保険者資格を喪失した日から2年を経過していないこと

※国民年金の被保険者の資格を喪失した日に日本国内に住所を有していた場合は、同日後初めて、日本国内に住所を有しなくなった日から2年を経過していないこと

があります。

問題文は、最後に国民年金の被保険者資格を喪失した日(同日において日本国内に住所を有していた者にあっては、同日後初めて、日本国内に住所を有しなくなった日)から起算して1年が経過した時点ですので、脱退一時金の請求は可能です。

②【H30年出題】

脱退一時金は、最後に国民年金の被保険者の資格を喪失した日(同日において日本国内に住所を有していた者にあっては、同日後初めて、日本国内に住所を有しなくなった日)から起算して2年を経過しているときは、請求することができない。

【解答】

②【H30年出題】 〇

脱退一時金は、最後に国民年金の被保険者の資格を喪失した日(同日において日本国内に住所を有していた者にあっては、同日後初めて、日本国内に住所を有しなくなった日)から起算して2年を経過しているときは、請求できません。

➂【R7年出題】

被保険者期間が6月以上である日本国籍を有しない者(国民年金の被保険者でないものに限る。)であって、老齢厚生年金の受給資格期間を満たさない等の支給要件を満たした者は、脱退一時金の支給を請求することができる。ただし、その者が日本の永住資格を有するときは、この限りでない。

【解答】

➂【R7年出題】 ×

日本の永住資格を有していても、脱退一時金を請求することは可能です。

<注意点>

※永住許可を受けた者については、当該者が20歳以上60歳未満の期間に限り、昭和36年4月1日から永住許可を受けるまでの海外在住期間も受給資格期間に含めて判断される(合算対象期間)とされています。合算対象期間を入れて受給資格期間が10年以上になる場合は、脱退一時金の支給要件を満たしません。

(参照:厚生労働省「脱退一時金等について」)

④【R2年出題】

障害厚生年金の支給を受けたことがある場合でも、障害の状態が軽減し、脱退一時金の請求時に障害厚生年金の支給を受けていなければ脱退一時金の支給を受けることができる。

【解答】

④【R2年出題】 ×

「障害厚生年金その他政令で定める保険給付の受給権を有したことがある」ときは脱退一時金を受けることはできません。

「障害厚生年金の支給を受けたことがある」場合は、脱退一時金の支給は受けられません。

⑤【H26年出題】

日本国籍を有しない者について、障害手当金の受給権を有したことがある場合であっても、脱退一時金を請求することができる。

【解答】

⑤【H26年出題】 ×

「障害厚生年金その他政令で定める保険給付の受給権を有したことがある」ときは脱退一時金を受けることはできません。

「障害手当金」は、政令で定める給付の中に含まれます。

そのため、障害手当金の受給権を有したことがある場合は、脱退一時金を請求することはできません。

(令第12条)

⑥【R1年出題】

被保険者期間が6か月以上ある日本国籍を有しない者は、所定の要件を満たす場合に脱退一時金の支給を請求することができるが、かつて、脱退一時金を受給した者が再入国し、適用事業所に使用され、再度、被保険者期間が6か月以上となり、所定の要件を満たした場合であっても、再度、脱退一時金の支給を請求することはできない。

【解答】

⑥【R1年出題】 ×

かつて、脱退一時金を受給した者が再入国し、再度、所定の要件を満たした場合は、再度、脱退一時金の支給の請求をすることができます。

⑦【R7年出題】

脱退一時金の支給を受けた者は、その後、再び脱退一時金の支給要件を満たすことがあったとしても、脱退一時金の支給を請求することはできない。

【解答】

⑦【R7年出題】 ×

⑥の問題と同じです。

かつて、脱退一時金を受給した者が再入国し、再度、所定の要件を満たした場合は、再度、脱退一時金の支給の請求をすることができます。

YouTubeはこちらからどうぞ!

社労士受験のあれこれ

毎日コツコツYouTubeチャンネル

チャンネル登録よろしくお願いします

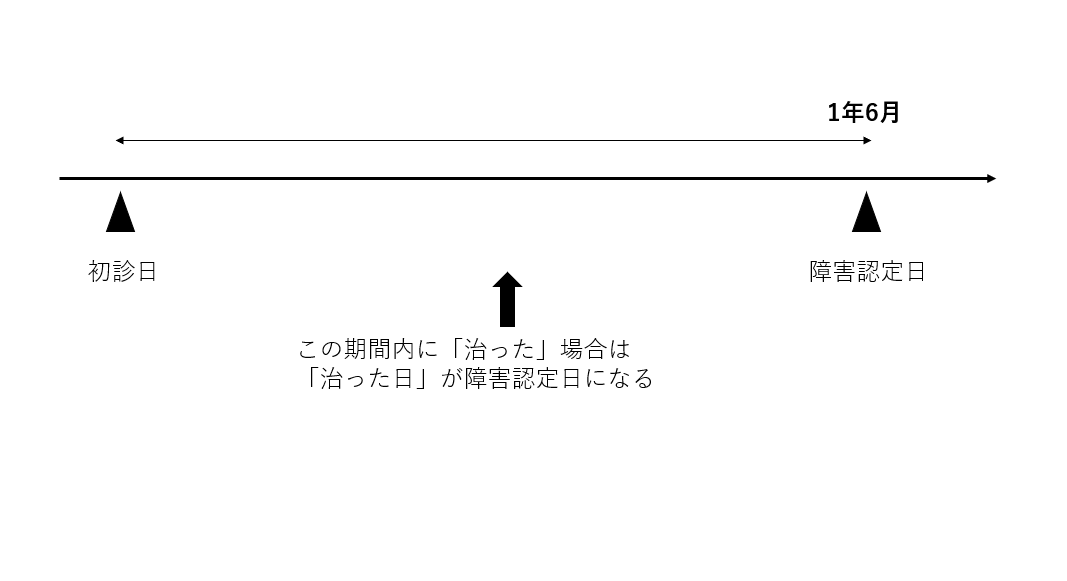

厚生年金保険法「高齢任意加入被保険者」

R8-120 12.22

高齢任意加入被保険者|適用事業所と適用事業所以外を比較

事業所に使用される「70歳以上」で、老齢基礎年金や老齢厚生年金の受給権がない者は、高齢任意加入被保険者として厚生年金保険に任意で加入することができます。

高齢任意加入被保険者は次の2種類に分かれます。

①適用事業所に使用される70歳以上の者

②適用事業所以外の事業所に使用される70歳以上の者

①と②で、加入手続き等が異なりますが、今回は「保険料」の違いをみていきます。

適用事業所 | 適用事業所以外 |

□保険料は全額を被保険者が負担 □被保険者が保険料を納付する義務を負う ※事業主が同意した場合 ・事業主が半額負担し、納付する義務を負う | □事業主が半額負担し、納付する義務を負う |

□保険料を滞納した場合 ・初めて納付すべき保険料を滞納し、督促状の指定の期限までに、その保険料を納付しないときは、被保険者とならなかったものとみなす。 ・保険料を滞納し、督促状の指定の期限までに、その保険料を納付しないときは、保険料の納期限の属する月の前月の末日に、被保険者の資格を喪失する。 ※保険料について事業主の同意があるときは滞納による喪失はありません。 | □保険料を滞納した場合 事業主が納付義務を負っているため、滞納による喪失はありません。 |

(法附則第4条の3、第4条の5)

過去問を解いてみましょう

①【R4年出題】

適用事業所に使用される高齢任意加入被保険者を使用する適用事業所の事業主が、当該被保険者に係る保険料の半額を負担し、かつ当該被保険者及び自己の負担する保険料を納付する義務を負うことにつき同意をしたときを除き、当該被保険者は保険料の全額を負担するが、保険料の納付義務は当該被保険者が保険料の全額を負担する場合であっても事業主が負う。

【解答】

①【R4年出題】 ×

「適用事業所に使用される高齢任意加入被保険者」については、保険料の半額を負担し、かつ当該被保険者及び自己の負担する保険料を納付する義務を負うことにつき事業主の同意がない場合は、当該被保険者は保険料の全額を負担し、かつ、保険料の納付義務は当該被保険者が負います。「当該被保険者が保険料の全額を負担する場合であっても事業主が負う。」は誤りです。

(法附則第4条の3第7項)

②【H29年出題】

高齢任意加入被保険者を使用する適用事業所の事業主は、当該被保険者に係る保険料の半額を負担し、かつ、当該被保険者及び自己の負担する保険料を納付する義務を負うことにつき同意すること及びその同意を将来に向かって撤回することができるとされているが、当該被保険者が第4号厚生年金被保険者であるときは、この規定は適用されない。

【解答】

②【H29年出題】 ×

高齢任意加入被保険者を使用する適用事業所の事業主は、

「当該被保険者に係る保険料の半額を負担し、かつ、当該被保険者及び自己の負担する保険料を納付する義務を負うことにつき同意すること」ができます。

また、「当該被保険者の同意を得て、その同意を将来に向かって撤回すること」ができるとされています。

ただし、当該被保険者が「第2号厚生年金被保険者又は第3号厚生年金被保険者」であるときは、この規定は適用しないとされています。

「第4号厚生年金被保険者であるときは、この規定は適用されない。」は誤りです。

(法附則第4条の3第10項)

➂【R4年出題】

適用事業所に使用される高齢任意加入被保険者が保険料(初めて納付すべき保険料を除く。)を滞納し、厚生労働大臣が指定した期限までにその保険料を納付しないときは、厚生年金保険法第83条第1項に規定する当該保険料の納期限の属する月の末日に、その被保険者の資格を喪失する。なお、当該被保険者の事業主は、保険料の半額を負担し、かつ、当該被保険者及び自己の負担する保険料を納付する義務を負うことについて同意していないものとする。

【解答】

➂【R4年出題】 ×

「当該保険料の納期限の属する月の末日」ではなく、「当該保険料の納期限の属する月の前月の末日」に、その被保険者の資格を喪失します。

例えば、令和7年12月分の保険料の納期限は令和8年1月末日です。

保険料を滞納し、厚生労大臣が指定した期限までに保険料を納付しないときは、令和7年12月末日に資格を喪失します。

(法附則第4条の3第6項)

④【H27年出題】

適用事業所に使用される高齢任意加入被保険者は、保険料(初めて納付すべき保険料を除く。)を滞納し、督促状の指定期限までに、その保険料を納付しないときは、当該保険料の納期限の日に、その資格を喪失する。なお、当該適用事業所の事業主は、保険料を半額負担し、かつ、その保険料納付義務を負うことについて同意していないものとする。

【解答】

④【H27年出題】 ×

「当該保険料の納期限の日」ではなく、「当該保険料の納期限の属する月の前月の末日」に、その資格を喪失します。

⑤【R7年出題】

厚生年金保険の適用事業所以外の事業所に使用される70歳以上の者で、高齢任意加入被保険者となっている者は、保険料の全額を負担する義務を負う。ただし、事業主の同意があるときは、被保険者と事業主の半額ずつの負担になる。

【解答】

⑤【R7年出題】 ×

厚生年金保険の「適用事業所以外の事業所」に使用される高齢任意加入被保険者の保険料は、事業主と被保険者がそれぞれ半額を負担し、保険料を納付する義務は事業主が負います。

(法附則第4条の5)

YouTubeはこちらからどうぞ!

社労士受験のあれこれ

毎日コツコツYouTubeチャンネル

チャンネル登録よろしくお願いします

厚生年金保険法「老齢厚生年金の子の加給年金額」

R8-118 12.20

障害基礎年金・老齢厚生年金|子の加算額の関係

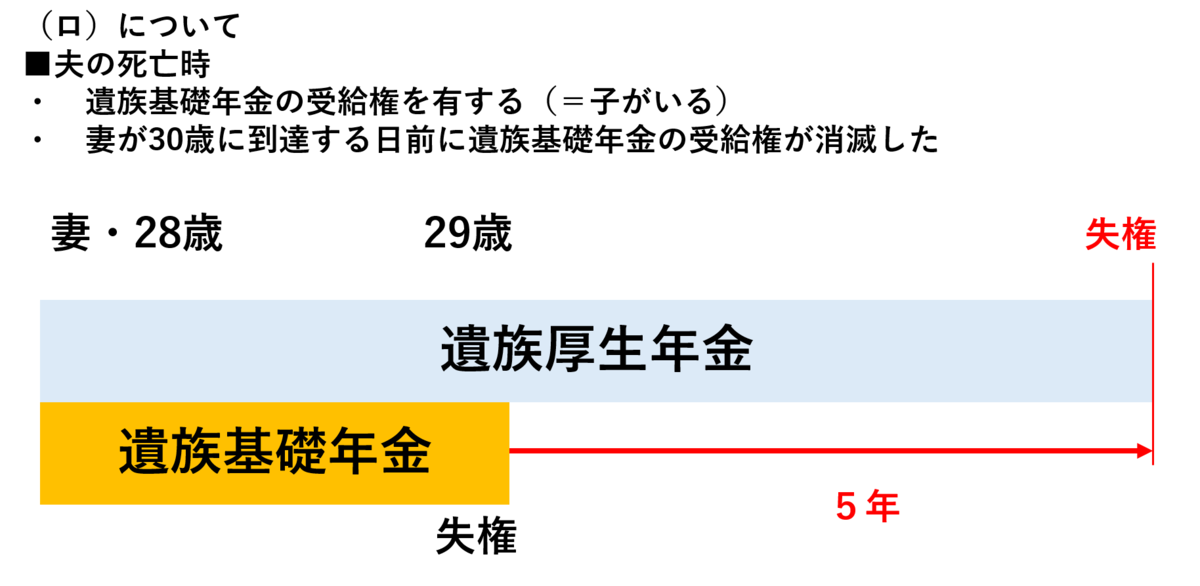

障害基礎年金の受給権者、老齢厚生年金の受給権者については、子があり、要件を満たす場合は、子の加算額が加算されます。

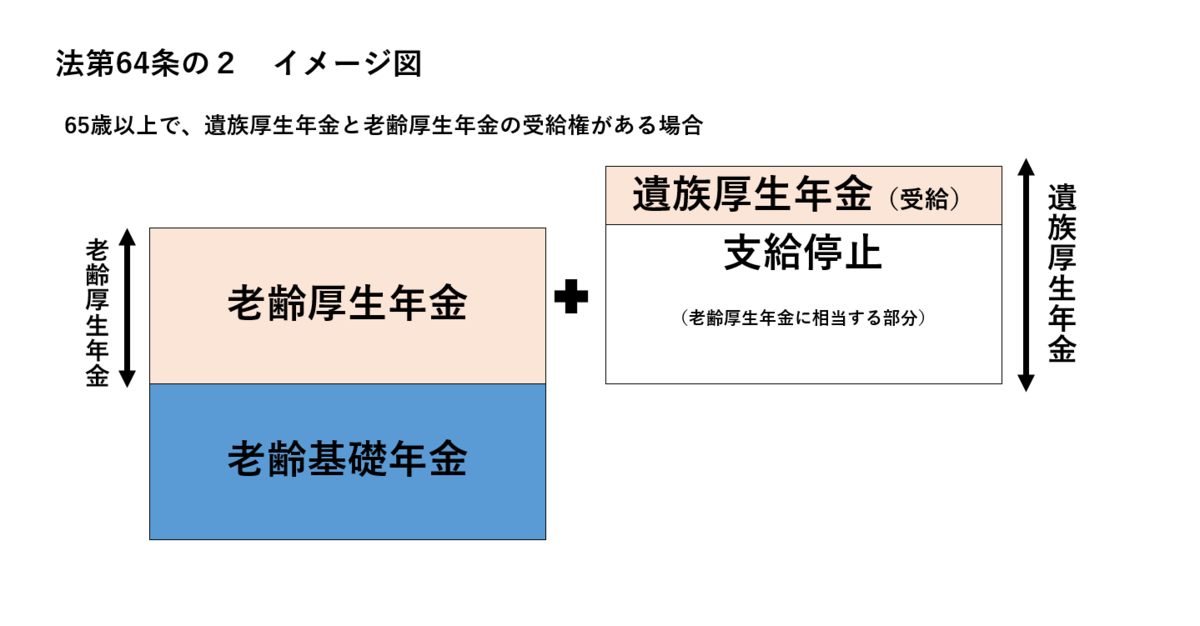

ただし、受給権者が「65歳以上」の場合は、障害基礎年金と老齢厚生年金が併給されることがあります。両方の年金に「子の加算額」が加算されている場合の調整についてみていきます。

(受給権者が65歳以上の場合)

老齢厚生年金

|

子の加給年金額(支給停止) |

障害基礎年金

|

子の加算額 |

老齢厚生年金の条文を読んでみましょう

法第44条第1項 (加給年金額) ① 老齢厚生年金(その年金額の計算の基礎となる被保険者期間の月数が240以上であるものに限る。)の額は、受給権者がその権利を取得した当時(その権利を取得した当時、当該老齢厚生年金の額の計算の基礎となる被保険者期間の月数が240未満であったときは、在職定時改定又は退職時改定の規定により当該月数が240以上となるに至った当時。)その者によって生計を維持していたその者の65歳未満の配偶者又は子(18歳に達する日以後の最初の3月31日までの間にある子及び20歳未満で障害等級の1級若しくは2級に該当する障害の状態にある子に限る。)があるときは、老齢厚生年金の額に加給年金額を加算した額とする。 ただし、国民年金法第33条の2第1項の規定(障害基礎年金)により加算が行われている子があるとき(当該子について加算する額に相当する部分の全額につき支給を停止されているときを除く。)は、その間、当該子について加算する額に相当する部分の支給を停止する。 |

障害基礎年金の子の加算が支給され、その間、老齢厚生年金の子の加給年金額は支給が停止されます。

では、過去問を解いてみましょう

①【H29年出題】

子の加算額が加算された障害基礎年金の支給を受けている者に、当該子に係る加給年金額が加算された老齢厚生年金が併給されることとなった場合、当該老齢厚生年金については、当該子について加算する額に相当する部分の支給が停止される。

【解答】

①【H29年出題】 〇

子の加算額が加算された障害基礎年金と当該子に係る加給年金額が加算された老齢厚生年金が併給される場合は、障害基礎年金の子の加算額はそのまま加算され、老齢厚生年金については、当該子について加算する額に相当する部分の支給が停止されます。

②【R7年出題】

障害基礎年金の支給を受けている者に子の加算が行われているとき(当該子について加算する額に相当する部分の全額につき支給停止されているときを除く。)に、当該子に係る加給年金額が加算された老齢厚生年金が併給されることとなった場合は、当該老齢厚生年金については、その間、当該子について加算する額に相当する部分の支給が停止される。

【解答】

②【R7年出題】 〇

①の問題と同じです。

老齢厚生年金について、子について加算する額に相当する部分の支給が停止されます。

YouTubeはこちらからどうぞ!

社労士受験のあれこれ

毎日コツコツYouTubeチャンネル

チャンネル登録よろしくお願いします

厚生年金保険法「加給年金額」

R8-117 12.19

加給年金額を比較|老齢・障害

今回のテーマは「加給年金額」です。

老齢厚生年金と障害厚生年金の加給年金額について、取扱いを比較しましょう。

まず、老齢厚生年金の加給年金額について条文を読んでみましょう。

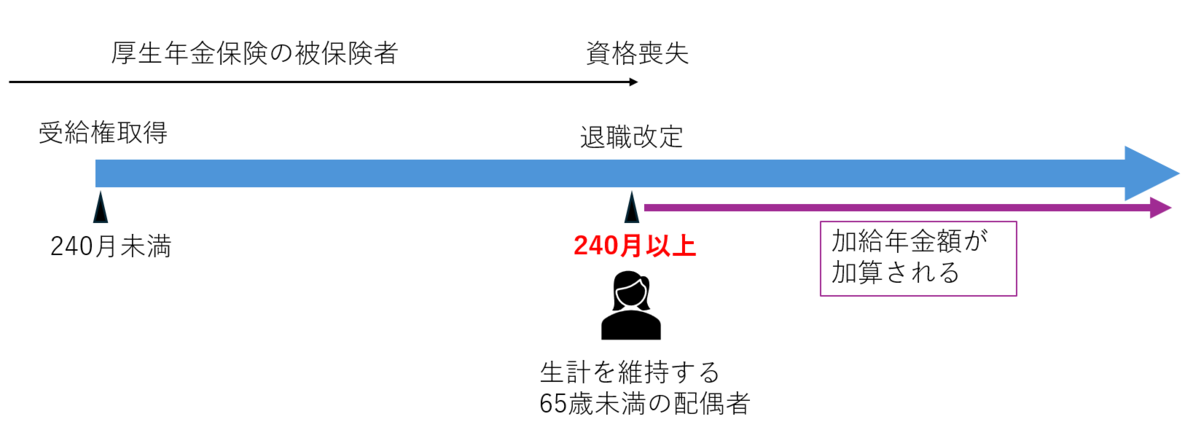

法第44条第1項 (加給年金額) ① 老齢厚生年金(その年金額の計算の基礎となる被保険者期間の月数が240以上であるものに限る。)の額は、受給権者がその権利を取得した当時(その権利を取得した当時、当該老齢厚生年金の額の計算の基礎となる被保険者期間の月数が240未満であったときは、在職定時改定又は退職時改定の規定により当該月数が240以上となるに至った当時。)その者によって生計を維持していたその者の65歳未満の配偶者又は子(18歳に達する日以後の最初の3月31日までの間にある子及び20歳未満で障害等級の1級若しくは2級に該当する障害の状態にある子に限る。)があるときは、老齢厚生年金の額に加給年金額を加算した額とする。ただし、国民年金法第33条の2第1項の規定(障害基礎年金)により加算が行われている子があるとき(当該子について加算する額に相当する部分の全額につき支給を停止されているときを除く。)は、その間、当該子について加算する額に相当する部分の支給を停止する。 |

ポイント!

・老齢厚生年金の計算の基礎となる被保険者期間が「240月」以上あること

・加給年金額の対象になるのは、「配偶者」・「子」です

・受給権を取得した当時に、受給権者によって生計を維持していたこと

・受給権を取得した当時240月未満でも、在職定時改定又は退職時改定の際に240以上となった場合は、「240以上」となった当時に、受給権者によって生計を維持していれば、加給年金額の対象となります。

次は、障害厚生年金の加給年金額について条文を読んでみましょう

第50条の2第1項 ① 障害の程度が障害等級の1級又は2級に該当する者に支給する障害厚生年金の額は、受給権者によって生計を維持しているその者の65歳未満の配偶者があるときは、障害厚生年金の額に加給年金額を加算した額とする。 |

ポイント!

・1級・2級の障害厚生年金が対象

3級の障害厚生年金には加給年金額は加算されません。

・加給年金額の対象になるのは「配偶者」のみ

「子」は障害基礎年金で加算の対象になります

・受給権を取得した後で、配偶者を有することになっても、加給年金額の対象となります。

過去問を解いてみましょう

①【R4年出題】

老齢厚生年金(その年金額の計算の基礎となる被保険者期間の月数が240以上であるものに限る。)の受給権者が、受給権を取得した以後に初めて婚姻し、新たに65歳未満の配偶者の生計を維持するようになった場合には、当該配偶者に係る加給年金額が加算される。

【解答】

①【R4年出題】 ×

配偶者に係る加給年金額は加算されません。

老齢厚生年金(その年金額の計算の基礎となる被保険者期間の月数が240以上であるものに限る。)の受給権者が、受給権を取得した後で、新たに65歳未満の配偶者の生計を維持するようになった場合は、加給年金額は加算されません。

②【R7年出題】

老齢厚生年金の受給権者が、その受給権を取得した当時、加給年金額の加算の対象となる配偶者及び1人の子がいたが、受給権を取得した2年後に第2子が誕生した。この場合、当該第2子(受給権者によって生計を維持しているものとする。)については加給年金額の加算の対象とはならない。

【解答】

②【R7年出題】 〇

老齢厚生年金の受給権を取得した2年後に誕生した子は、加給年金額の加算の対象となりません。

➂【H21年出題】

老齢厚生年金を受給している者の子(当該老齢厚生年金の受給権発生当時から18歳に達する日以後の最初の3月31日まで加給年金額の対象となっていた子に限る。)が19歳となったときにはじめて障害等級1級又は2級の障害に該当する障害の状態になった場合において、当該子が20歳に達するまでは、当該子について加給年金額を加算する。

【解答】

➂【H21年出題】 ×

老齢厚生年金の受給権発生当時に、障害状態にない子については、18歳に達する日以後の最初の3月31日までにあるときは加給年金額の対象となります。ただし、18歳に達した日以後の最初の3月31日が終了したときに、加給年金額の加算は終わります。

その後に、その子が19歳ではじめて障害等級1級又は2級の障害に該当する障害の状態になった場合でも、加給年金額は加算されません。

④【H30年出題】

被保険者である老齢厚生年金の受給権者は、その受給権を取得した当時、加給年金額の対象となる配偶者がいたが、当該老齢厚生年金の額の計算の基礎となる被保険者期間の月数が240未満であったため加給年金額が加算されなかった。その後、被保険者資格を喪失した際に、被保険者期間の月数が240以上になり、当該240以上となるに至った当時、加給年金額の対象となる配偶者がいたとしても、当該老齢厚生年金の受給権を取得した当時における被保険者期間が240未満であるため、加給年金額が加算されることはない。

【解答】

④【H30年出題】 ×

被保険者である老齢厚生年金の受給権者が、被保険者資格を喪失した際に(退職時改定の際に)、被保険者期間の月数が240以上になり、当該240以上となるに至った当時、加給年金額の対象となる配偶者がいた場合は、老齢厚生年金に加給年金額が加算されます。

⑤【H29年出題】

障害等級1級に該当する障害厚生年金の受給権者が、その受給権を取得した日の翌日以後にその者によって生計を維持している65歳未満の配偶者を有するに至ったときは、当該配偶者を有するに至った日の属する月の翌月から、当該障害厚生年金の額に加給年金額が加算される。

【解答】

⑤【H29年出題】 〇

障害厚生年金については、その受給権を取得した日の翌日以後に、新たにその者によって生計を維持している65歳未満の配偶者を有するに至ったときでも加給年金額が加算されます。

その場合、当該配偶者を有するに至った日の属する月の翌月から、当該障害厚生年金の額に加給年金額が加算されます。

⑥【H29年出題】

障害等級1級又は2級の障害厚生年金の額は、受給権者によって生計を維持している子(18歳に達する日以後の最初の3月31日までの間にある子及び20歳未満で障害等級の1級又は2級に該当する障害の状態にある子に限る。)があるときは、当該子に係る加給年金額が加算された額とする。

【解答】

⑥【H29年出題】 ×

「子」については、障害厚生年金の加給年金額の対象になりません。

YouTubeはこちらからどうぞ!

社労士受験のあれこれ

毎日コツコツYouTubeチャンネル

チャンネル登録よろしくお願いします

厚生年金保険法「在職老齢年金」

R8-078 11.10

在職老齢年金の仕組み

在職老齢年金とは?

★「総報酬月額相当額」+「基本月額」が、「支給停止調整額」を超える場合に、老齢厚生年金の年金額の全部又は一部の支給が停止される仕組みです。

なお、在職老齢年金は、「老齢厚生年金」の受給権者でかつ「厚生年金保険の被保険者(=在職中で厚生年金保険料を負担している)」に適用されます。

条文を読んでみましょう

法第46条第1項 (支給停止) 老齢厚生年金の受給権者が被保険者(前月以前の月に属する日から引き続き当該被保険者の資格を有する者に限る。)である日(厚生労働省令で定める日を除く。)、国会議員若しくは地方公共団体の議会の議員(前月以前の月に属する日から引き続き当該国会議員又は地方公共団体の議会の議員である者に限る。)である日又は70歳以上の使用される者(前月以前の月に属する日から引き続き当該適用事業所において第27条の厚生労働省令で定める要件に該当する者に限る。)である日が属する月において、総報酬月額相当額及び基本月額との合計額が支給停止調整額を超えるときは、その月の分の当該老齢厚生年金について、総報酬月額相当額と基本月額との合計額から支給停止調整額を控除して得た額の2分の1に相当する額に12を乗じて得た額(以下「支給停止基準額」という。)に相当する部分の支給を停止する。ただし、支給停止基準額が老齢厚生年金の額以上であるときは、老齢厚生年金の全部(繰下げ加算額を除く。)の支給を停止するものとする。 |

★用語の定義を確認しましょう

「総報酬月額相当額」

→ 標準報酬月額とその月以前の1年間の標準賞与額の総額を12で除して得た額とを合算して得た額

・国会議員又は地方公共団体の議会の議員について → 標準報酬月額に相当する額として政令で定める額とその月以前の1年間の標準賞与額及び標準賞与額に相当する額として政令で定める額の総額を12で除して得た額とを合算して得た額

・70歳以上の使用される者について → 標準報酬月額に相当する額とその月以前の1年間の標準賞与額及び標準賞与額に相当する額の総額を12で除して得た額とを合算して得た額

「基本月額」

→ 老齢厚生年金の額(加給年金額及び繰下げ加算額を除く)を12で除して得た額

過去問を解いてみましょう

①【R4年出題】

在職老齢年金は、総報酬月額相当額と基本月額との合計額が支給停止調整額を超える場合、年金額の一部又は全部が支給停止される仕組みであるが、適用事業所に使用される70歳以上の者に対しては、この在職老齢年金の仕組みが適用されない。

【解答】

①【R4年出題】 ×

適用事業所に使用される70歳以上の者に対しても、在職老齢年金の仕組みが適用されます。

適用事業所に使用されていても70歳以上の者は厚生年金保険の被保険者ではありませんので、保険料の負担はありませんが、在職老齢年金の仕組みは適用されます。

厚生年金保険の被保険者でないので、標準報酬月額と標準賞与額は、「標準報酬月額に相当する額」と「標準賞与額に相当する額」となります。

(令3条の6)

②【R7年出題】

地方公共団体の議会の議員が老齢厚生年金の受給権者であるときは、当該議員が厚生年金保険の被保険者ではないとしても、議員報酬の月額及び期末手当の額と老齢厚生年金の額に応じて、老齢厚生年金の一部または全額が支給停止となる。

【解答】

②【R7年出題】 〇

「国会議員若しくは地方公共団体の議会の議員(前月以前の月に属する日から引き続き当該国会議員又は地方公共団体の議会の議員である者に限る。)である日が属する月」も在職老齢年金の規定が適用されます。

なお、地方公共団体の議会の議員の総報酬月額相当額は、「議員報酬の月額及び期末手当」で算定します。

(令3条の6)

➂【H29年出題】

60歳台後半の在職老齢年金の仕組みにおいて、経過的加算額及び繰下げ加算額は、支給停止される額の計算に用いる基本月額の計算の対象に含まれる。

【解答】

➂【H29年出題】 ×

「経過的加算額」も「繰下げ加算額」も、基本月額の計算には入りません。

なお、「経過的加算額」については、昭和60年法附則第62条で、基本月額の算定に含まない旨が規定されています。

(昭60法附則第62条)

④【R4年出題】

在職中の被保険者が65歳になり老齢基礎年金の受給権が発生した場合、老齢基礎年金は在職老齢年金の支給停止額を計算する際に支給停止の対象とはならないが、経過的加算額については在職老齢年金の支給停止の対象となる。

【解答】

④【R4年出題】 ×

「老齢基礎年金」も「経過的加算額」も在職老齢年金の支給停止の対象となりません。

(昭60法附則第62条)

⑤【R4年出題】

在職老齢年金の支給停止額を計算する際に用いる総報酬月額相当額は、在職中に標準報酬月額や標準賞与額が変更されることがあっても、変更されない。

【解答】

⑤【R4年出題】 ×

在職老齢年金の支給停止額の計算に用いる「総報酬月額相当額」は、「標準報酬月額とその月以前の1年間の標準賞与額の総額を12で除して得た額とを合算して得た額」です。

在職中に標準報酬月額や標準賞与額が変更されると、総報酬月額相当額も変更されます。

⑥【R7年出題】

前月から引き続き厚生年金保険の被保険者の資格を有する65歳以後の老齢厚生年金の受給権者の総報酬月額相当額が改定された場合は、新たな総報酬月額相当額に基づいて支給停止額が再計算され、当該総報酬月額相当額の改定が行われた月の翌月から支給される年金額が改定される。

【解答】

⑥【R7年出題】 ×

老齢厚生年金の受給権者の総報酬月額相当額が改定された場合は、新たな総報酬月額相当額に基づいて支給停止額が再計算されます。その場合、総報酬月額相当額の改定が行われた月の「翌月」ではなく、「総報酬月額相当額の改定が行われた月」から年金額が改定されます。

YouTubeはこちらからどうぞ!

社労士受験のあれこれ

毎日コツコツYouTubeチャンネル

チャンネル登録よろしくお願いします

厚生年金保険法「在職定時改定」

R8-076 11.08

在職定時改定の仕組み

「在職定時改定」は、老齢厚生年金を受けながら働いている(=厚生年金保険の被保険者である)人が対象で、在職中に、老齢厚生年金の額が再計算される制度です。

毎年9月1日(基準日)に、前年9月から当年8月までの厚生年金保険の加入期間を追加して、年金額の再計算を行い、10月分から年金額が改定されます。

なお、対象は、「65歳以上」の人です。65歳未満の人には適用されません。

条文を読んでみましょう。

法第43条第2項 受給権者が毎年9月1日(「基準日」という。)において被保険者である場合(基準日に被保険者の資格を取得した場合を除く。)の老齢厚生年金の額は、基準日の属する月前の被保険者であった期間をその計算の基礎とするものとし、基準日の属する月の翌月から、年金の額を改定する。 ただし、基準日が被保険者の資格を喪失した日から再び被保険者の資格を取得した日までの間に到来し、かつ、当該被保険者の資格を喪失した日から再び被保険者の資格を取得した日までの期間が1月以内である場合は、基準日の属する月前の被保険者であった期間を老齢厚生年金の額の計算の基礎とするものとし、基準日の属する月の翌月から、年金の額を改定する。 |

過去問をどうぞ!

①【R4年出題】

65歳以上の老齢厚生年金受給権者については、毎年基準日である7月1日において被保険者である場合、基準日の属する月前の被保険者であった期間をその計算の基礎として、基準日の属する月の翌月から、年金額を改定する在職定時改定が導入された。

【解答】

①【R4年出題】 ×

在職定時改定の基準日は7月1日ではなく、「9月1日」です。

ポイントを確認しながら、問題文を読み返しましょう。

・65歳以上の老齢厚生年金受給権者が対象

・毎年基準日である9月1日において被保険者である場合(=厚生年金保険に加入している場合)

・基準日の属する月前の被保険者であった期間(前年9月~当年8月)をその計算の基礎として年金額を再計算し

・基準日の属する月の翌月(10月)から

・年金額を改定します

②【R5年出題】

厚生年金保険法第43条2項の在職定時改定の規定において、基準日が被保険者の資格を喪失した日から再び被保険者の資格を取得した日までの間に到来し、かつ、当該被保険者の資格を喪失した日から再び被保険者の資格を取得した日までの期間が1か月以内である場合は、基準日の属する月前の被保険者であった期間を老齢厚生年金の額の計算の基礎として、基準日の属する月の翌月から年金の額を改定するものとする。

【解答】

②【R5年出題】 〇

条文のただし以下の部分です。

具体的な日付を当てはめて読んでみましょう。

・・・・・・・・・・・・・・・・・・・・・・・・・・・・

例えば、8月20日にA社を退職(8月21日資格喪失)し、9月10日にB社で厚生年金保険の被保険者資格を再取得した場合

・・・・・・・・・・・・・・・・・・・・・・・・・・・・

在職定時改定の規定において、基準日(9月1日)が被保険者の資格を喪失した日 (8月21日)から再び被保険者の資格を取得した日(9月10日)までの間に到来し、かつ、当該被保険者の資格を喪失した日から再び被保険者の資格を取得した日までの期間が1か月以内である場合(=A社の喪失で退職時改定が行われない)は、基準日の属する月前の被保険者であった期間(8月以前の期間)を老齢厚生年金の額の計算の基礎として、基準日の属する月の翌月(10月)から年金の額を改定するものとする。

→基準日(9月1日)に被保険者ではありませんが、在職定時改定が適用され、年金額が改定されます。

➂【R7年出題】

厚生年金保険法第42条に規定する老齢厚生年金を繰上げ受給している者で65歳に達していない場合は、在職定時改定が適用されない。

【解答】

➂【R7年出題】 〇

在職定時改定の対象は「65歳以上」で、「65歳未満」は対象外です。

老齢厚生年金を繰上げ受給していても、65歳未満の者には、在職定時改定は適用されません。

(法附則第13条の4)

YouTubeはこちらからどうぞ!

社労士受験のあれこれ

毎日コツコツYouTubeチャンネル

チャンネル登録よろしくお願いします

厚生年金保険法「被保険者期間」

R8-075 11.07

厚生年金保険の被保険者期間の計算

「被保険者期間」は月単位で計算され、保険料の徴収や年金額の計算に使われます。

厚生年金保険料は、被保険者期間の計算の基礎となる各月につき徴収されます。また、厚生年金の年金額は、原則として、平均標準報酬額×1000分の5.481×被保険者期間の月数で計算します。

被保険者期間について条文を読んでみましょう

法第19条 ① 被保険者期間を計算する場合には、月によるものとし、被保険者の資格を取得した月からその資格を喪失した月の前月までをこれに算入する。 ② 被保険者の資格を取得した月にその資格を喪失したときは、その月を1か月として被保険者期間に算入する。ただし、その月に更に被保険者又は国民年金の被保険者(国民年金法の第2号被保険者を除く。)の資格を取得したときは、この限りでない。 ➂ 被保険者の資格を喪失した後、更にその資格を取得した者については、前後の被保険者期間を合算する。 ④ 前3項の規定は、被保険者の種別ごとに適用する。 ⑤ 同一の月において被保険者の種別に変更があったときは、その月は変更後の被保険者の種別の被保険者であつた月(2回以上にわたり被保険者の種別に変更があったときは、最後の被保険者の種別の被保険者であった月)とみなす。 |

過去問を解いてみましょう

①【R5年出題】

被保険者期間を計算する場合には、月によるものとし、被保険者の資格を取得した月からその資格を喪失した月の前月までをこれに算入する。

【解答】

①【R5年出題】 〇

被保険者期間は、月単位で計算します。被保険者の資格を取得した月からその資格を喪失した月の前月までが算入されます。

②【H30年出題】

被保険者期間を計算する場合には、月によるものとし、例えば、平成29年10月1日に資格取得した被保険者が、平成30年3月30日に資格喪失した場合の被保険者期間は、平成29年10月から平成30年2月までの5か月間であり、平成30年3月は被保険者期間には算入されない。なお、平成30年3月30日の資格喪失以後に被保険者の資格を取得していないものとする。

【解答】

②【H30年出題】 〇

被保険者期間は、月単位で計算し、被保険者の資格を取得した月からその資格を喪失した月の前月までを算入します。

問題文の場合は、資格を取得した月が「平成29年10月」、資格を喪失した月が「平成30年3月」ですので、その前月の平成30年2月までが算入されます。

被保険者期間は、平成29年10月から平成30年2月までの5か月間です。資格を喪失した月の平成30年3月は被保険者期間には算入されません。

➂【R6年出題】

甲は、令和6年5月1日に厚生年金保険の被保険者の資格を取得したが、同月15日にその資格を喪失し、同日、国民年金の第1号被保険者の資格を取得した。この場合、同年5月分については、1か月として厚生年金保険における被保険者期間に算入する。

【解答】

➂【R6年出題】 ×

(原則) 被保険者の資格を取得した月にその資格を喪失したとき(同月得喪)は、その月を1か月として被保険者期間に算入するのが原則です。

5月1日に厚生年金保険の被保険者資格取得 → 同月15日に喪失の場合、被保険者期間は原則として「1か月」として算入されます。

(例外) ただし、問題文のように、その月に更に国民年金の第1号被保険者の資格を取得したときは、厚生年金保険の被保険者期間には算入されません。

5月 | |

1日(取得) | 15日(喪失・種別変更) |

厚生年金保険 被保険者 |

|

| 国民年金 第1号被保険者 |

5月1日に厚生年金保険の被保険者資格取得 → 同月15日に喪失・同日に(国年)第1号被保険者に種別変更の場合、令和6年5月分については、厚生年金保険の被保険者期間には算入されません。

令和6年5月は、国民年金第1号被保険者として保険料を納付しなければなりません。

④【H28年出題】

適用事業所に平成28年3月1日に採用され、第1号厚生年金被保険者の資格を取得した者が同年3月20日付けで退職し、その翌日に被保険者資格を喪失し国民年金の第1号被保険者となった。その後、この者は同年4月1日に再度第1号厚生年金被保険者となった。この場合、同年3月分については、厚生年金保険における被保険者期間に算入されない。

【解答】

④【H28年出題】 〇

➂の問題と同じです。

平成28年3月1日に厚生年金被保険者の資格を取得 → 同月21日資格喪失・同日(国年)第1号被保険者に種別変更の場合、同年3月分は、厚生年金保険における被保険者期間に算入されず、国民年金第1号被保険者としての被保険者期間となります。

⑤【R3年出題】

同一の月において被保険者の種別に変更があったときは、その月は変更後の被保険者の種別の被保険者であった月とみなす。なお、同一月において2回以上にわたり被保険者の種別に変更があったときは、最後の被保険者の種別の被保険者であった月とみなす。

【解答】

⑤【R3年出題】 〇

被保険者の「種別」とは、第1号厚生年金被保険者、第2号厚生年金被保険者、第3号厚生年金被保険者、第4号厚生年金被保険者の区別のことです。

⑥【R7年出題】

国家公務員であった者が、令和7年7月21日に退職し、その翌日に厚生年金保険の被保険者資格を喪失した。その後、同年7月28日に民間企業に就職し、厚生年金保険の被保険者資格を取得した。この場合、同年7月は、第2号厚生年金被保険者であった月とみなされる。

【解答】

⑥【R7年出題】 ×

被保険者期間は被保険者の種別ごとに適用されます。

第2号厚生年金被保険者(国家公務員)としての被保険者期間は、資格を喪失した月の前月(令和7年6月)までとなります。

第1号厚生年金被保険者としての被保険者期間は、資格を取得した月(令和7年7月)から算入されます。

YouTubeはこちらからどうぞ!

社労士受験のあれこれ

毎日コツコツYouTubeチャンネル

チャンネル登録よろしくお願いします

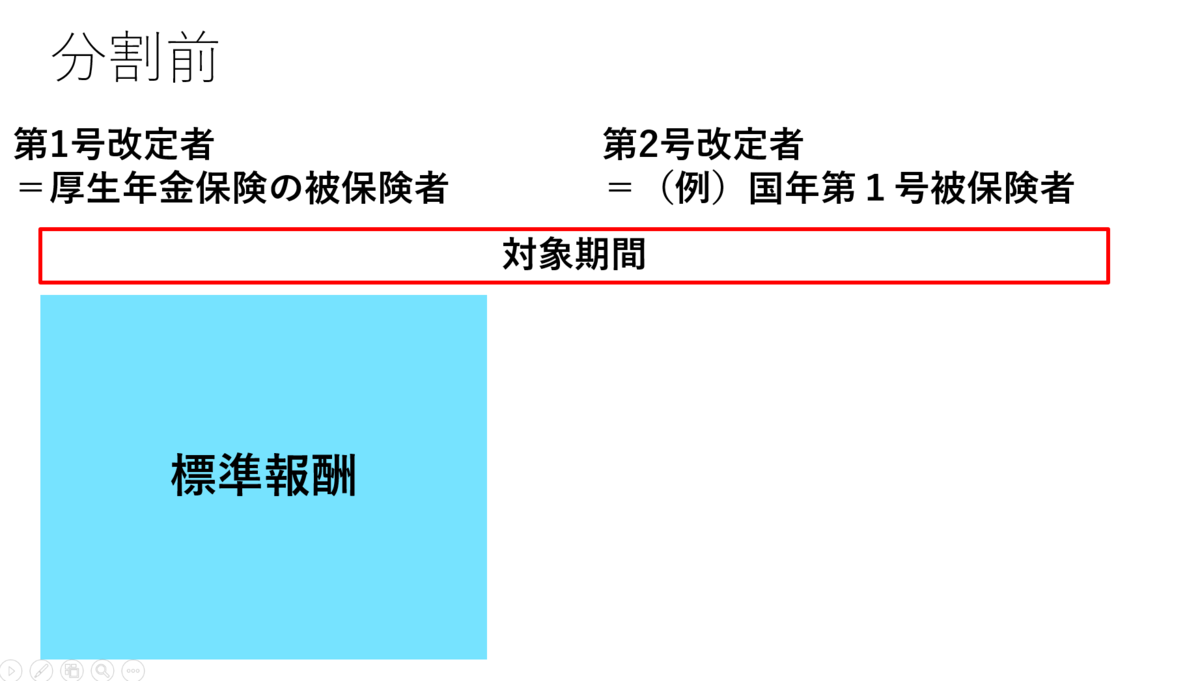

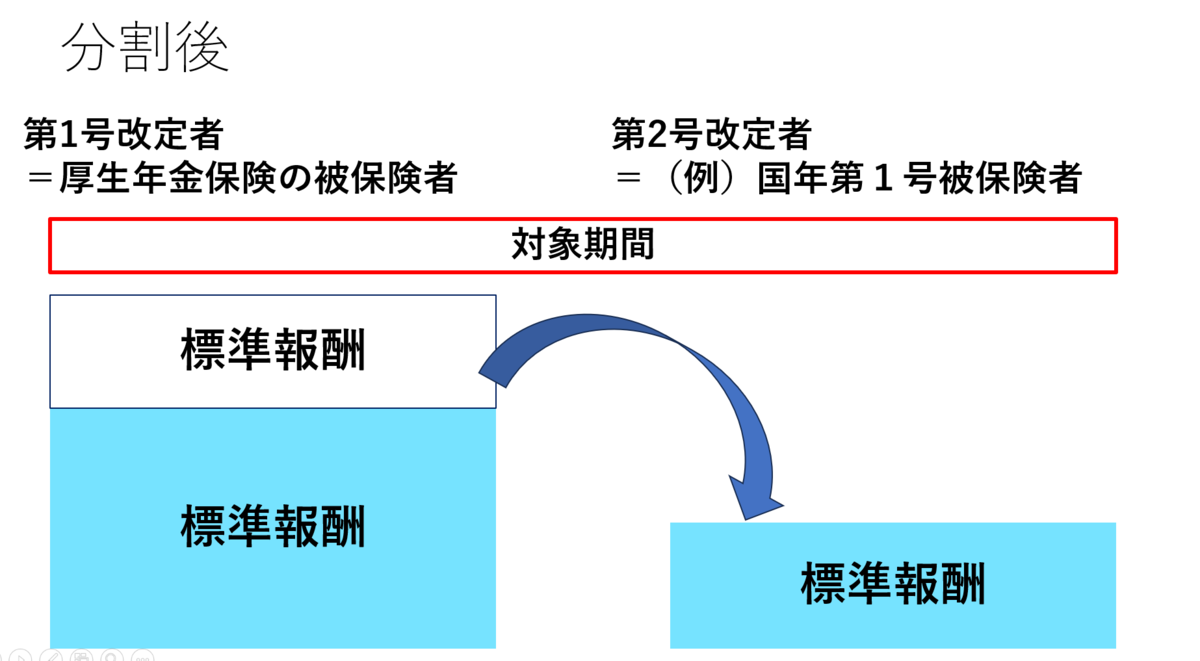

厚生年金保険法「合意分割」

R8-074 11.06

離婚時の厚生年金の合意分割の請求

離婚した場合、婚姻期間中の厚生年金記録を当事者間で分割することができます。

今回は「合意分割」をみていきます。合意分割には、平成19年4月1日以降に離婚したこと、「按分割合」を定めることなどの条件があります。

なお、他に「3号分割」もありますが、今回は触れません。

条文を読んでみましょう。

法第78条の2 (離婚等をした場合における標準報酬の改定の特例) ① 第一号改定者又は第二号改定者は、離婚等をした場合であって、次の各号のいずれかに該当するときは、実施機関に対し、当該離婚等について対象期間に係る被保険者期間の標準報酬(第一号改定者及び第二号改定者(以下これらの者を「当事者」という。)の標準報酬をいう。)の改定又は決定を請求することができる。ただし、当該離婚等をしたときから2年を経過したときその他の厚生労働省令で定める場合に該当するときは、この限りでない。 (1) 当事者が標準報酬の改定又は決定の請求をすること及び請求すべき按分割合について合意しているとき。 (2) ②の規定により家庭裁判所が請求すべき按分割合を定めたとき。 ② ①の規定による標準報酬の改定又は決定の請求(以下「標準報酬改定請求」という。)について、当事者の合意のための協議が調わないとき、又は協議をすることができないときは、当事者の一方の申立てにより、家庭裁判所は、当該対象期間における保険料納付に対する当事者の寄与の程度その他一切の事情を考慮して、請求すべき按分割合を定めることができる。 ➂ 標準報酬改定請求は、当事者が標準報酬の改定又は決定の請求をすること及び請求すべき按分割合について合意している旨が記載された公正証書の謄本の添付その他の厚生労働省令で定める方法によりしなければならない。 |

<用語について>

・ 第一号改定者

→ 被保険者又は被保険者であった者であって、標準報酬が改定されるものをいう。(標準報酬が多い方・渡す方)

・ 第二号改定者

→ 第一号改定者の配偶者であった者で、標準報酬が改定され、又は決定されるものをいう。(標準報酬が少ない又はゼロの方・受ける方)

・ 離婚等

→ 離婚(婚姻の届出をしていないが事実上婚姻関係と同様の事情にあった者について、当該事情が解消した場合を除く。)、婚姻の取消しその他厚生労働省令で定める事由をいう。

・ 対象期間

→ 婚姻期間その他の厚生労働省令で定める期間をいう。

・ 按分割合

→ 改定又は決定後の当事者の対象期間標準報酬総額の合計額に対する第二号改定者の対象期間標準報酬総額の割合をいう

法第78条の3第1項 (請求すべき按分割合) 請求すべき按分割合は、当事者それぞれの対象期間標準報酬総額の合計額に対する第二号改定者の対象期間標準報酬総額の割合を超え2分の1以下の範囲(以下「按分割合の範囲」という。)内で定められなければならない。 |

<用語について>

・ 対象期間標準報酬総額

→ 対象期間に係る被保険者期間の各月の標準報酬月額と標準賞与額に当事者を受給権者とみなして対象期間の末日において適用される再評価率を乗じて得た額の総額をいう。

按分割合とは、第2号改定者の分割後の持ち分の割合です。

第二号改定者の対象期間標準報酬総額 |

当事者それぞれの対象期間標準報酬総額の合計額 |

按分割合は、第二号改定者の対象期間標準報酬総額の割合を超え2分の1以下の範囲内で定めます。

※例えば、分割前の第二号改定者の持ち分の割合が30%の場合は、按分割合は30%を超え50%以下の範囲で定めることになります。

では、過去問をどうぞ!

①【R2年選択式】

厚生年金保険法第78条の2第1項の規定によると、第1号改定者又は第2号改定者は、離婚等をした場合であって、当事者が標準報酬の改定又は決定の請求をすること及び請求すべき< A >について合意しているときは、実施機関に対し、当該離婚等について対象期間に係る被保険者期間の標準報酬の改定又は決定を請求することができるとされている。ただし、当該離婚等をしたときから< B >を経過したときその他の厚生労働省令で定める場合に該当するときは、この限りでないとされている。

<選択肢>

① 1年 ② 2年 ③ 3年 ④ 6か月 ⑤ 按分割合 ⑥ 改定額

⑦ 改定請求額 ⑧ 改定割合

【解答】

<A> ⑤ 按分割合

<B> ② 2年

②【R7年出題】

甲と乙は離婚したが、合意分割の請求前に甲が死亡した。その後、乙は、甲の死亡した日から起算して15日目に、所定の事項が記載された公正証書を添えて合意分割の請求を行った。この場合、甲が死亡した日の前日に当該請求があったものとみなされる。

【解答】

②【R7年出題】 〇

当事者の一方が死亡した日から起算して1か月以内に所定の事項が記載された公正証書を添えて当事者の他方による標準報酬改定請求があったときは、当事者の一方が死亡した日の前日に標準報酬改定請求があったものとみなされます。

問題文は、甲の死亡した日から起算して15日目に合意分割の請求を行っていますので、甲が死亡した日の前日に当該請求があったものとみなされます。

(令第3条の12の7)

➂【R7年出題】

合意分割の按分割合について当事者の合意のための協議が調わないとき、又は協議をすることができないときには、当事者の申立てにより、家庭裁判所が請求すべき按分割合を定めることができるが、この申立ては当事者の一方のみによってすることができる。

【解答】

➂【R7年出題】 〇

合意分割の按分割合について当事者の合意のための協議が調わないとき、又は協議をすることができないときには、当事者の一方の申立てにより、家庭裁判所が請求すべき按分割合を定めることができます。

この申立ては当事者の一方のみによってすることができます。

(法第78条の2第3項)

④【H29年出題】

第1号改定者及び第2号改定者又はその一方は、実施機関に対して、厚生労働省令の定めるところにより、標準報酬改定請求を行うために必要な情報の提供を請求することができるが、その請求は、離婚等が成立した日の翌日から起算して3か月以内に行わなければならない。

【解答】

④【H29年出題】 ×

「3か月以内」ではなく「2年以内」に行わなければなりません。

条文を読んでみましょう。

第78条の4第1項 当事者又はその一方は、実施機関に対し、主務省令で定めるところにより、標準報酬改定請求を行うために必要な情報の提供を請求することができる。ただし、当該請求が標準報酬改定請求後に行われた場合又は第78条の2第1項ただし書(離婚等をしたときから2年を経過したとき)に該当する場合その他厚生労働省令で定める場合においては、この限りでない。 |

情報の提供の請求は、「当該請求が標準報酬改定請求後に行われた場合」又は「離婚等をしたときから2年を経過したとき」等は行うことができません。

⑤【R7年出題】

当事者又はその一方は、原則として、実施機関に対し、標準報酬改定請求を行うために必要な情報の提供を請求することができるが、標準報酬改定請求後にはこの請求を行うことができない。

【解答】

⑤【R7年出題】 〇

④の解答と同じです。

標準報酬改定請求を行うために必要な情報の提供の請求は、標準報酬改定請求後には行うことができません。

⑥【R7年出題】

対象期間標準報酬総額の算定において、対象期間の全部又は一部が平成15年4月1日前であるときは、同日前の対象期間に係る被保険者期間の各月の標準報酬月額に1.3を乗じて得た額並びに同日以後の対象期間に係る被保険者期間の各月の標準報酬月額(厚生年金保険法第26条第1項の規定により同項に規定する従前標準報酬月額が当該月の標準報酬月額とみなされた月にあっては、当該従前標準報酬月額)及び標準賞与額に、それぞれ当事者を受給権者とみなして対象期間の末日において適用される再評価率を乗じて得た額の総額が当該対象期間標準報酬総額とされる。

【解答】

⑥【R7年出題】 〇

月々の標準報酬月額だけでなく、標準賞与額からも同一の保険料率で保険料が徴収され、年金の額にも反映されるようになったのは平成15年4月以降です。(総報酬制といいます。)

平成15年3月以前は、年金の額に反映するのは「標準報酬月額」のみでした。

バランスをとるために、平成15年4月1日前の対象期間については、各月の標準報酬月額に「1.3」を乗じます。

また、過去の標準報酬を現在の価値に読み替えるために使われるのが「再評価率」です。

対象期間の末日において適用される再評価率を使います。

⑦【R7年出題】

老齢厚生年金の受給権者について、合意分割の標準報酬の改定又は決定が行われたときは、当該標準報酬の改定又は決定が行われた日の属する月の翌月から、年金の額が改定される。

【解答】

⑦【R7年出題】 ×

老齢厚生年金の受給権者について、合意分割の標準報酬の改定又は決定が行われたときは、「当該標準報酬の改定又は決定が行われた日の属する月の翌月」ではなく、「当該標準報酬改定請求のあった日の属する月の翌月」から、年金の額が改定されます。

(法第78条の10第1項)

YouTubeはこちらからどうぞ!

社労士受験のあれこれ

毎日コツコツYouTubeチャンネル

チャンネル登録よろしくお願いします

厚生年金保険法「育休中の保険料免除」

R8-041 10.04

育児休業中の保険料免除~1か月以下の場合に注意

育児休業中は、厚生年金保険料は事業主負担分・被保険者負担分ともに免除されます。(健康保険料も同様に免除されます)

免除の要件をみていきましょう。

条文を読んでみましょう

法第81条の2 (育児休業期間中の保険料の徴収の特例) ① 育児休業等をしている被保険者(産前産後休業中の免除の適用を受けている被保険者を除く。)が使用される事業所の事業主が、主務省令で定めるところにより実施機関に申出をしたときは、次の各号に掲げる場合の区分に応じ、当該各号に定める月の当該被保険者に係る保険料(その育児休業等の期間が1か月以下である者については、標準報酬月額に係る保険料に限る。)の徴収は行わない。 (1) その育児休業等を開始した日の属する月とその育児休業等が終了する日の翌日が属する月とが異なる場合 → その育児休業等を開始した日の属する月からその育児休業等が終了する日の翌日が属する月の前月までの月 (2) その育児休業等を開始した日の属する月とその育児休業等が終了する日の翌日が属する月とが同一であり、かつ、当該月における育児休業等の日数として厚生労働省令で定めるところにより計算した日数が14日以上である場合 → 当該月 ② 第2号厚生年金被保険者又は第3号厚生年金被保険者に係る保険料については、「育児休業等をしている被保険者が、主務省令で定めるところにより実施機関に申出をしたとき」となる。(=被保険者本人が申出を行う) |

過去問を解いてみましょう

①【H29年出題】

産前産後休業中の保険料の免除の申出は、被保険者が第1号厚生年金被保険者又は第4号厚生年金被保険者である場合には当該被保険者が使用される事業所の事業主が、また第2号厚生年金被保険者又は第3号厚生年金被保険者である場合には当該被保険者本人が、主務省令で定めるところにより実施機関に行うこととされている。

【解答】

①【H29年出題】 〇

産前産後休業中の保険料の免除を受けるには、実施機関に申出を行わなければなりません。

・第1号厚生年金被保険者又は第4号厚生年金被保険者 → 事業主が申出

・第2号厚生年金被保険者又は第3号厚生年金被保険者 → 被保険者本人が申出

※「育児休業中の保険料免除」についても同様です。

②【R6年出題】

産前産後休業をしている被保険者に係る保険料については、事業主負担及び被保険者負担分の両方が免除される。

【解答】

②【R6年出題】 〇

産前産後休業中の保険料については、事業主負担及び被保険者負担分の両方が免除されます。

※「育児休業中の保険料免除」も同様です。

➂【R7年出題】

厚生年金保険法第81条の2第1項に規定される育児休業期間中の厚生年金保険料の免除の規定について、育児休業等の期間が1か月以下の場合は、その月の標準報酬月額に係る保険料は免除されるが、その月の標準賞与額に係る保険料についても免除される。

【解答】

➂【R7年出題】 ×

第81条の2第1項に、「その育児休業等の期間が1か月以下である者については、標準報酬月額に係る保険料に限る。」とあります。育児休業等の期間が1か月以下でも、その月の標準報酬月額に係る保険料は免除されますが、その月の標準賞与額に係る保険料については免除されません。

④【R1年出題】

適用事業所の事業主は、第1号厚生年金被保険者であって、産前産後休業期間中や育児休業期間中における保険料の免除が適用されている者に対して、当該休業期間中に賞与を支給した場合は、賞与額の届出を行わなければならない。

【解答】

④【R1年出題】 〇

事業主は、賞与を支給した場合、賞与額の届出を行わなければなりません。

産前産後休業期間中や育児休業期間中で保険料の免除が適用されている者でも、休業期間中に賞与を支給した場合は、賞与額の届出が必要です。

(則第19条の5)

健康保険法の問題も解いてみましょう

①【健保R5年出題】

被保険者乙の育児休業等開始日が令和5年1月10日で、育児休業等終了日が令和5年3月31日の場合は、令和5年1月から令和5年3月までの期間中の当該被保険者に関する保険料は徴収されない。

【解答】

①【健保R5年出題】 〇

育児休業等を開始した日の属する月と育児休業等が終了する日の翌日が属する月とが異なる場合に該当します。

育児休業等を開始した日(=令和5年1月10日)の属する月(=令和5年1月)から育児休業等が終了する日の翌日(令和5年4月1日)が属する月の前月までの月(=令和5年3月)までの保険料が免除されます。

②【健保R5年出題】

被保険者丙の育児休業等開始日が令和5年1月4日で、育児休業等終了日が令和5年1月16日の場合は、令和5年1月の当該被保険者に関する保険料は徴収されない。

【解答】

②【健保R5年出題】 ×

育児休業等を開始した日の属する月とその育児休業等が終了する日の翌日が属する月とが同一の場合は、その月の育児休業等の日数が14日以上あれば、その月の保険料が免除されます。

育児休業等開始日が令和5年1月4日で、育児休業等終了日が令和5年1月16日の場合、育休開始日と終了日の翌日が同一月にあり、育児休業の日数が13日しかありません。そのため、保険料は免除されません。(保険料が徴収されます)

➂【健保R6年出題】

被保険者乙の配偶者が令和5年8月8日に双生児を出産したことから、被保険者乙は令和5年10月1日から令和5年12月31日まで育児休業を取得した。この場合、令和6年1月分の当該被保険者に関する保険料は徴収されない。

【解答】

➂【健保R6年出題】 ×

育児休業等を開始した日の属する月と育児休業等が終了する日の翌日が属する月とが異なる場合に該当します。

育児休業等を開始した日(=令和5年10月1日)の属する月(=令和5年10月)から育児休業等が終了する日の翌日(=令和6年1月1日)が属する月の前月までの月(=令和5年12月)までの保険料が免除されます。

令和6年1月分の当該被保険者に関する保険料は「徴収されます」。

YouTubeはこちらからどうぞ!

社労士受験のあれこれ

毎日コツコツYouTubeチャンネル

チャンネル登録よろしくお願いします

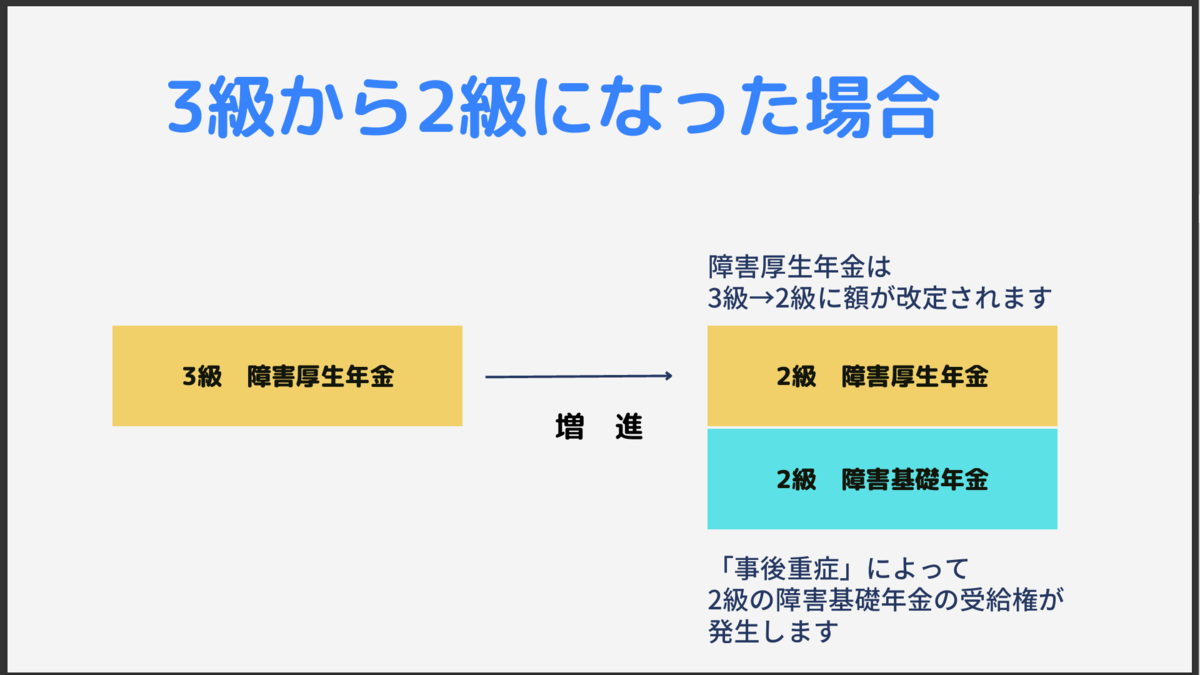

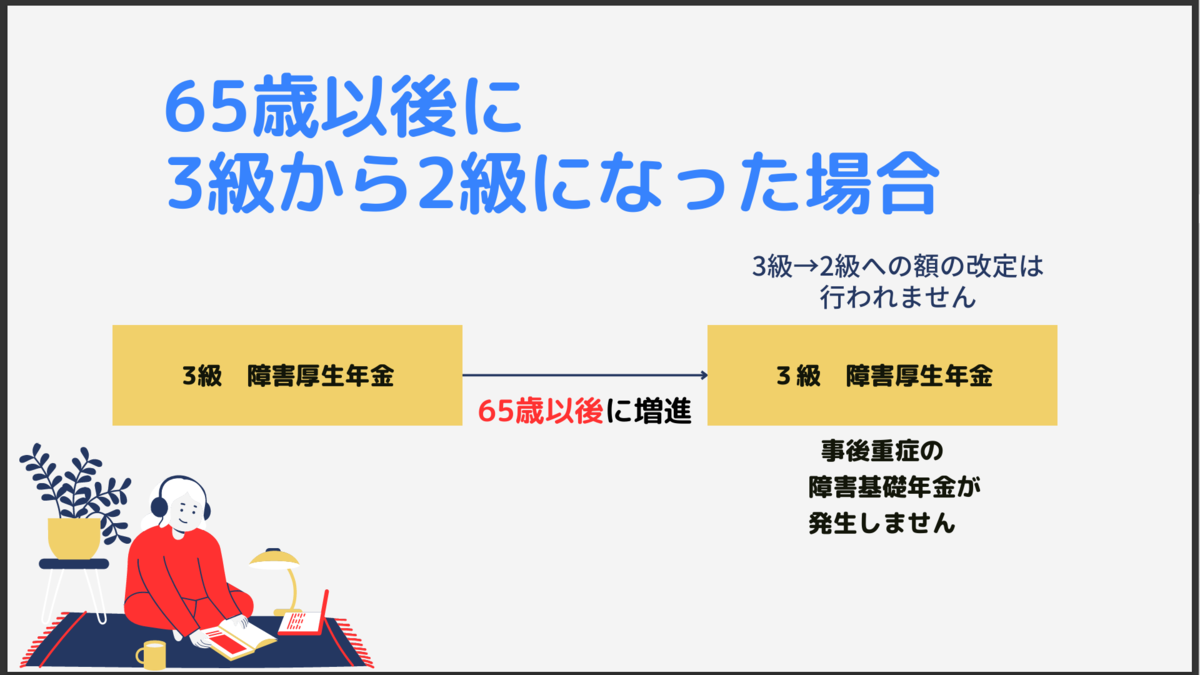

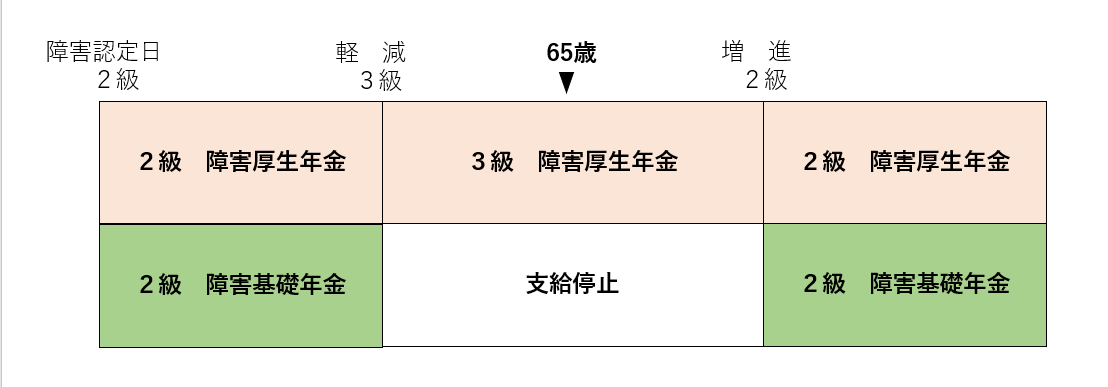

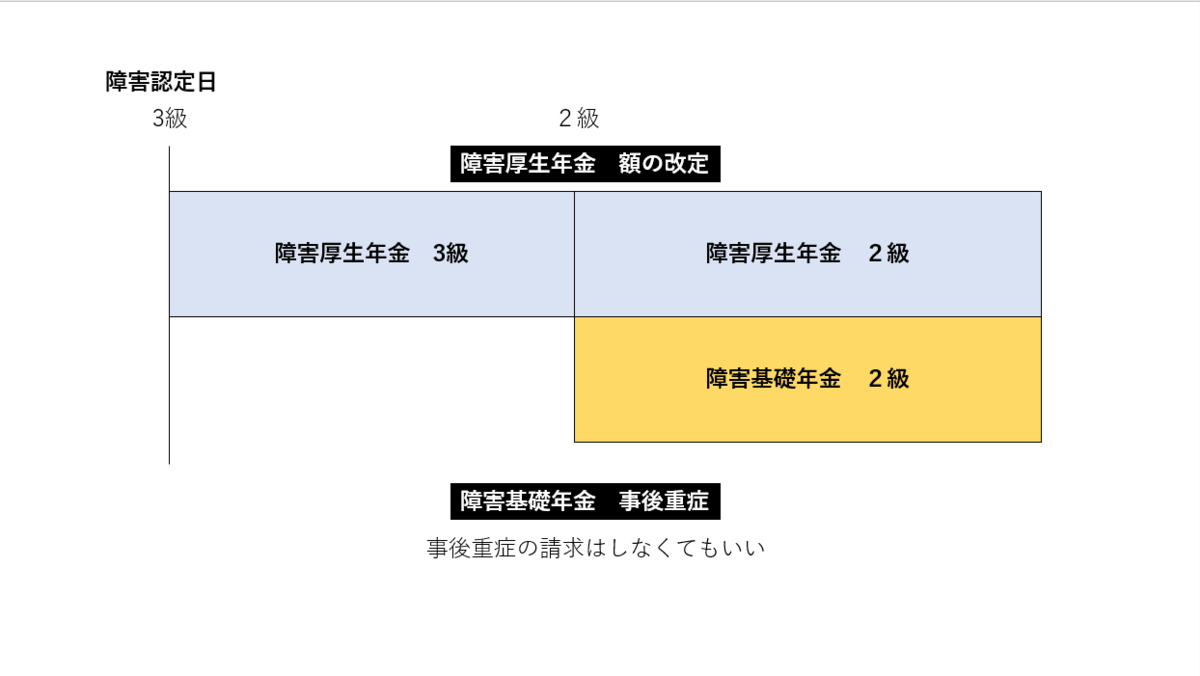

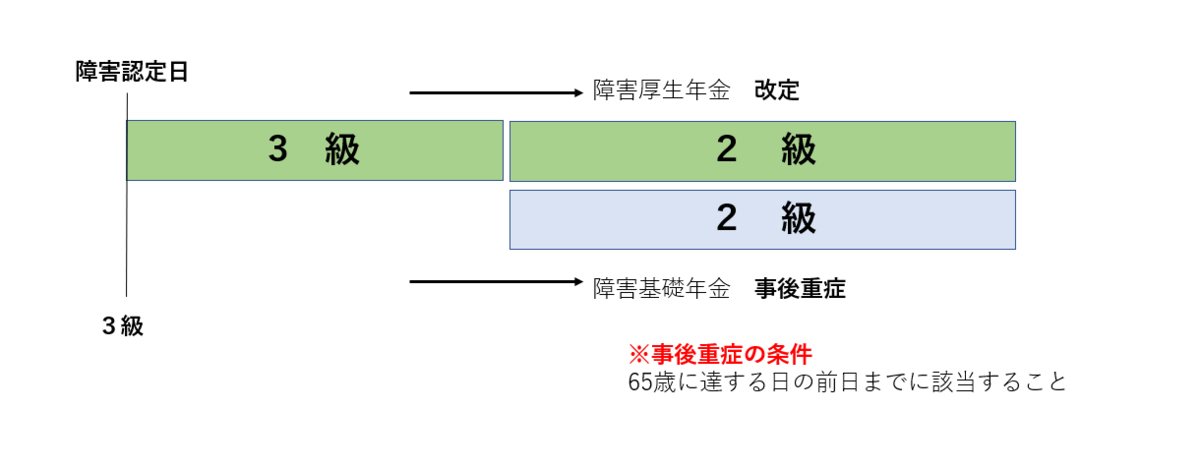

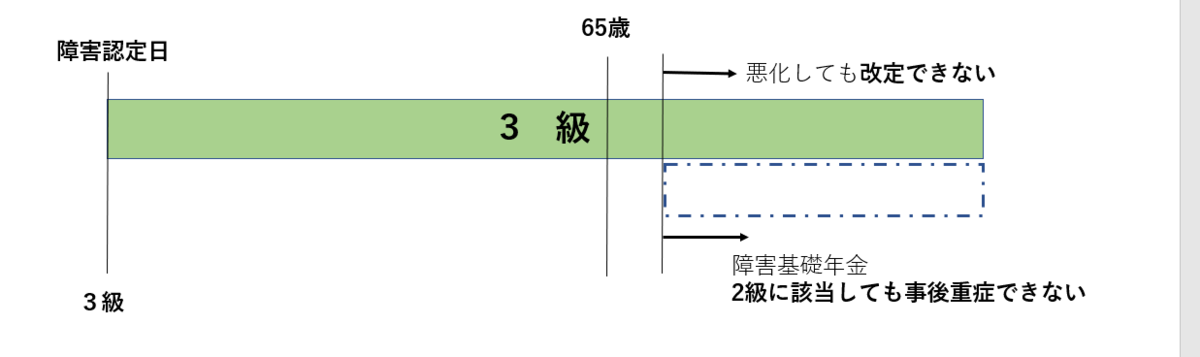

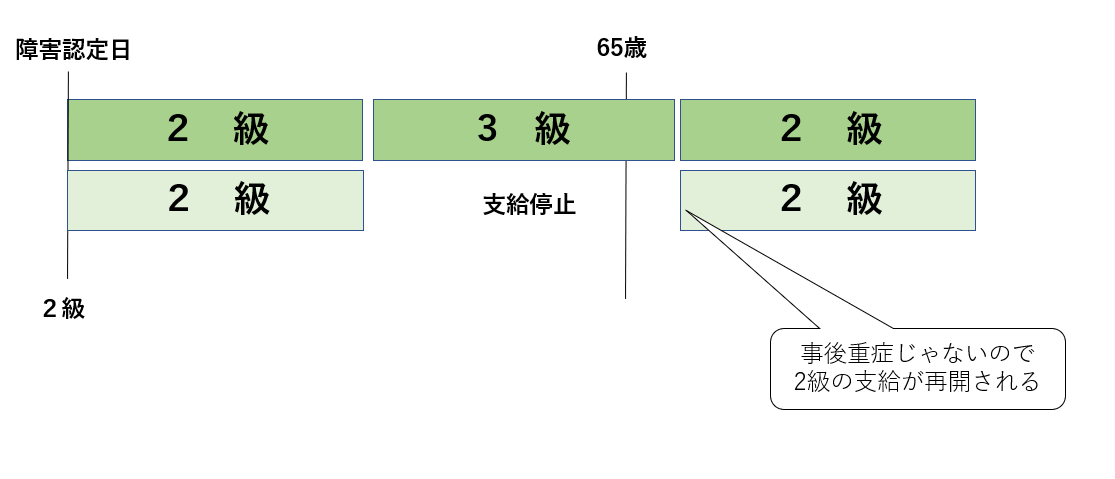

厚生年金保険法「事後重症の障害厚生年金」

R8-040 10.03

事後重症による障害厚生年金の請求

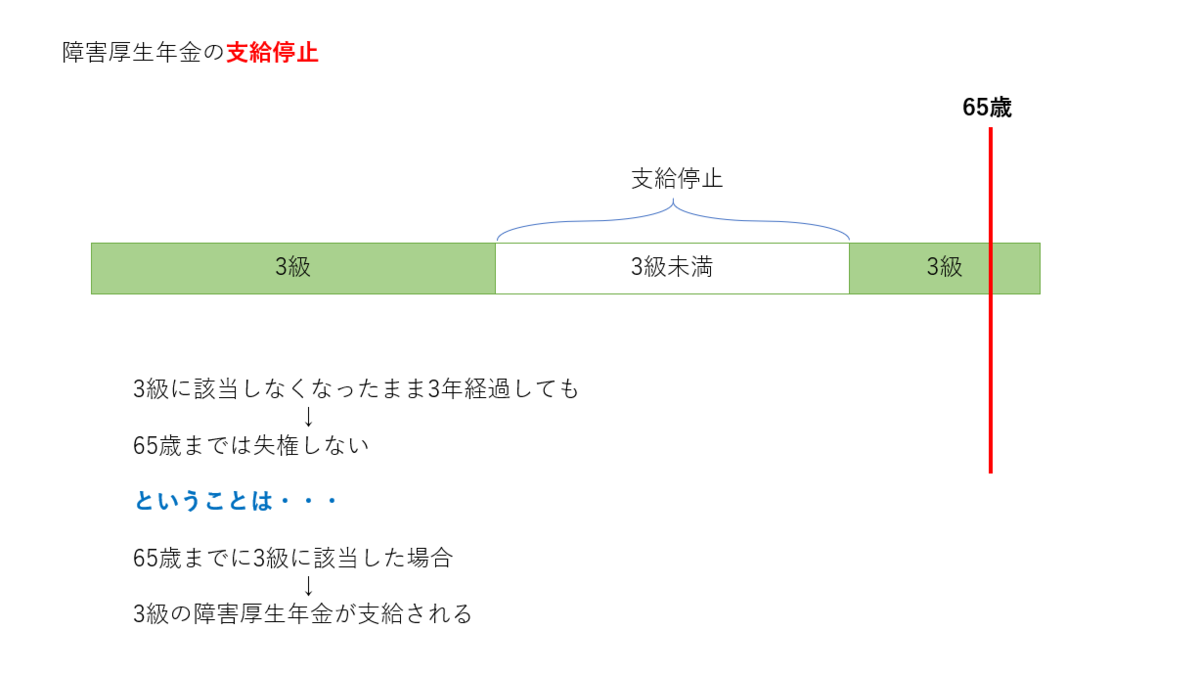

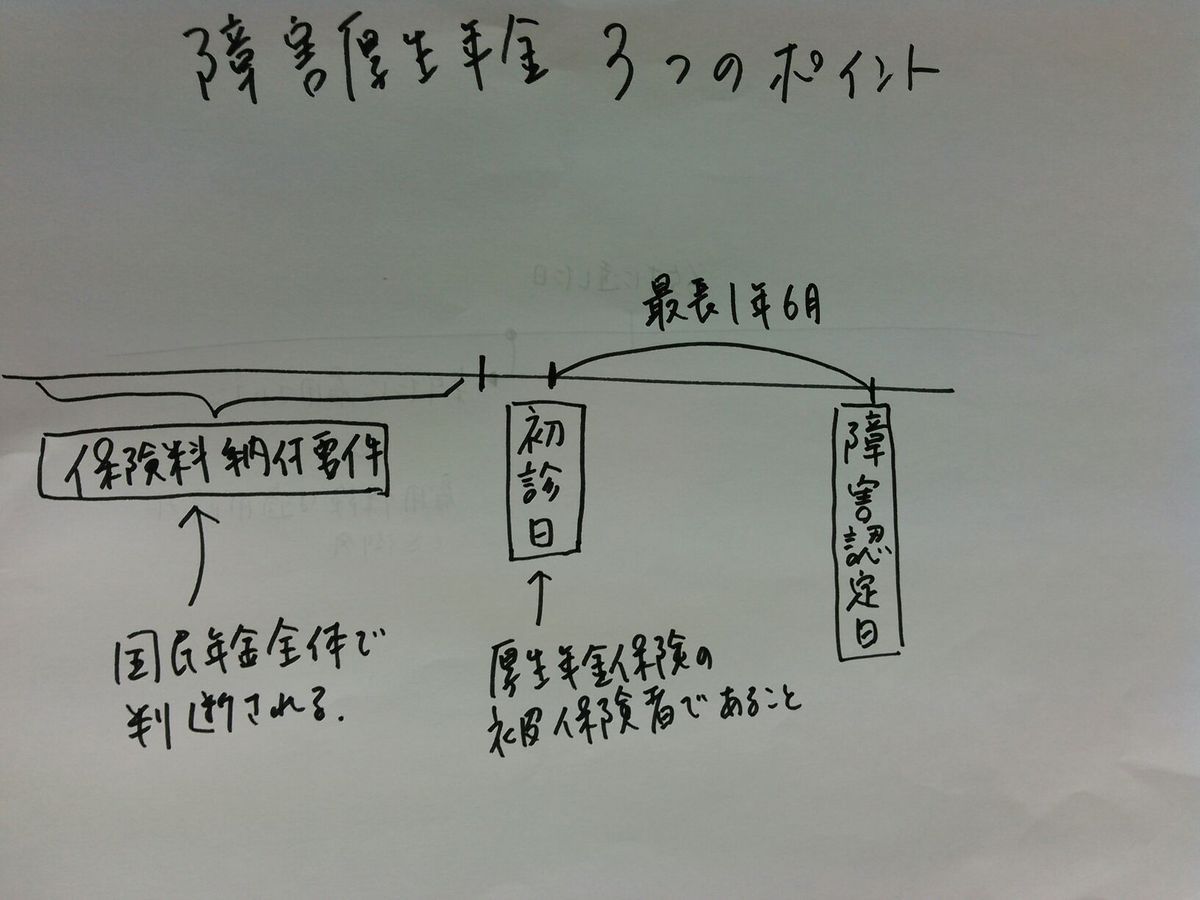

「障害厚生年金」は、「初診日」「保険料納付要件」「障害認定日」の3つの要件を満たした場合、障害認定日に受給権が発生します。

「初診日」、「保険料納付要件」を満たしていても、障害認定日に障害等級1~3級に該当しない場合は、障害厚生年金の受給権は発生しません。

ただし、障害認定日の後65歳に達する日の前日までに障害等級に該当した場合は事後重症の障害厚生年金の請求ができます。事後重症の障害厚生年金は請求によって受給権が発生します。

条文を読んでみましょう

第47条の2 ① 疾病にかかり、又は負傷し、かつ、その傷病に係る初診日において被保険者であった者であって、障害認定日において障害等級(1~3級)に該当する程度の障害の状態になかったものが、同日後65歳に達する日の前日までの間において、その傷病により障害等級に該当する程度の障害の状態に該当するに至ったときは、その者は、その期間内に障害厚生年金の支給を請求することができる。 ② 保険料納付要件を満たしていること ➂ 請求があったときは、その請求をした者に障害厚生年金を支給する。 |

過去問を解きながらポイントを確認しましょう

①【R4年選択式】

厚生年金保険法第47条の2によると、疾病にかかり、又は負傷し、かつ、その傷病に係る初診日において被保険者であった者であって、障害認定日において同法第47第2項に規定する障害等級(以下「障害等級」という。)に該当する程度の障害の状態になかったものが、同日後< A >までの間において、その傷病により障害の状態が悪化し、障害等級に該当する程度の障害の状態に該当するに至ったときは、その者は、その期間内に障害厚生年金の支給を請求することができる。なお、障害厚生年金に係る保険料納付要件は満たされているものとする。

【解答】

<A> 65歳に達する日の前日

②【R7年出題】

事後重症の障害厚生年金は、65歳に達する日の前日までに請求しなければならない。

【解答】

②【R7年出題】 〇

事後重症の障害厚生年金は、障害認定日後65歳に達する日の前日までの間に障害等級に該当する程度の障害の状態に該当+その期間内(65歳に達する日の前日まで)に請求することが条件です。

➂【R7年出題】

事後重症の障害厚生年金の対象は、障害等級1級及び2級のみである。

【解答】

➂【R7年出題】 ×

事後重症の障害厚生年金は、障害等級1級及び2級だけでなく、「3級」も対象です。

④【H29年出題】

いわゆる事後重症による障害厚生年金について、障害認定日に障害等級に該当しなかった者が障害認定日後65歳に達する日の前日までに当該傷病により障害等級3級に該当する程度の障害の状態となり、初診日の前日において保険料納付要件を満たしている場合は、65歳に達した日以後であっても障害厚生年金の支給を請求できる。

【解答】

④【H29年出題】 ×

65歳に達した日以後は、事後重症による障害厚生年金は請求できません。

⑤【R1年出題】

傷病に係る初診日に厚生年金保険の被保険者であった者が、障害認定日において障害等級に該当する程度の障害の状態になかったが、その後64歳のときにその傷病により障害等級に該当する程度の障害の状態に該当するに至った場合、その者が支給繰上げの老齢厚生年金の受給権者であるときは、障害厚生年金の支給を請求することはできない。

【解答】

⑤【R1年出題】 〇

支給繰上げの老齢厚生年金の受給権者であるときは、64歳であったとしても、事後重症による障害厚生年金の支給を請求することはできません。

(法附則第16条の3第1項)

⑥【R6年出題】

厚生年金保険法第47条の2に規定される事後重症による障害厚生年金は、その支給が決定した場合、請求者が障害等級に該当する障害の状態に至ったと推定される日の属する月の翌月まで遡って支給される。

【解答】

⑥【R6年出題】 ×

事後重症による障害厚生年金は、「請求した日の属する月の翌月」から支給されます。

YouTubeはこちらからどうぞ!

社労士受験のあれこれ

毎日コツコツYouTubeチャンネル

チャンネル登録よろしくお願いします

厚生年金保険法「報酬比例部分の計算」

R8-030 9.23

厚生年金の年金額の計算(給付乗率の引上げと300月保障)

厚生年金保険の被保険者は、月々の給与(標準報酬月額)とボーナス(標準賞与額)に応じて、保険料を負担しています。

老齢厚生年金、障害厚生年金、遺族厚生年金の年金額は、「標準報酬月額と標準賞与額」と「被保険者期間(加入期間)」をベースに計算されます。

今回は厚生年金の計算式をみていきます。

※平成15年4月以降の加入期間についてみていきます。平成15年3月以前については月収ベースで計算しますので計算式が異なります。

老齢厚生年金の年金額の計算について条文を読んでみましょう。

法第43条第1項 老齢厚生年金の額は、被保険者であった全期間の平均標準報酬額の1,000分の 5.481に相当する額に被保険者期間の月数を乗じて得た額とする。 ※平均標準報酬額とは? 被保険者期間の計算の基礎となる各月の標準報酬月額と標準賞与額に、再評価率を乗じて得た額の総額を、当該被保険者期間の月数で除して得た額をいいます。 |

<老齢厚生年金の年金額の計算式>

平均標準報酬額×1000分の5.481×被保険者期間の月数

ポイント!

・「1000分の5.481」について

昭和21年4月1日以前に生まれた者は、生年月日に応じて1000分7.308から1000分の5.562に引上げます。

・「被保険者期間の月数」について

実際の加入期間で計算します。上限・最低保障はありません。

・「再評価率」について

過去の標準報酬月額や標準賞与額を現在の価値に再評価するための率です。

障害厚生年金の年金額の計算について条文を読んでみましょう

法第50条 ① 障害厚生年金の額は、第43条第1項の規定の例(老齢厚生年金の計算式)により計算した額とする。この場合において、当該障害厚生年金の額の計算の基礎となる被保険者期間の月数が300に満たないときは、これを300とする。 ② 障害の程度が障害等級の1級に該当する者に支給する障害厚生年金の額は、①に定める額の100分の125に相当する額とする。 |

ポイント!

・「1000分の5.481」について

老齢厚生年金のような生年月日による引上げはありません。

・「被保険者期間の月数」について

被保険者期間が300月未満の場合は、「300月」で計算されます。

遺族厚生年金の年金額の計算について条文を読んでみましょう

法第60条第1項 遺族厚生年金の額は、次の各号に掲げる区分に応じ、当該各号に定める額とする。ただし、遺族厚生年金の受給権者が当該遺族厚生年金と同一の支給事由に基づく国民年金法による遺族基礎年金の支給を受けるときは、(1)に定める額とする。 (1) (2)以外の遺族が遺族厚生年金の受給権を取得したとき → 死亡した被保険者又は被保険者であった者の被保険者期間を基礎として第43条第1項の規定の例(老齢厚生年金の年金額の計算)により計算した額の4分の3に相当する額。 ただし、短期要件に該当することにより支給される遺族厚生年金については、その額の計算の基礎となる被保険者期間の月数が300に満たないときは、これを300として計算した額とする。 (2) 老齢厚生年金の受給権を有する配偶者が遺族厚生年金の受給権を取得したとき → (1)に定める額又は次のイ及びロに掲げる額を合算した額のうちいずれか多い額 イ (1)に定める額に3分の2を乗じて得た額 ロ 当該遺族厚生年金の受給権者の老齢厚生年金の額(加給年金額は除く。)に2分の1を乗じて得た額 |

ポイント!

短期要件と長期要件で計算式が変わります。

| 給付乗率(1000分の5.481) | 被保険者期間の月数 |

短期要件 | 生年月日による引上げなし(定率) | 300月未満の場合は300月保障 |

長期要件 | 生年月日による引上げあり | 実際の加入期間 |

過去問を解いてみましょう

①【H23年選択式】

老齢厚生年金の額は、被保険者であった全期間の平均標準報酬額(被保険者期間の計算の基礎となる各月の標準報酬月額と標準賞与額に、厚生年金保険法別表の各号に掲げる受給権者の区分に応じてそれぞれ当該各号に定める率(以下「< A >」という。)を乗じて得た額の総額を、当該被保険者期間の月数で除して得た額をいう。)の1,000分の< B >に相当する額に被保険者期間の月数を乗じて得た額とする。

【解答】

①【H23年選択式】

<A> 再評価率

<B> 5.481

②【R6年出題】

老齢厚生年金の報酬比例部分の年金額を計算する際に、総報酬制導入以後の被保険者期間分については、平均標準報酬額×給付乗率×被保険者期間の月数で計算する。この給付乗率は原則として1000分の5.481であるが、昭和36年4月1日以前に生まれた者については、異なる数値が用いられる。

【解答】

②【R6年出題】 ×

生年月日に応じて給付乗率が引き上げられるのは昭和36年4月1日以前ではなく、「昭和21年4月1日以前」に生まれた者です。

➂【R1年出題】

障害等級1級に該当する者に支給する障害厚生年金の額は、老齢厚生年金の額の計算の例により計算した額(当該障害厚生年金の額の計算の基礎となる被保険者期間の月数が300に満たないときは、これを300とする。)の100分の125に相当する額とする。

【解答】

③【R1年出題】 〇

障害等級1級の障害厚生年金の額は、「老齢厚生年金の額の計算の例により計算した額(平均標準報酬額×1,000分の5.481×被保険者期間の月数)×100分の125」です。

※被保険者期間の月数が300未満の場合は300で計算します。

④【R7年出題】

障害等級2級の障害厚生年金の額は、老齢厚生年金の報酬比例部分の算定式により計算した額となる。ただし、年金額の計算の基礎となる被保険者期間の月数が300に満たないときは、これを300として計算する。また、生年月日に応じた給付乗率の引上げは行われない。

【解答】

④【R7年出題】 〇

障害等級2級の障害厚生年金の額は、「平均標準報酬額×1,000分の5.481×被保険者期間の月数」で計算した額です。被保険者期間の月数が300未満のときは、300で計算し、生年月日に応じた給付乗率の引上げは行われません。

⑤【R2年出題】

障害等級3級の障害厚生年金には、配偶者についての加給年金額は加算されないが、最低保障額として障害等級2級の障害基礎年金の年金額の3分の2に相当する額が保障されている。

【解答】

⑤【R2年出題】 ×

障害等級3級の場合は障害基礎年金が支給されないため、3級の障害厚生年金には最低保障額が設けられています。最低保障額は、障害等級2級の障害基礎年金の年金額の3分の2ではなく「4分の3」に相当する額です。

(法第50条第3項)

ちなみに、配偶者加給年金額は1級と2級の障害厚生年金には加算されますが、3級の障害厚生年金には加算されません。

⑥【R6年出題】

死亡した者が短期要件に該当する場合は、遺族厚生年金の年金額を算定する際に、死亡した者の生年月日に応じた給付乗率の引上げが行われる。

⑥【R6年出題】 ×

死亡した者が短期要件に該当する場合は、給付乗率の引上げは行われません。なお、被保険者期間が300月未満の場合は、300月で計算されます。

⑦【H27年出題】※改正による修正あり

保険料納付済期間と保険料免除期間とを合算した期間が25年以上である者が死亡したことにより支給される遺族厚生年金の額の計算における給付乗率については、死亡した者が昭和21年4月1日以前に生まれた者であるときは、生年月日に応じた読み替えを行った乗率が適用される。

【解答】

⑦【H27年出題】 〇

「保険料納付済期間と保険料免除期間とを合算した期間が25年以上である者」の死亡により支給される遺族厚生年金は「長期要件」です。死亡した者が昭和21年4月1日以前生まれの場合は、生年月日に応じ引上げられた乗率が適用されます。

⑧【R6年出題】

現在55歳の自営業者の甲は、20歳から5年間会社に勤めていたので、厚生年金保険の被保険者期間が5年あり、この他の期間はすべて国民年金の第1号被保険者期間で保険料はすべて納付済となっている。もし、甲が現時点で死亡した場合、一定要件を満たす遺族に支給される遺族厚生年金の額は、厚生年金保険の被保険者期間を300月として計算した額となる。

【解答】

⑧【R6年出題】 ×

問題文の甲は、「保険料納付済期間と保険料免除期間とを合算した期間が25年以上である者」に該当し、遺族厚生年金は「長期要件」となります。(短期要件には該当しません。)

長期要件ですので、遺族厚生年金の額の計算については、実際の被保険者期間の5年(60月)で計算され、300月の最低保障はありません。

YouTubeはこちらからどうぞ!

社労士受験のあれこれ

毎日コツコツYouTubeチャンネル

チャンネル登録よろしくお願いします

厚生年金保険法「加給年金額」

R8-029 9.22

老齢厚生年金に加給年金額が加算される要件

老齢厚生年金の受給権者に、「65歳未満の配偶者」又は「子(18歳に達する日以後の最初の3月31日までの間にある子及び20歳未満で障害等級の1級若しくは2級に該当する障害の状態にある子に限る。)」がある場合は、老齢厚生年金に加給年金額が加算されます。

今回は、加給年金額が加算される要件をみていきましょう。

条文を読んでみましょう。

法第44条第1項 老齢厚生年金(その年金額の計算の基礎となる被保険者期間の月数が240以上であるものに限る。)の額は、受給権者がその権利を取得した当時(その権利を取得した当時、当該老齢厚生年金の額の計算の基礎となる被保険者期間の月数が240未満であったときは、在職定時改定又は退職改定により当該月数が240以上となるに至った当時。)その者によって生計を維持していたその者の65歳未満の配偶者又は子(18歳に達する日以後の最初の3月31日までの間にある子及び20歳未満で障害等級の1級若しくは2級に該当する障害の状態にある子に限る。)があるときは、老齢厚生年金の額に加給年金額を加算した額とする。ただし、国民年金法第33条の2第1項(障害基礎年金の子の加算)の規定により加算が行われている子があるとき(当該子について加算する額に相当する部分の全額につき支給を停止されているときを除く。)は、その間、当該子について加算する額に相当する部分の支給を停止する。 |

ポイント!

<加給年金額が加算される原則の要件>

・厚生年金保険の被保険者期間の月数が240以上で計算されている老齢厚生年金の受給権者であること

・受給権者が「老齢厚生年金の受給権を取得した当時」、「生計を維持」していた65歳未満の配偶者又は子が対象

では、過去問を解いてみましょう

①【R4年出題】

老齢厚生年金(その年金額の計算の基礎となる被保険者期間の月数が240以上であるものに限る。)の受給権者が、受給権を取得した以後に初めて婚姻し、新たに65歳未満の配偶者の生計を維持するようになった場合には、当該配偶者に係る加給年金額が加算される。

【解答】

①【R4年出題】 ×

問題文の場合、配偶者に係る加給年金額は加算されません。

加算の対象になるのは、老齢厚生年金の受給権者が「その権利を取得した当時」その者によって生計を維持していたその者の65歳未満の配偶者です。

受給権を取得した後で、新たに65歳未満の配偶者の生計を維持するようになった場合は、配偶者に係る加給年金額は加算されません。

②【R7年出題】

老齢厚生年金の受給権者が、その受給権を取得した当時、加給年金額の加算の対象となる配偶者及び1人の子がいたが、受給権を取得した2年後に第2子が誕生した。この場合、当該第2子(受給権者によって生計を維持しているものとする。)については加給年金額の加算の対象とはならない。

【解答】

②【R7年出題】 〇

加給年金額の対象になるのは、老齢厚生年金の受給権者が、その受給権を取得した当時、その者によって生計を維持していたその者の配偶者及び子です。

受給権を取得した2年後に誕生した第2子については、加給年金額の加算の対象にはなりません。

③【H30年出題】

被保険者である老齢厚生年金の受給権者は、その受給権を取得した当時、加給年金額の対象となる配偶者がいたが、当該老齢厚生年金の額の計算の基礎となる被保険者期間の月数が240未満であったため加給年金額が加算されなかった。その後、被保険者資格を喪失した際に、被保険者期間の月数が240以上になり、当該240以上となるに至った当時、加給年金額の対象となる配偶者がいたとしても、当該老齢厚生年金の受給権を取得した当時における被保険者期間が240未満であるため、加給年金額が加算されることはない。

【解答】

③【H30年出題】 ×

老齢厚生年金の受給権を取得した当時における被保険者期間が240未満だったとしても、退職改定で被保険者期間の月数が240以上になり、240以上となるに至った当時、加給年金額の対象となる配偶者がいた場合は、加給年金額が加算されます。

図でイメージしましょう。

YouTubeはこちらからどうぞ!

社労士受験のあれこれ

毎日コツコツYouTubeチャンネル

チャンネル登録よろしくお願いします

厚生年金保険法「資格の取得と喪失」

R8-027 9.20

厚生年金保険の被保険者資格の取得と喪失

厚生年金保険の被保険者資格の取得日と喪失日についてみていきます。

例えば、令和7年9月19日にA社(厚生年金保険の適用事業所)に入社し、同年11月25日に退職した場合、厚生年金保険の被保険者の資格は令和7年9月19日に取得、同年11月26日に喪失します。

では、条文を読んでみましょう。

法第13条 (資格取得の時期) ① 適用事業所に使用されるに至った日若しくはその使用される事業所が適用事業所となった日又は適用除外に該当しなくなった日に、被保険者の資格を取得する。 ② 任意単独被保険者は、厚生労働大臣の認可があった日に、被保険者の資格を取得する。

法第14条 (資格喪失の時期) 次の各号のいずれかに該当するに至った日の翌日(喪失の事実があった日に更に資格を取得するに至ったとき、又は第5号(70歳に達したとき)に該当するに至ったときは、その日)に、被保険者の資格を喪失する。 (1) 死亡したとき。 (2) その事業所又は船舶に使用されなくなったとき。 (3) 任意適用事業所の脱退又は任意単独被保険者の資格喪失の認可があったとき。 (4) 適用除外に該当するに至つたとき。 (5) 70歳に達したとき。 |

ポイント!

・資格取得は「当日」です。

・資格喪失は原則「翌日」です。

※同日得喪、70歳に達したときは「当日」です。

それでは問題を解いてみましょう

①【H19年出題】

任意単独被保険者は、厚生労働大臣の認可があった日に、被保険者の資格を取得する。

【解答】

①【H19年出題】 〇

任意単独被保険者は、厚生労働大臣の認可があった日(当日)に、被保険者の資格を取得します。

②【R1年出題】

適用事業所に使用される70歳未満の被保険者が70歳に達したときは、それに該当するに至った日の翌日に被保険者の資格を喪失する。

【解答】

②【R1年出題】 ×

70歳未満の被保険者が70歳に達したときは、それに該当するに至った日の「翌日」ではなく「その日」に被保険者の資格を喪失します。

なお、70歳に達した日とは、70歳の誕生日の前日です。厚生年金保険の被保険者資格は、70歳の誕生日の前日に喪失します。

③【H27年出題】

被保険者(高齢任意加入被保険者及び第4種被保険者を除く。)は、死亡したときはその日に、70歳に達したときはその翌日に被保険者資格を喪失する。

【解答】

③【H27年出題】 ×

死亡したときは「その翌日」に、70歳に達したときは「その日」に被保険者資格を喪失します。

④【R5年出題】

厚生年金保険の任意単独被保険者となっている者は、厚生労働大臣の認可を受けて、被保険者の資格を喪失することができるが、資格喪失に際しては、事業主の同意を得る必要がある。

【解答】

④【R5年出題】 ×

任意単独被保険者の資格喪失に際しては、事業主の同意は要りません。

★任意単独被保険者の取得と喪失を整理しましょう。

■資格取得について

・厚生労働大臣の認可があった日に取得

・事業主の同意が必要です。

(事業主が保険料を半額負担し、納付義務を負うため)

■資格喪失について

・厚生労働大臣の認可があった日の翌日に喪失

・事業主の同意は不要です。

(事業主の負担がなくなるため)

⑤【R7年出題】

適用事業所である甲に使用されていた被保険者乙は、令和7年4月1日に甲に使用されなくなったが、同日、別の適用事業所である丙に使用されるに至り、被保険者資格の得喪が生じた。この場合、乙の甲での被保険者資格は令和7年4月1日に喪失し、乙は同日に丙での被保険者資格を取得する。

【解答】

⑤【R7年出題】 〇

令和7年4月1日に甲を退職した場合、翌日の4月2日に資格を喪失するのが原則です。

ただし、同じ日に、別の適用事業所である丙に入社した場合は、甲での被保険者資格は令和7年4月1日に喪失し、同じ日に丙での被保険者資格を取得します。

⑥【R3年出題】

第1号厚生年金被保険者が同時に第2号厚生年金被保険者の資格を有するに至ったときは、その日に、当該第1号被保険者の資格を喪失する。

【解答】

⑥【R3年出題】 〇

条文を読んでみましょう。

法第18条の2 (異なる被保険者の種別に係る資格の得喪) ① 第2号厚生年金被保険者、第3号厚生年金被保険者又は第4号厚生年金被保険者は、同時に、第1号厚生年金被保険者の資格を取得しない。 ② 第1号厚生年金被保険者が同時に第2号厚生年金被保険者、第3号厚生年金被保険者又は第4号厚生年金被保険者の資格を有するに至ったときは、その日に、当該第1号厚生年金被保険者の資格を喪失する。 |

問題文のように、第1号厚生年金被保険者が同時に第2号厚生年金被保険者の資格を有するに至ったときは、その日に、当該第1号厚生年金被保険者の資格を喪失します。

YouTubeはこちらからどうぞ!

社労士受験のあれこれ

毎日コツコツYouTubeチャンネル

チャンネル登録よろしくお願いします

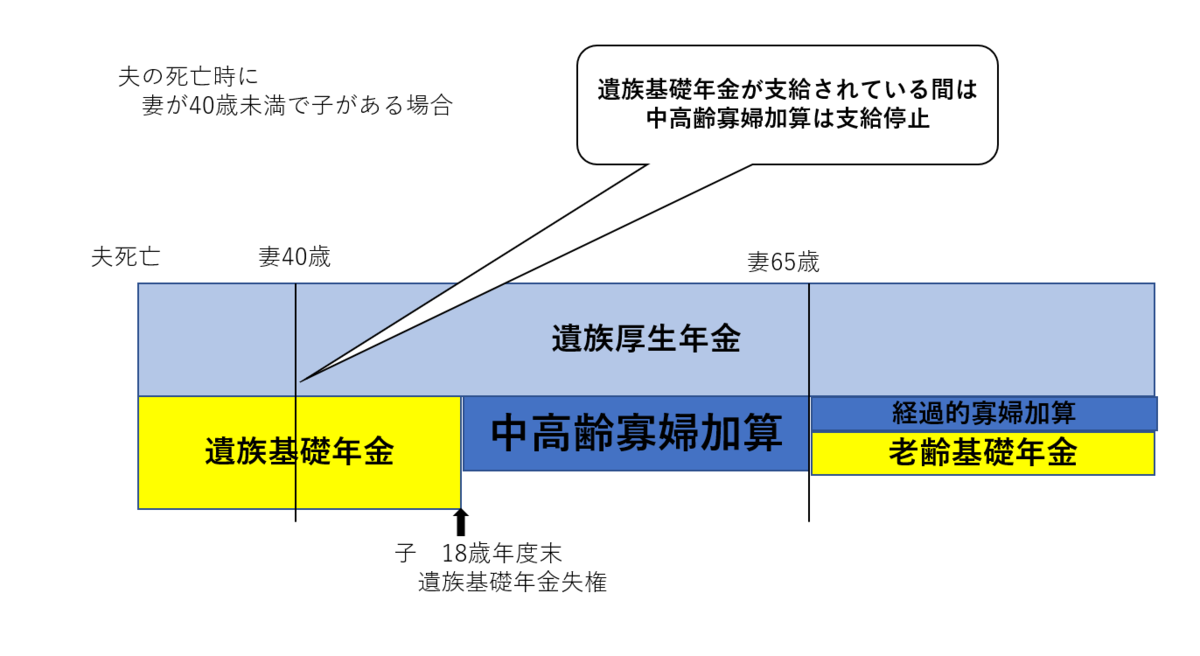

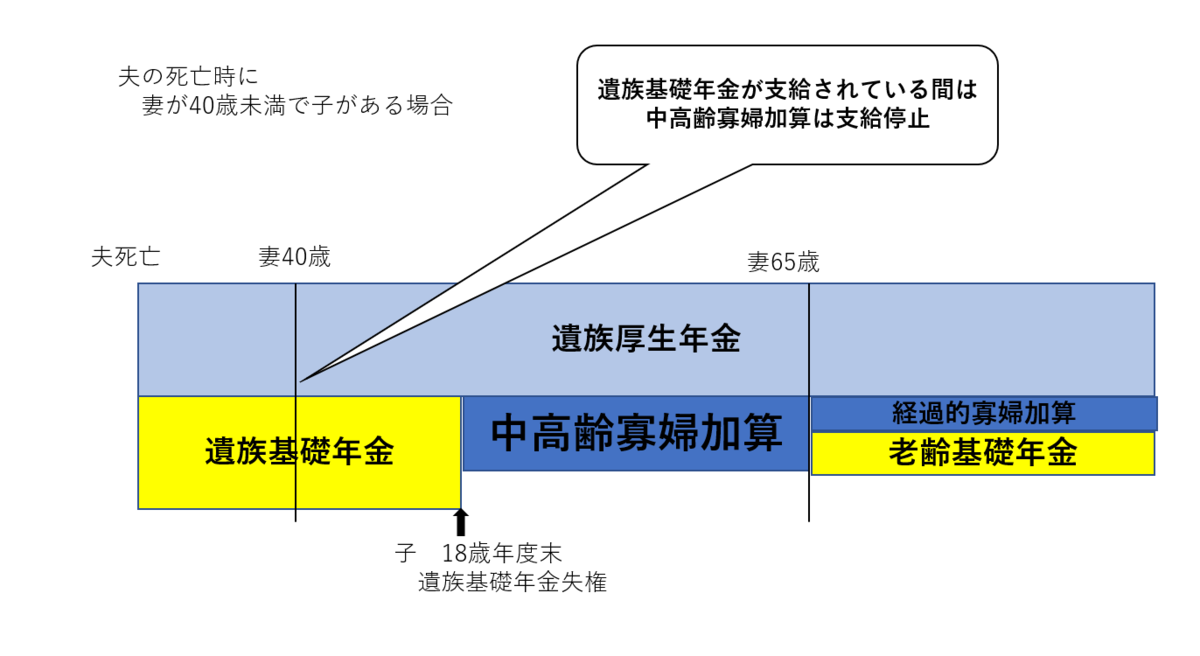

厚生年金保険法「中高齢寡婦加算」

R8-026 9.19

中高齢寡婦加算について「死亡した夫の要件」

要件を満たした夫が死亡した場合、妻の遺族厚生年金に40歳から65歳まで「中高齢寡婦加算」が加算されます。

今回は、「死亡した夫」の要件を見ていきます。

では、条文を読んでみましょう。

法第62条 ① 遺族厚生年金(第58条第1項第4号(長期要件)に該当することにより支給されるものであって、その額の計算の基礎となる被保険者期間の月数が240未満であるものを除く。)の受給権者である妻であってその権利を取得した当時40歳以上65歳未満であったもの又は40歳に達した当時当該被保険者若しくは被保険者であった者の子で国民年金法第37条の2第1項に規定する要件に該当するもの(当該被保険者又は被保険者であった者の死亡後に同法第39条第3項第2号から第8号までのいずれかに該当したことがあるものを除く。)と生計を同じくしていたものが65歳未満であるときは、遺族厚生年金の額に遺族基礎年金の額に4分の3を乗じて得た額(その額に50円未満の端数が生じたときは、これを切り捨て、50円以上100円未満の端数が生じたときは、これを100円に切り上げるものとする。)を加算する。 ② 中高齢寡婦加算を開始すべき事由又は廃止すべき事由が生じた場合における年金の額の改定は、それぞれ当該事由が生じた月の翌月から行う。 |

★中高齢寡婦加算が加算される妻の条件を確認しましょう。

①子がいない場合

遺族厚生年金の権利を取得した当時40歳以上65歳未満であったもの

②子がいる場合(遺族基礎年金を受けている場合)

40歳に達した当時当該被保険者若しくは被保険者であった者の子と生計を同じくしていたもの(遺族基礎年金を受けている)

→子が18歳の年度末等になり、遺族基礎年金が支給されなくなったときから65歳になるまで中高齢寡婦加算が加算されます。

★中高齢寡婦加算の額を確認しましょう

遺族基礎年金の額×4分の3(定額)

★では、死亡した夫の条件を確認しましょう

・遺族厚生年金は「短期要件」と「長期要件」があります。(法第58条第1項)

<短期要件>

① 被保険者(失踪の宣告を受けた被保険者であった者であって、行方不明となった当時被保険者であったものを含む。)が、死亡したとき。

② 被保険者であった者が、被保険者の資格を喪失した後に、被保険者であった間に初診日がある傷病により当該初診日から起算して5年を経過する日前に死亡したとき。

③ 障害等級の1級又は2級に該当する障害の状態にある障害厚生年金の受給権者が、死亡したとき。

<長期要件>

④ 保険料納付済期間と保険料免除期間とを合算した期間が25年以上である者が、死亡したとき。

★中高齢寡婦加算について死亡した夫の条件を確認しましょう

→ 「第58条第1項第4号(長期要件)に該当することにより支給されるものであって、その額の計算の基礎となる被保険者期間の月数が240未満であるものを除く。」とされています。

→ 長期要件で支給される遺族厚生年金の場合は、死亡した夫の厚生年金保険の被保険者期間が240月以上あることが条件です。

では過去問をどうぞ!

【R7年出題】

障害等級2級の障害厚生年金を受給する夫が死亡し、子のいない妻が遺族厚生年金を受給する場合、夫死亡時の妻の年齢によっては、中高齢寡婦加算が行われることがある。ただし、当該死亡した夫の厚生年金保険の被保険者期間の月数が240未満である場合は、中高齢寡婦加算は行われない。

【解答】

【R7年出題】 ×

遺族厚生年金が短期要件に該当していても、長期要件に該当していても、要件を満たした場合、中高齢寡婦加算が加算されます。

ただし、「長期要件」に該当する場合は、死亡した夫の厚生年金保険の被保険者期間の月数が240月以上あることが条件です。

問題文は、「障害等級2級の障害厚生年金を受給する夫の死亡」により支給される遺族厚生年金ですので、「短期要件」です。そのため、死亡した夫の厚生年金保険の被保険者期間の月数が240未満であっても、中高齢寡婦加算が行われます。

YouTubeはこちらからどうぞ!

社労士受験のあれこれ

毎日コツコツYouTubeチャンネル

チャンネル登録よろしくお願いします

令和7年選択式(厚生年金保険法)から学ぶ

R8-011 9.04

R7年選択式は定時決定・再評価率の改定・3号分割・障害厚生年金

令和7年の厚生年金保険の選択式は、

・定時決定

・再評価率の改定

・3号分割の対象にならない期間

・障害厚生年金のみの受給権が発生する場合

から出題されました。

定時決定について

定時決定について

令和7年の問題をどうぞ!

①【R7年選択式】

厚生年金保険法第21条第1項の規定によると、実施機関は、被保険者が毎年7月1日現に使用される事業所において同日前3月間(その事業所で継続して使用された期間に限るものとし、かつ、報酬支払の基礎となった日数が< A >(厚生労働省令で定める者(被保険者であって、その1週間の所定労働時間が同一の事業所に使用される通常の労働者の1週間の所定労働時間の4分の3未満である短時間労働者等)にあっては、< B >。)未満である月があるときは、その月を除く。)に受けた報酬の総額をその期間の月数で除して得た額を報酬月額として、標準報酬月額を決定するとされている。

<選択肢>

① 11日 ② 12日 ③ 13日 ④ 14日 ⑤ 15日 ⑥ 16日

⑦ 17日 ⑧ 18日

【解答】

<A> ⑦ 17日

<B> ① 11日

再評価率の改定について

再評価率の改定について

R7年の問題をどうぞ!

②【R7年選択式】

厚生年金保険法第43条の4第1項の規定によると、調整期間における再評価率の改定については、< C >に、調整率に当該年度の前年度の特別調整率を乗じて得た率を乗じて得た率を基準とするとされている。

<選択肢>

⑫ 実質賃金変動率 ⑬ 実質手取り賃金変動率 ⑮ 名目賃金変動率

⑯ 名目手取り賃金変動率

【解答】

<C> ⑯ 名目手取り賃金変動率

過去問も解いてみましょう

①【H18年選択式】※改正による修正あり

1 平成16年の法改正により、年金額の改定は被保険者であった期間の標準報酬月額及び標準賞与額に係る< A >(生年度別)を改定することによって毎年度自動的に行われる方式に改められた。

2 新規裁定者(< B >歳到達年度前の受給権者)の年金額の改定には、 < C >を基準とした< A >を用い、既裁定者(< B >歳到達年度以後の受給権者)の年金額の改定には、前年の< D >(< D >が< C >を上回るときは、< C >)を基準とした< A >を用いる。

<選択肢>

① 60 ② 68 ③ 65 ④ 70

⑤ 基準年度再評価率 ⑥ 給付乗率 ⑦ 給付改定率 ⑧ 物価変動率

⑨ 名目賃金変動率 ⑩ 実質賃金変動率 ⑪ 物価上昇率

⑫ 名目手取り賃金変動率 ⑬ 消費者物価指数 ⑭ 再評価率

【解答】

<A> ⑭ 再評価率

<B> ② 68

<C> ⑫ 名目手取り賃金変動率

<D> ⑧ 物価変動率

ポイント!

新規裁定者は「名目手取り賃金変動率」、既裁定者は「物価変動率」を基準に改定されます。

②【R5年選択式】

令和X年度の年金額改定に用いる物価変動率がプラス0.2%、名目手取り賃金変動率がマイナス0.2%、マクロ経済スライドによるスライド調整率がマイナス0.3%、前年度までのマクロ経済スライドの未調整分が0%だった場合、令和X年度の既裁定者(令和X年度が68歳到達年度以後である受給権者)の年金額は、前年度から< A >となる。なお、令和X年度においても、現行の年金額の改定ルールが適用されているものとする。

<選択肢>

① 0.1%の引下げ ② 0.2%の引下げ ③ 0.5%の引下げ ④ 据置き

【解答】

<A> ② 0.2%の引下げ

ポイント!

・既裁定者の再評価率の改定は、原則として「物価変動率」が基準となります。

ただし、「物価変動率」が「名目手取り賃金変動率」を上回るときは、名目手取り賃金変動率を基準とします。

問題文は、物価変動率(+0.2%)>名目手取り賃金変動率(-0.2%)ですので、「名目手取り賃金変動率」を基準に改定します。そのため、「0.2%の引き下げ」となります。

なお、基準になる名目手取り賃金変動率がマイナスですので、マクロ経済スライドによる調整は行われません。

3号分割標準報酬改定請求について

3号分割標準報酬改定請求について

最初に条文を読んでみましょう。

法第78条の14第1項 被保険者(被保険者であった者を含む。以下「特定被保険者」という。)が被保険者であった期間中に被扶養配偶者(当該特定被保険者の配偶者として国民年金の第3号被保険者に該当していたものをいう。)を有する場合において、当該特定被保険者の被扶養配偶者は、当該特定被保険者と離婚又は婚姻の取消しをしたときその他これに準ずるものとして厚生労働省令で定めるときは、実施機関に対し、特定期間(当該特定被保険者が被保険者であった期間であり、かつ、その被扶養配偶者が当該特定被保険者の配偶者として国民年金の第3号被保険者であった期間をいう。)に係る被保険者期間の標準報酬(特定被保険者及び被扶養配偶者の標準報酬をいう。)の改定及び決定を請求することができる。 ただし、当該請求をした日において当該特定被保険者が障害厚生年金(当該特定期間の全部又は一部をその額の計算の基礎とするものに限る。)の受給権者であるときその他の厚生労働省令で定めるときは、この限りでない。 |

過去問をどうぞ!

【R1年出題】

障害厚生年金の受給権者である特定被保険者(厚生年金保険法第78条の14に規定する特定被保険者をいう。)の被扶養配偶者が3号分割標準報酬改定請求をする場合における特定期間に係る被保険者期間については、当該障害厚生年金の額の計算の基礎となった特定期間に係る被保険者期間を改定又は決定の対象から除くものとする。

【解答】

【R1年出題】 〇

3号分割標準報酬改定請求をする場合の特定期間に係る被保険者期間については、特定被保険者の障害厚生年金の額の計算の基礎となった特定期間に係る被保険者期間は、改定又は決定の対象から除かれます。

では、令和7年の選択式をどうぞ!

③【R7年選択式】

平成2年1月生まれの甲は、平成23年1月に同い年の乙と結婚し、令和7年1月に離婚した。婚姻期間中、乙は厚生年金保険の被保険者であり、甲は国民年金の第3号被保険者であった。また、乙は、令和2年8月に初診日のある傷病により、令和4年2月の障害認定日に障害等級3級に該当しており、離婚時には、当該障害による障害厚生年金を受給していた。この事例において、3号分割標準報酬改定請求の対象とならない期間は、平成23年1月から< D >までである。

<選択肢>

⑰ 令和2年8月 ⑱ 令和4年1月 ⑲ 令和4年2月 ⑳ 令和6年12月

【解答】

<D> ⑲ 令和4年2月

・特定期間について

特定期間は、特定被保険者(甲)が被保険者であった期間で、かつ、その被扶養配偶者(乙)が国民年金の第3号被保険者であった期間です。

・特定期間の一部が、甲の障害厚生年金の計算の基礎となっています。

・甲の障害厚生年金の額の計算の基礎となった期間は、改定又は決定の対象から除かれます。

・障害厚生年金は、「障害認定日の属する月」までが計算の基礎となります。(法第51条)甲の障害厚生年金は、障害認定日の属する月である「令和4年2月」までが計算の基礎になっています。

・3号分割標準報酬改定請求の対象にならない期間は、障害厚生年金の計算の基礎になっている「平成23年1月から令和4年2月」までとなります。

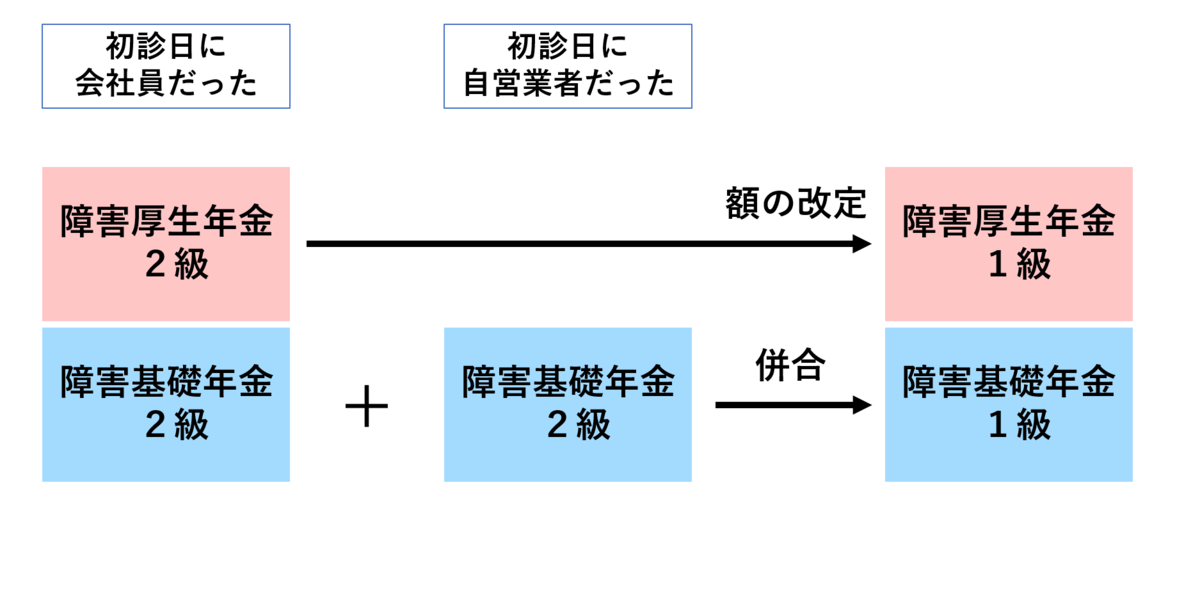

障害厚生年金の受給権のみ発生する場合

障害厚生年金の受給権のみ発生する場合

最初にポイントを確認しましょう!

厚生年金保険の被保険者は、国民年金の第2号被保険者です。

ただし、厚生年金保険の被保険者でも、「65歳以上で、老齢基礎年金、老齢厚生年金その他の老齢又は退職を支給事由とする年金たる給付の受給権を有するもの」は第2号被保険者となりません。

(国民年金法附則第3条)

では、令和7年の問題をどうぞ!

④【R7年選択式】

厚生年金保険の被保険者丙は、令和7年8月1日に自宅内で倒れて、病院に緊急搬送された。丙は、同日において、67歳の男性であり、老齢基礎年金、老齢厚生年金ともに繰下げ待機中である。この傷病によって、丙が障害認定日に、障害等級2級と認定された場合、受給権が発生する障害年金は、< E >。なお、丙に保険料滞納期間はないものとする。

<選択肢>

⑨ 障害基礎年金と障害厚生年金である

⑩ 障害基礎年金のみである

⑪ 障害厚生年金のみである

⑭ 存在しない

【解答】

<E> ⑪ 障害厚生年金のみである

ポイント!

丙は、厚生年金保険の被保険者ですが、67歳で、かつ老齢基礎年金と老齢厚生年金の受給権を有しているため、国民年金の第2号被保険者ではありません。

・障害厚生年金について

→「初診日」に、厚生年金保険の被保険者ですので、初診日要件を満たします。

・障害基礎年金について

→「初診日」に国民年金の被保険者ではありませんので、初診日要件を満たしません。

・丙には、「障害厚生年金の受給権のみ」発生します。

YouTubeはこちらからどうぞ!

社労士受験のあれこれ

毎日コツコツYouTubeチャンネル

チャンネル登録よろしくお願いします

<健保・厚年>短時間労働者が被保険者になる条件

R7-356 08.19

短時間労働者が被保険者になる条件のポイント!<健保・厚年>

短時間労働者が被保険者になる要件をチェックしましょう。

★特定適用事業所に使用され、1週間の所定労働時間又は1月の所定労働日数が通常の労働者の4分の3未満の者は、次の①~③の全ての要件に該当する場合は、短時間労働者として被保険者となります。

① 1週間の所定労働時間が20時間以上であること

② 報酬の月額が88,000円以上であること

③ 学生でないこと

■健康保険法の問題をチェックしましょう。

(1)特定適用事業所とは

①【健保H29年出題】※改正による修正あり

特定適用事業所とは、事業主が同一である1又は2以上の適用事業所であって、当該1又は2以上の適用事業所に使用される特定労働者の総数が常時50人を超えるものの各適用事業所のことをいう。

【解答】

①【健保H29年出題】 〇

「特定労働者の総数が常時50人を超える」がポイントです。

(H24法附則第46条第12項)

(2)所定労働時間について

①【健保R2年出題】

特定適用事業所に使用される短時間労働者の被保険者資格の取得の要件である「1週間の所定労働時間が20時間以上であること」の算定において、短時間労働者の所定労働時間が1か月の単位で定められ、特定の月の所定労働時間が例外的に長く又は短く定められているときは、当該特定の月以外の通常の月の所定労働時間を12分の52で除して得た時間を1週間の所定労働時間とする。

【解答】

①【健保R2年出題】 〇

・ 所定労働時間が1か月の単位で定められている場合は、当該所定労働時間を12分の52で除して得た時間が1週間の所定労働時間となります。

・ 所定労働時間が1か月の単位で定められている場合で、特定の月の所定労働時間が例外的に長く又は短く定められているときは、当該特定の月以外の通常の月の所定労働時間を12分の52で除して得た時間が1週間の所定労働時間となります。

(平成24法附則第46条第1項、令4.9.28保保発0928第6号)

②【健保R3年出題】

同一の事業所に使用される通常の労働者の1日の所定労働時間が8時間であり、1週間の所定労働日数が5日、及び1か月の所定労働日数が20日である特定適用事業所において、当該事業所における短時間労働者の1日の所定労働時間が6時間であり、1週間の所定労働日数が3日、及び1か月の所定労働日数が12日の場合、当該短時間労働者の1週間の所定労働時間は18時間となり、通常の労働者の1週間の所定労働時間と1か月の所定労働日数のそれぞれ4分の3未満ではあるものの、1日の所定労働時間は4分の3以上であるため、当該短時間労働者は被保険者として取り扱わなければならない。

【解答】

②【健保R3年出題】 ×

通常の労働者の1週間の所定労働時間と1か月の所定労働日数のそれぞれ4分の3未満である者が被保険者として取り扱われるためには、1週間の所定労働時間が20時間以上であることが条件です。問題文の場合は18時間ですので、被保険者になりません。

(平成24法附則第46条第1項、令4.9.28保保発0928第6号)

(3)報酬の月額について

①【健保R4年選択式】

健康保険法第3条第1項の規定によると、特定適用事業所に勤務する短時間労働者で、被保険者となることのできる要件の1つとして、報酬(最低賃金法に掲げる賃金に相当するものとして厚生労働省令で定めるものを除く。)が1か月当たり< A >であることとされている。

【解答】

①【健保R4年選択式】

<A> 88,000円以上

②【健保H30年出題】

特定適用事業所に使用される短時間労働者の被保険者資格の取得の要件の1つである、報酬の月額が88,000円以上であることの算定において、家族手当は報酬に含めず、通勤手当は報酬に含めて算定する。

【解答】

②【健保H30年出題】 ×

最低賃金法において算入しないことを定める賃金は、報酬に含みません。精皆勤手当、家族手当・通勤手当は、報酬に含めません。

(則第23条の4第6号、R4.9.28保保発0928第6号)

■月額88,000円の算定に含まれないもの

・ 臨時に支払われる賃金(例)結婚手当

・ 1月を超える期間ごとに支払われる賃金(例)賞与

・ 時間外労働、休日労働、深夜労働に対して支払われる賃金(例)割増賃金

・ 最低賃金法において算入しないことを定める賃金

→ 精皆勤手当、通勤手当、家族手当

(4)学生でないことについて

①【健保R3年出題】

短時間労働者の被保険者資格の取得基準においては、卒業を予定している者であって適用事業所に使用されることとなっているもの、休学中の者及び定時制の課程等に在学する者その他これらに準ずる者は、学生でないこととして取り扱うこととしているが、この場合の「その他これらに準ずる者」とは、事業主との雇用関係の有無にかかわらず、事業主の命により又は事業主の承認を受け、大学院等に在学する者(いわゆる社会人大学院生等)としている。

【解答】

④【健保R3年出題】 ×

「その他これらに準ずる者」とは、事業主との「雇用関係を存続した上で」事業主の命により又は事業主の承認を受け、大学院等に在学する者(いわゆる社会人大学院生等)とされています。

■学生でないこととして取り扱われるもの

「卒業を予定している者であって適用事業所に使用されることとなっている者、休学中の者及び定時制の課程等に在学する者その他これらに準ずる者は、学生でないこととして取り扱うこととするが、この場合の「その他これらに準ずる者」とは、事業主との雇用関係を存続した上で、事業主の命により又は事業主の承認を受け、大学院等に在学する者(いわゆる社会人大学院生等)とする。」とされています。

(R4.9.28保保発0928第6号)

■厚生年金保険法の問題もチェックしましょう

①【厚年R5年出題】※改正による修正あり

特定4分の3未満短時間労働者に対して厚生年金保険が適用されることとなる特定適用事業所とは、事業主が同一である1又は2以上の適用事業所であって、当該1又は2以上の適用事業所に使用される労働者の総数が常時50人を超える事業所のことである。

【解答】

①【厚年R5年出題】 ×

特定適用事業所とは、事業主が同一である1又は2以上の適用事業所であって、当該1又は2以上の適用事業所に使用される特定労働者の総数が常時50人を超えるものの各適用事業所をいう。

※特定労働者とは、「70歳未満の者のうち、厚生年金保険法第12条各号(適用除外)のいずれにも該当しないものであって、特定4分の3未満短時間労働者以外のもの」をいいます。

(H24法附則第17条第12項)

②【厚年R2年出題】

特定適用事業所に使用される者は、その1週間の所定労働時間が同一の事業所に使用される通常の労働者の1週間の所定労働時間の4分の3未満であって、厚生年金保険法の規定により算定した報酬の月額が88,000円未満である場合は、厚生年金保険の被保険者とならない。

【解答】

②【R2年出題】 〇

特定適用事業所に使用される者で、その1週間の所定労働時間が同一の事業所に使用される通常の労働者の1週間の所定労働時間の4分の3未満であって、報酬の月額が88,000円未満である場合は、厚生年金保険の被保険者となりません。

(H24法附則第17条第1項)

③【R4年出題】※改正による修正あり

常時40人の従業員を使用する地方公共団体において、1週間の所定労働時間が25時間、月の基本給が15万円で働く短時間労働者で、生徒又は学生でないX(30歳)は、厚生年金保険の被保険者とはならない。

※Xは、厚生年金保険法第12条第1号から第4号までに規定する適用除外者には該当しないものとする。

【解答】

③【R4年出題】 ×

Xは、厚生年金保険の被保険者となります。

「国・地方公共団体」は、50人超えという人数が問われないことがポイントです。

Xは、「① 1週間の所定労働時間が20時間以上であること」、「② 報酬の月額が88,000円以上であること」、「③ 学生でないこと」の要件を満たし、「地方公共団体」で働いているので、厚生年金保険の被保険者となります。

(H24法附則第17条第1項)

YouTubeはこちらからどうぞ!

社労士受験のあれこれ

毎日コツコツYouTubeチャンネル

チャンネル登録よろしくお願いします

厚生年金保険法「障害厚生年金」

R7-341 08.04

障害厚生年金の事例問題を解いてみましょう

障害厚生年金の事例問題を解いてみましょう。

テーマその1

テーマその1

初診日に高齢任意加入被保険者だった場合

テーマその2

テーマその2

3級の障害厚生年金の受給権者に新たに3級の障害が生じた場合

→「その権利を取得した当時から引き続き障害等級の1級又は2級に該当しない程度の障害の状態にある受給権者に係るものを除く」がポイントです

テーマその3

テーマその3

障害厚生年金の受給権者に新たに障害基礎年金の受給権が発生した場合

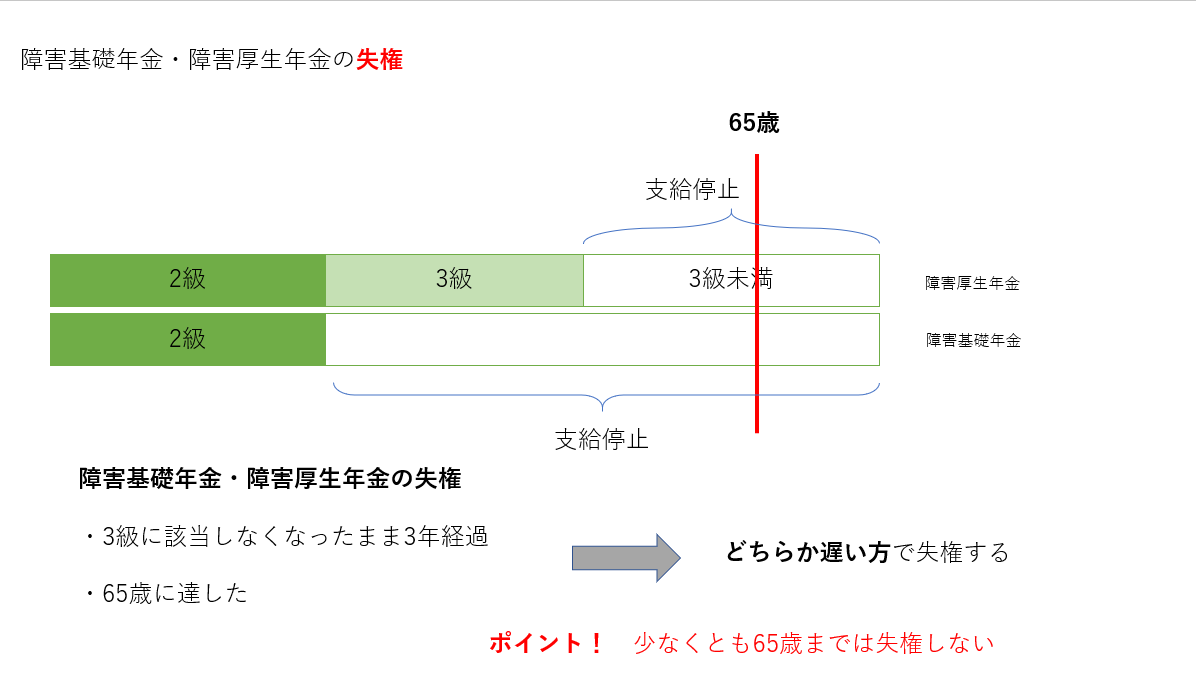

テーマその4 障害厚生年金の失権

テーマその4 障害厚生年金の失権

→3級の障害厚生年金を受けていたが、63歳のときに3級に該当しなくなり障害厚生年金の支給が停止されている場合、障害厚生年金が失権するのはいつの時点?

YouTubeでお話ししています

社労士受験のあれこれ

毎日コツコツYouTubeチャンネル

チャンネル登録よろしくお願いします

厚生年金保険法「障害手当金」

R7-335 07.29

年金給付の受給権者等には障害手当金は支給されない

以下の者には、障害手当金が支給されません。

・厚生年金保険・国民年金の年金給付(老齢・障害・遺族)の受給権者

・同一の傷病で、労災保険の障害(補償)等給付を受ける権利を有するもの

条文を読んでみましょう。

法第55条 (障害手当金の受給権者) 障害手当金は、疾病にかかり、又は負傷し、その傷病に係る初診日において被保険者であった者が、当該初診日から起算して5年を経過する日までの間におけるその傷病の治った日において、その傷病により政令で定める程度の障害の状態にある場合に、その者に支給する。

第56条 障害の程度を定めるべき日において次の各号のいずれかに該当する者には、障害手当金を支給しない。 (1) 年金たる保険給付の受給権者(最後に障害等級に該当する程度の障害の状態に該当しなくなった日から起算して障害状態に該当することなく3年を経過した障害厚生年金の受給権者(現に障害状態に該当しない者に限る。)を除く。) (2) 国民年金法による年金たる給付の受給権者(最後に障害状態に該当しなくなった日から起算して障害状態に該当することなく3年を経過した障害基礎年金の受給権者(現に障害状態に該当しない者に限る。)その他の政令で定める者を除く。) (3) 当該傷病について国家公務員災害補償法、地方公務員災害補償法若しくは同法に基づく条例、公立学校の学校医、学校歯科医及び学校薬剤師の公務災害補償に関する法律若しくは労働基準法第77条の規定による障害補償、労働者災害補償保険法の規定による障害補償給付、複数事業労働者障害給付若しくは障害給付又は船員保険法による障害を支給事由とする給付を受ける権利を有する者 |

(1)(2)障害年金について

障害手当金は支給されない | 例外 | |||

1級 |

|

|

|

|

2級 |

|

|

| |

3級 |

|

| ||

3級未満 | 3年 | |||

過去問をどうぞ!

①【H30年出題】

在職老齢年金の仕組みにより支給停止が行われている老齢厚生年金を受給している65歳の者が、障害の程度を定めるべき日において障害手当金に該当する程度の障害の状態になった場合、障害手当金は支給される。

【解答】

①【H30年出題】 ×

障害手当金は支給されません。

障害の程度を定めるべき日において「年金たる保険給付(老齢厚生年金・障害厚生年金・遺族厚生年金)の受給権者には障害手当金は支給されません。

※例外

最後に障害等級に該当する程度の障害の状態に該当しなくなった日から起算して障害状態に該当することなく3年を経過した障害厚生年金の受給権者(現に障害状態に該当しない者に限る。)は除かれます。

②【R4年出題】

障害手当金の受給要件に該当する被保険者が、障害手当金の障害の程度を定めるべき日において遺族厚生年金の受給権者である場合は、その者に障害手当金は支給されない。

【解答】

②【R4年出題】 〇

障害手当金の障害の程度を定めるべき日において遺族厚生年金の受給権者である場合は、障害手当金は支給されません。

③【R1年出題】

障害厚生年金の支給を受けている者が、当該障害厚生年金の支給要件となった傷病とは別の傷病により、障害手当金の支給を受けられる程度の障害の状態になった場合は、当該障害厚生年金と当該障害手当金を併給することができる。なお、当該別の傷病に係る初診日が被保険者期間中にあり、当該初診日の前日において、所定の保険料納付要件を満たしているものとする。

【解答】

③【R1年出題】 ×

障害厚生年金の支給を受けている者が、当該障害厚生年金の支給要件となった傷病とは別の傷病により、障害手当金の支給を受けられる程度の障害の状態になった場合は、障害手当金は支給されません。

④【H28年出題】

障害手当金の受給要件に該当する被保険者が、当該障害手当金に係る傷病と同一の傷病により労働者災害補償保険法に基づく障害補償給付を受ける権利を有する場合には、その者には障害手当金は支給されない。

【解答】

④【H28年出題】 〇

障害手当金に係る傷病と同一の傷病により労働者災害補償保険法に基づく障害補償給付を受ける権利を有する場合は、障害手当金は支給されません。

⑤【R3年出題】

第1号厚生年金被保険者期間中の60歳の時に業務上災害で負傷し、初診日から1年6か月が経過した際に傷病の症状が安定し、治療の効果が期待できない状態(治癒)になった。その障害状態において障害手当金の受給権を取得することができ、また、労災保険法に規定されている障害補償給付の受給権も取得することができた。この場合、両方の保険給付が支給される。

【解答】

⑤【R3年出題】 ×

同一の傷病で、障害手当金の受給権と労災保険法の障害補償給付の受給権を取得した場合は、障害手当金は支給されません。

⑥【H25年出題】

障害手当金は、障害の程度を定める日において、当該障害の原因となった傷病について労働基準法の規定による障害補償を受ける権利を有する者には支給されないが、労働者災害補償保険法の規定による障害補償給付を受ける権利を有する者には支給される。

【解答】

⑥【H25年出題】 ×

障害手当金は、障害の程度を定める日において、当該障害の原因となった傷病について労働基準法の規定による障害補償を受ける権利を有する者には支給されません。また、労働者災害補償保険法の規定による障害補償給付を受ける権利を有する者にも支給されません。

YouTubeはこちらからどうぞ!

社労士受験のあれこれ

毎日コツコツYouTubeチャンネル

チャンネル登録よろしくお願いします

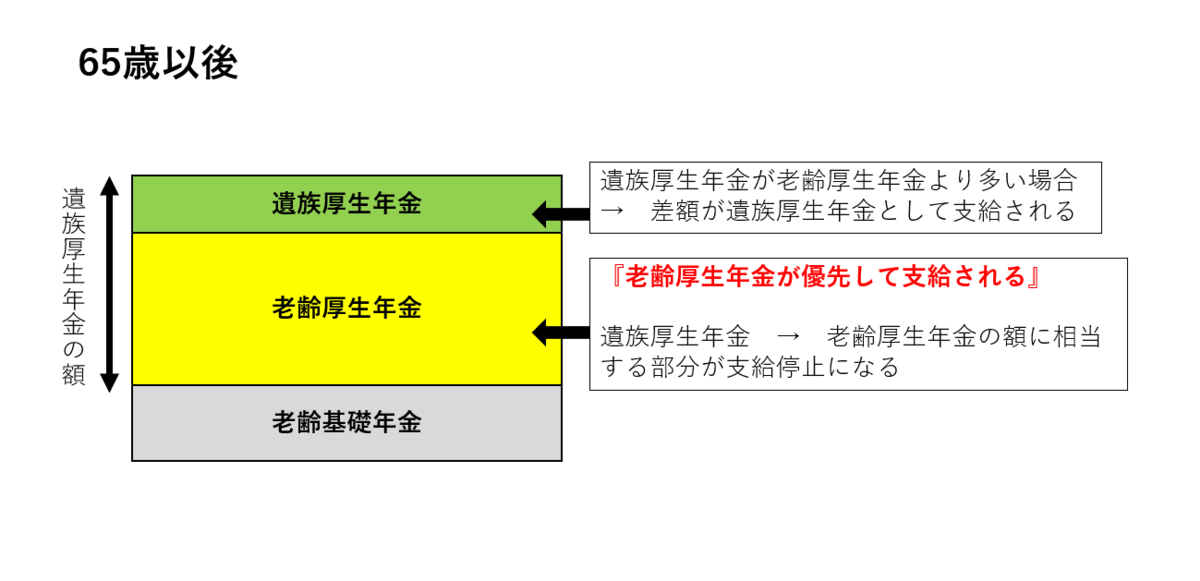

厚生年金保険法「遺族厚生年金」

R7-334 07.28

遺族厚生年金の事例問題を解いてみましょう

遺族厚生年金の事例問題を解きながら、遺族厚生年金のポイントをつかみましょう。

今回のテーマ

・その1 保険料納付要件(原則と特例)

※「特例」については、「前々月までの1年間」の具体例が出題されています

・その2 短期要件と長期要件について ※短期要件と長期要件は計算ルールが異なります。

短期要件と長期要件の両方に当てはまる人の事例です。

・その3 遺族の要件

※55歳の夫で子がいる場合の遺族厚生年金の注意点 ※子の遺族厚生年金の失権時期の具体例

YouTubeでお話ししています

YouTubeはこちらからどうぞ!

社労士受験のあれこれ

毎日コツコツYouTubeチャンネル

チャンネル登録よろしくお願いします

厚生年金保険法「70歳以上の在職老齢年金」

R7-325 07.19

70歳以上の使用される者の在職老齢年金について

厚生年金保険の被保険者になるのは「70歳未満」の者です。

70歳に達したときに厚生年金保険の被保険者資格は喪失します。

ただし、70歳以上でも、適用事業所に使用される場合は、保険料の負担はありませんが、在職老齢年金の対象になります。

70歳以上の者について条文を読んでみましょう。

法第46条 老齢厚生年金の受給権者が被保険者(前月以前の月に属する日から引き続き当該被保険者の資格を有する者に限る。)である日(厚生労働省令で定める日を除く。)、又は 70歳以上の使用される者(前月以前の月に属する日から引き続き当該適用事業所において第27条の厚生労働省令で定める要件に該当する者に限る。)である日が属する月において、その者の標準報酬月額とその月以前の1年間の標準賞与額の総額を12で除して得た額とを合算して得た額(70歳以上の使用される者については、その者の標準報酬月額に相当する額とその月以前の1年間の標準賞与額及び標準賞与額に相当する額の総額を12で除して得た額とを合算して得た額とする。以下「総報酬月額相当額」という。)及び老齢厚生年金の額(加給年金額及び繰下げ加算額を除く。)を12で除して得た額(以下「基本月額」という。)との合計額が支給停止調整額を超えるときは、その月の分の当該老齢厚生年金について、総報酬月額相当額と基本月額との合計額から支給停止調整額を控除して得た額の2分の1に相当する額に12を乗じて得た額(以下「支給停止基準額」という。)に相当する部分の支給を停止する。ただし、支給停止基準額が老齢厚生年金の額以上であるときは、老齢厚生年金の全部(繰下げ加算額を除く。)の支給を停止するものとする。 |

では、過去問をどうぞ!

①【R5年出題】

厚生年金保険の適用事業所で使用される70歳以上の者であっても、厚生年金保険法第12条各号に規定する適用除外に該当する者は、在職老齢年金の仕組みによる老齢厚生年金の支給停止の対象とはならない。

【解答】

①【R5年出題】 〇

「70歳以上の使用される者」とは、「被保険者であった70歳以上の者であって当該適用事業所に使用されるものとして厚生労働省令で定める要件に該当するもの」です。

厚生労働省令定める要件は、「適用事業所に使用される者であって、かつ、法第12条各号(適用除外)に定める者に該当するものでないこと」です。

そのため、適用事業所で使用される70歳以上の者でも、適用除外に該当する者は、在職老齢年金の仕組みによる老齢厚生年金の支給停止の対象となりません。

(法第27条、則第10条の4)

②【R4年出題】

在職老齢年金は、総報酬月額相当額と基本月額との合計額が支給停止調整額を超える場合、年金額の一部又は全部が支給停止される仕組みであるが、適用事業所に使用される70歳以上の者に対しては、この在職老齢年金の仕組みが適用されない。

【解答】

②【R4年出題】 ×

70歳以上の者に対しても、在職老齢年金の仕組みは、適用されます。

③【H28年出題】

昭和12年4月1日以前生まれの者が平成28年4月に適用事業所に使用されている場合、その者に支給されている老齢厚生年金は、在職老齢年金の仕組みによる支給停止が行われることはない。

【解答】

③【H28年出題】 ×

平成27年10月の改正で、昭和12年4月1日以前生まれの者も、在職老齢年金の対象となっています。

④【H23年出題】※改正による修正あり

老齢厚生年金を受給している被保険者であって適用事業所に使用される者が70歳に到達したときは、その日に被保険者資格を喪失し、当該喪失日が属する月以後の保険料を納めることはないが、一定の要件に該当する場合は、老齢厚生年金の一部又は全部が支給停止される。

【解答】

④【H23年出題】 〇

「70歳以上の使用される者」は、保険料を納めることはありませんが、在職老齢年金の仕組みが適用され、要件に該当する場合は、老齢厚生年金の一部又は全部が支給停止されます。

YouTubeはこちらからどうぞ!

社労士受験のあれこれ

毎日コツコツYouTubeチャンネル

チャンネル登録よろしくお願いします

厚生年金保険法「在職老齢年金」

R7-324 07.18

在職老齢年金の仕組み

働きながら(=厚生年金保険に加入しながら)、老齢厚生年金を受給する場合は、年金がカットされることがあります。この仕組みを、在職老齢年金といいます。

条文を読んでみましょう。

法第46条第1項 (支給停止) 老齢厚生年金の受給権者が被保険者(前月以前の月に属する日から引き続き当該被保険者の資格を有する者に限る。)である日(厚生労働省令で定める日を除く。)が属する月において、「総報酬月額相当額」及び「基本月額」との合計額が支給停止調整額を超えるときは、その月の分の当該老齢厚生年金について、「支給停止基準額」に相当する部分の支給を停止する。ただし、支給停止基準額が老齢厚生年金の額以上であるときは、老齢厚生年金の全部(繰下げ加算額を除く。)の支給を停止するものとする。 |

用語の定義を確認しましょう

★総報酬月額相当額

→ 標準報酬月額とその月以前の1年間の標準賞与額の総額を12で除して得た額とを合算して得た額

★基本月額

→ 老齢厚生年金の額(加給年金額及び繰下げ加算額を除く。)を12で除して得た額

★支給停止基準額

→ 総報酬月額相当額と基本月額との合計額から支給停止調整額を控除して得た額の2分の1に相当する額に12を乗じて得た額

★支給停止調整額について → 令和7年度は51万円

では、過去問をどうぞ!

①【H28年選択式】

厚生年金保険法第46条第1項の規定によると、60歳台後半の老齢厚生年金の受給権者が被保険者(前月以前の月に属する日から引き続き当該被保険者の資格を有する者に限る。)である日(厚生労働省令で定める日を除く。)が属する月において、その者の標準報酬月額とその月以前の1年間の標準賞与額の総額を12で除して得た額とを合算して得た額(以下「< A >」という。)及び老齢厚生年金の額(厚生年金保険法第44条第1項に規定する加給年金額及び同法第44条の3第4項に規定する加算額を除く。以下同じ。)を12で除して得た額(以下「基本月額」という。)との合計額が< B >を超えるときは、その月の分の当該老齢厚生年金について、< A >と基本月額との合計額から< B >を控除して得た額の2分の1に相当する額に12を乗じて得た額(以下「< C >」という。)に相当する部分の支給を停止する。ただし、< C >が老齢厚生年金の額以上であるときは、老齢厚生年金の全部(同法第44条の3第4項に規定する加算額を除く。)の支給を停止するものとされている。

<選択肢>

① 支給調整開始額 ② 支給調整基準額 ③ 支給停止開始額

④ 支給停止額 ⑤ 支給停止基準額 ⑥ 支給停止調整額

⑦ 総報酬月額 ⑧ 総報酬月額相当額 ⑨ 定額部分

⑩ 標準賞与月額相当額 ⑪ 平均標準報酬月額 ⑫ 報酬比例部分

【解答】

①【H28年選択式】

<A> ⑧ 総報酬月額相当額

<B> ⑥ 支給停止調整額

<C> ⑤ 支給停止基準額

②【R4年出題】

在職老齢年金について、支給停止額を計算する際に使用される支給停止調整額は、一定額ではなく、年度ごとに改定される場合がある。

【解答】

②【R4年出題】 〇

支給停止調整額は、年度ごとに改定される場合があります。

(法第46条第3項)

③【R3年出題】

在職中の老齢厚生年金の支給停止の際に用いる総報酬月額相当額とは、被保険者である日の属する月において、その者の標準報酬月額とその月以前の1年間の標準賞与額の総額を12で除して得た額とを合算して得た額のことをいい、また基本月額とは、老齢厚生年金の額(その者に加給年金額が加算されていればそれを加算した額)を12で除して得た額のことをいう。

【解答】

③【R3年出題】 ×

基本月額は、老齢厚生年金の額を12で除して得た額ですが、「加給年金額」は除かれます。

④【R6年出題】

加給年金額が加算されている老齢厚生年金の受給権者であっても、在職老齢年金の仕組みにより、自身の老齢厚生年金の一部の支給が停止される場合、加給年金額は支給停止となる。

【解答】

④【R6年出題】 ×

★加給年金額について

・在職老齢年金の仕組みにより、老齢厚生年金の一部の支給が停止される場合でも、加給年金額は支給されます。

・在職老齢年金の仕組みにより、老齢厚生年金の全部が停止される場合は、加給年金額も支給停止となります。

⑤【H26年出題】

66歳で支給繰下げの申出を行った68歳の老齢厚生年金の受給権者が被保険者となった場合、当該老齢厚生年金の繰下げ加算額は在職老齢年金の仕組みによる支給停止の対象とならない。

【解答】

⑤【H26年出題】 〇

老齢厚生年金の繰下げ加算額は在職老齢年金の仕組みによる支給停止の対象となりません。

⑥【H29年出題】

60歳台後半の在職老齢年金の仕組みにおいて、経過的加算額及び繰下げ加算額は、支給停止される額の計算に用いる基本月額の計算の対象に含まれる。

【解答】

⑥【H29年出題】 ×

経過的加算額も繰下げ加算額も、基本月額の計算には入りません。

(昭60法附則第62条第1項)

⑦【R4年出題】

在職中の被保険者が65歳になり老齢基礎年金の受給権が発生した場合において、老齢基礎年金は在職老齢年金の支給停止額を計算する際に支給停止の対象とはならないが、経過的加算額については在職老齢年金の支給停止の対象となる。

【解答】

⑦【R4年出題】 ×

老齢基礎年金は在職中でも支給停止の対象になりません。

また、経過的加算額についても在職老齢年金の支給停止の対象になりません。

⑧【H24年出題】

60歳台後半の在職老齢年金においては、支給停止の対象となるのは老齢厚生年金と経過的加算額であり、老齢基礎年金は支給停止の対象にはならない。

【解答】

⑧【H24年出題】 ×

60歳台後半の在職老齢年金においては、経過的加算額と老齢基礎年金は支給停止の対象にはなりません。

YouTubeはこちらからどうぞ!

社労士受験のあれこれ

毎日コツコツYouTubeチャンネル

チャンネル登録よろしくお願いします

厚生年金保険法「被保険者」

R7-307 07.01

厚生年金保険の被保険者の資格喪失事由と時期

適用事業所に使用される70歳未満の者は、当然に、厚生年金保険の被保険者となります。

今回は、厚生年金保険の被保険者の資格を喪失する事由と、喪失時期をみていきます。

条文を読んでみましょう。

法第14条(資格喪失の時期) 被保険者は、次の各号のいずれかに該当するに至った日の翌日(その事実があった日に更に資格を取得するに至ったとき、又は(5)に該当するに至ったときは、その日)に、被保険者の資格を喪失する。 (1) 死亡したとき。 (2) その事業所又は船舶に使用されなくなったとき。 (3) 任意適用事業所の脱退又は任意単独被保険者の資格喪失の認可があったとき。 (4) 適用除外に該当するに至ったとき。 (5) 70歳に達したとき。(※当日喪失)

|

では過去問をどうぞ!

①【R1年出題】

適用事業所に使用される70歳未満の被保険者が70歳に達したときは、それに該当するに至った日の翌日に被保険者の資格を喪失する。

【解答】

①【R1年出題】 ×

適用事業所に使用される70歳未満の被保険者が70歳に達したときは、「その日」に被保険者の資格を喪失します。

年齢で喪失する場合は「当日」です。

なお、「70歳に達した日」とは、70歳の誕生日の前日です。

②【H27年出題】

被保険者(高齢任意加入被保険者及び第4種被保険者を除く。)は、死亡したときはその日に、70歳に達したときはその翌日に被保険者資格を喪失する。

【解答】

②【H27年出題】 ×

被保険者(高齢任意加入被保険者及び第4種被保険者を除く。)は、死亡したときは「その翌日」に、70歳に達したときは「その日」に被保険者資格を喪失します。

③【R3年出題】

第1号厚生年金被保険者(船員被保険者を除く。)の資格喪失の届出が必要な場合は、当該事実があった日から10日以内に、所定の届書又は所定の届書に記載すべき事項を記録した光ディスクを日本年金機構に提出しなければならない。

【解答】

③【R3年出題】 ×

「10日以内」ではなく「5日以内」です。

(則第22条)

④【R2年出題】

第1号厚生年金被保険者に係る適用事業所の事業主は、被保険者が70歳に到達し、引き続き当該事業所に使用されることにより70歳以上の使用される者の要件(厚生年金保険法施行規則第10条の4の要件をいう。)に該当する場合であって、当該者の標準報酬月額に相当する額が70歳到達日の前日における標準報酬月額と同額である場合は、70歳以上被用者該当届及び70歳到達時の被保険者資格喪失届を省略することができる。

【解答】

④【R2年出題】 〇

厚生年金保険の被保険者資格は、70歳に達した日に喪失しますが、70歳以降も引き続き当該事業所に使用される場合は、「70歳以上被用者」に該当し、厚生年金保険の保険料は徴収されませんが、在職老齢年金の対象となります。

第1号厚生年金被保険者に係る適用事業所の事業主は、被保険者が70歳に到達し、引き続き当該事業所に使用されることにより70歳以上の使用される者の要件に該当する場合で、当該者の標準報酬月額に相当する額が70歳到達日の前日における標準報酬月額と同額である場合は、「70歳以上被用者該当届及び70歳到達時の被保険者資格喪失届」を省略できます。

なお、70歳到達日の前日における標準報酬月額と「異なる」場合は、5日以内に提出しなければなりません。

(則第15条の2、則第22条)

⑤【R3年出題】

第1号厚生年金被保険者が同時に第2号厚生年金被保険者の資格を有するに至ったときは、その日に、当該第1号被保険者の資格を喪失する。

【解答】

⑤【R3年出題】 〇

条文を読んでみましょう。

法第18条の2 (異なる被保険者の種別に係る資格の得喪) ① 第2号厚生年金被保険者、第3号厚生年金被保険者又は第4号厚生年金被保険者は、同時に、第1号厚生年金被保険者の資格を取得しない。 ② 第1号厚生年金被保険者が同時に第2号厚生年金被保険者、第3号厚生年金被保険者又は第4号厚生年金被保険者の資格を有するに至ったときは、その日に、当該第1号厚生年金被保険者の資格を喪失する。 |

⑥【H30年出題】

第1号厚生年金被保険者が月の末日に死亡したときは、被保険者の資格喪失日は翌月の1日になるが、遺族厚生年金の受給権は死亡した日に発生するので、当該死亡者の遺族が遺族厚生年金を受給できる場合には、死亡した日の属する月の翌月から遺族厚生年金が支給される。

【解答】

⑥【H30年出題】 〇

ポイントを確認しましょう

・第1号厚生年金被保険者が月の末日に死亡したとき

→ 被保険者の資格は翌月の1日に喪失

・遺族厚生年金の受給権

→ 死亡した日に発生

・遺族厚生年金は

→ 死亡した日の属する月の翌月から支給される

(法第36条第1項)

YouTubeはこちらからどうぞ!

社労士受験のあれこれ

毎日コツコツYouTubeチャンネル

チャンネル登録よろしくお願いします

厚生年金保険法「遺族厚生年金」

R7-304 06.28

30歳未満の妻の遺族厚生年金の失権

まず、遺族厚生年金の遺族となる「配偶者」の要件を確認しましょう。

★遺族厚生年金の遺族の要件として、妻には年齢要件はありません。

「夫」については、被保険者等の死亡当時55歳以上であることが条件です。

★国民年金法の遺族基礎年金の遺族となる「配偶者」については、「子」と生計を同じくすることが要件ですが、厚生年金保険の遺族厚生年金の遺族となる「配偶者」は子の有無は問われません。

・・・・・・・・・・・・・・・・・・・・・・・・

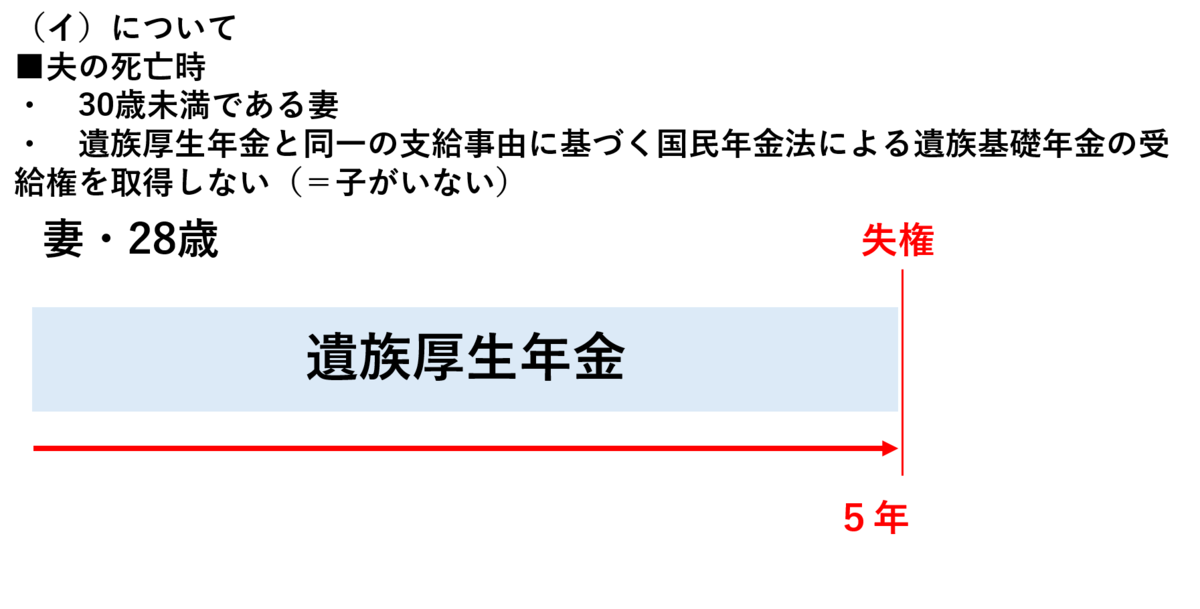

■夫の死亡当時30歳未満の妻については、遺族厚生年金が「5年間」の有期年金となる場合があります。

遺族基礎年金の受給権の有無(子の有無)などで、5年間の起算日が変わるのがポイントです。

では、30歳未満の妻の失権事由について条文を読んでみましょう。

法第63条第1項第5号 遺族厚生年金の受給権は、受給権者が次のイ又はロに掲げる区分に応じ、当該イ又はロに定める日から起算して5年を経過したときに該当するに至ったときは、消滅する。 イ 遺族厚生年金の受給権を取得した当時30歳未満である妻が当該遺族厚生年金と同一の支給事由に基づく国民年金法による遺族基礎年金の受給権を取得しないとき → 当該遺族厚生年金の受給権を取得した日

ロ 遺族厚生年金と当該遺族厚生年金と同一の支給事由に基づく国民年金法による遺族基礎年金の受給権を有する妻が30歳に到達する日前に当該遺族基礎年金の受給権が消滅したとき → 当該遺族基礎年金の受給権が消滅した日 |

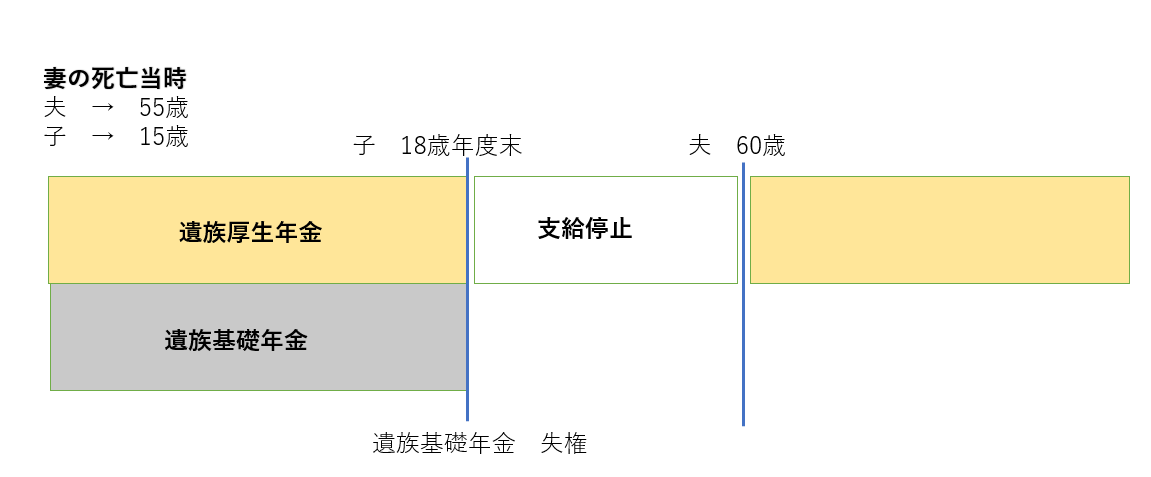

図でイメージしましょう

過去問をどうぞ!

①【H26年出題】

遺族厚生年金の受給権を取得した当時30歳未満である妻が、当該遺族厚生年金と同一の支給事由に基づく遺族基礎年金の受給権を取得しない場合、当該遺族厚生年金の受給権を取得した日から5年を経過したときに、その受給権は消滅する。

【解答】

①【H26年出題】 〇

遺族厚生年金の受給権を取得した当時「30歳未満である妻」が、当該遺族厚生年金と同一の支給事由に基づく「遺族基礎年金の受給権を取得しない場合」は、当該遺族厚生年金の受給権を取得した日から5年を経過したときに、遺族厚生年金の受給権は消滅します。

5年は、「遺族厚生年金の受給権を取得した日」から起算することがポイントです。

②【R3年出題】

厚生年金保険の被保険者の死亡により、被保険者の死亡の当時27歳で子のいない妻が遺族厚生年金の受給権者となった。当該遺族厚生年金の受給権は、当該妻が30歳になったときに消滅する。

【解答】

②【R3年出題】 ×

厚生年金保険の被保険者の死亡により、被保険者の死亡の当時27歳で子のいない妻が遺族厚生年金の受給権者となった場合、当該遺族厚生年金の受給権は、「当該妻が30歳になったとき」ではなく、当該遺族厚生年金の受給権を取得した日から5年を経過したときに消滅します。

③【R5年出題】

遺族厚生年金と当該遺族厚生年金と同一の支給事由に基づく国民年金法による遺族基礎年金の受給権も有している妻が、30歳に到達する日前に当該遺族基礎年金の受給権が失権事由により消滅した場合、当該遺族厚生年金の受給権は当該遺族基礎年金の受給権が消滅した日から5年を経過したときに消滅する。

【解答】

③【R5年出題】 〇

遺族厚生年金と当該遺族厚生年金と同一の支給事由に基づく国民年金法による遺族基礎年金の受給権も有している妻が、30歳に到達する日前に当該遺族基礎年金の受給権が失権事由により消滅した場合、当該遺族厚生年金の受給権は当該遺族基礎年金の受給権が消滅した日から5年を経過したときに消滅します。

5年の起算日が、「遺族基礎年金の受給権が消滅した日」であることがポイントです。

④【H29年出題】

遺族厚生年金及び当該遺族厚生年金と同一の支給事由に基づく国民年金法による遺族基礎年金の受給権を取得した妻について、当該受給権の取得から1年後に子の死亡により当該遺族基礎年金の受給権が消滅した場合であって、当該消滅した日において妻が30歳に到達する日前であった場合は、当該遺族厚生年金の受給権を取得した日から起算して5年を経過したときに当該遺族厚生年金の受給権は消滅する。

【解答】

④【H29年出題】 ×

遺族基礎年金と遺族厚生年金の受給権の取得から1年後に子の死亡により当該遺族基礎年金の受給権が消滅した場合で、当該消滅した日に妻が30歳に到達する日前であった場合は、「当該遺族厚生年金の受給権を取得した日」からではなく、「遺族基礎年金の受給権が消滅した日」から起算して5年を経過したときに遺族厚生年金の受給権は消滅します。

YouTubeはこちらからどうぞ!

社労士受験のあれこれ

毎日コツコツYouTubeチャンネル

チャンネル登録よろしくお願いします

国民年金・厚生年金保険「時効」

R7-279 06.03

<国年・厚年比較>時効について

国民年金法と厚生年金保険法の「時効」を比較してみましょう。

まず、国民年金の条文を読んでみましょう。

国民年金法第102条 (時効) ① 年金給付を受ける権利は、その支給すべき事由が生じた日から5年を経過したとき、当該権利に基づき支払期月ごとに支払うものとされる年金給付の支給を受ける権利は、当該日の属する月の翌月以後に到来する当該年金給付の支給に係る支払期月の翌月の初日から5年を経過したときは、時効によって、消滅する。 ② 前項の時効は、当該年金給付がその全額につき支給を停止されている間は、進行しない。 ④ 保険料その他この法律の規定による徴収金を徴収し、又はその還付を受ける権利及び死亡一時金を受ける権利は、これらを行使することができる時から2年を経過したときは、時効によって消滅する。 |

ポイント!

「年金給付」→ 年金のみです。死亡一時金は入りません。

次に厚生年金保険法の条文を読んでみましょう。

第92条 (時効) ① 保険料その他この法律の規定による徴収金を徴収し、又はその還付を受ける権利は、これらを行使することができる時から2年を経過したとき、保険給付を受ける権利は、その支給すべき事由が生じた日から5年を経過したとき、当該権利に基づき支払期月ごとに支払うものとされる保険給付の支給を受ける権利は、当該日の属する月の翌月以後に到来する当該保険給付の支給に係る支払期月の翌月の初日から5年を経過したとき、保険給付の返還を受ける権利は、これを行使することができる時から5年を経過したときは、時効によって、消滅する。 ③ 年金たる保険給付を受ける権利の時効は、当該年金たる保険給付がその全額につき支給を停止されている間は、進行しない。 |

ポイント!

「保険給付」 → 障害手当金も入ります。年金のみではありません。

過去問をどうぞ!

国民年金法

①国年【H27年出題】※改正による修正あり

年金給付を受ける権利及び死亡一時金を受ける権利は、その支給すべき事由が生じた日から5年を経過したときは、時効によって消滅する。

【解答】

①国年【H27年出題】 ×

「年金給付」を受ける権利は、その支給すべき事由が生じた日から5年を経過したときは、時効によって消滅します。

「死亡一時金」を受ける権利は、これらを行使することができる時から2年を経過したときは、時効によって消滅します。

②国年【R2年出題】

年金給付を受ける権利に基づき支払期月ごとに支払うものとされる年金給付の支給を受ける権利については「支払期月の翌月の初日」がいわゆる時効の起算点とされ、各起算点となる日から5年を経過したときに時効によって消滅する。

【解答】

②国年【R2年出題】 〇

「年金給付を受ける権利に基づき支払期月ごとに支払うもの」を「支分権」といいます。

支分権の時効についての問題です。

年金給付を受ける権利に基づき支払期月ごとに支払うものとされる年金給付の支給を受ける権利は「支払期月の翌月の初日」から起算して5年を経過したときに時効によって消滅します。

厚生年金保険法

①厚年【H29年出題】※改正による修正あり

障害手当金の給付を受ける権利は、その支給すべき事由が生じた日から2年を経過したときは、時効によって消滅する。

【解答】

①厚年【H29年出題】 ×

障害手当金の給付を受ける権利は、その支給すべき事由が生じた日から「5年」を経過したときは、時効によって消滅します。

国民年金の「死亡一時金」は「2年」ですので違いに注意しましょう。

②厚年【H30年出題】

年金たる保険給付を受ける権利の時効は、当該年金たる保険給付がその全額につき支給を停止されている間であっても進行する。

【解答】

②厚年【H30年出題】 ×

年金たる保険給付を受ける権利の時効は、当該年金たる保険給付がその全額につき支給を停止されている間は、「進行しない」。

③厚年【R4年出題】

保険給付を受ける権利に基づき支払期月ごとに支払うものとされる保険給付の支給を受ける権利については、「支払期月の翌月の初日」がいわゆる時効の起算点とされ、各起算点となる日から5年を経過したときに時効によって消滅する。

【解答】

③厚年【R4年出題】 〇

支分権の時効の問題です。

時効の起算点の「支払期月の翌月の初日」がポイントです。

YouTubeはこちらからどうぞ!

社労士受験のあれこれ

毎日コツコツYouTubeチャンネル

チャンネル登録よろしくお願いします

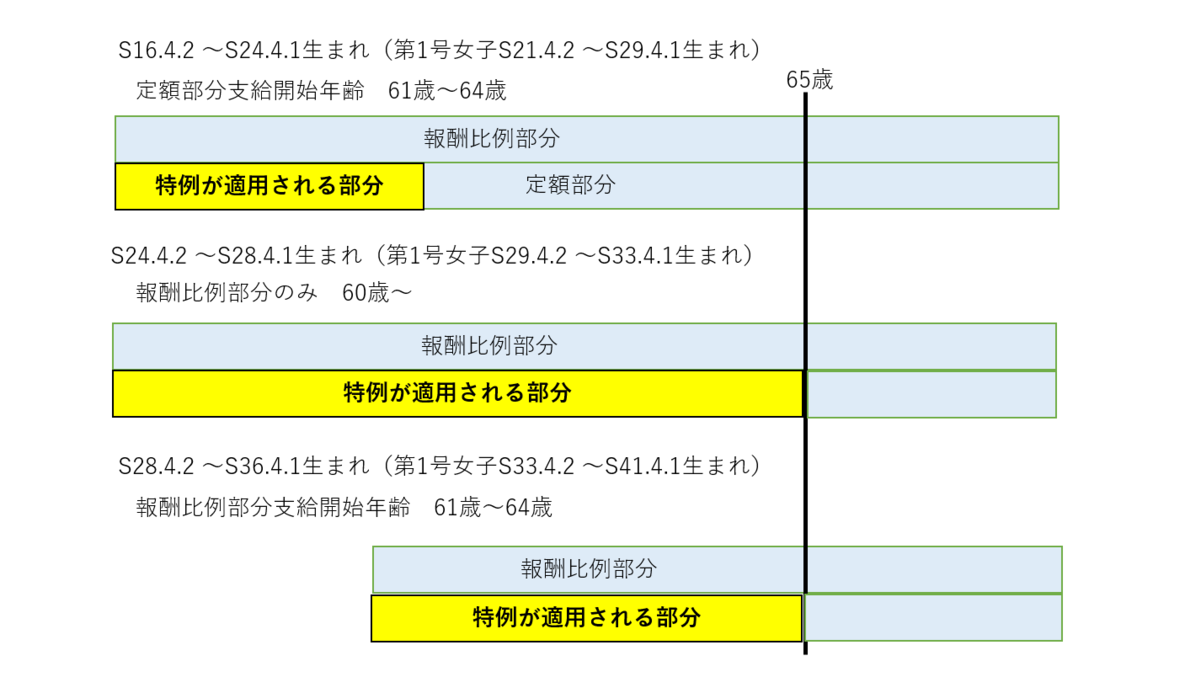

厚生年金保険法「特別支給の老齢厚生年金」

R7-278 06.02

特別支給の老齢厚生年金についてお話しします

本来の「老齢厚生年金」は、65歳から、老齢基礎年金の上乗せで支給されます。

60歳から65歳まで支給される「特別支給の老齢厚生年金」は、65歳以上の本来の老齢厚生年金とは別の有期年金です。

・特別支給の老齢厚生年金の支給要件

・平成6年改正と平成12年改正

・生年月日や性別による支給開始年齢の違い

などを、図を使ってお話ししています。

YouTubeはこちらからどうぞ!

社労士受験のあれこれ

毎日コツコツYouTubeチャンネル

チャンネル登録よろしくお願いします

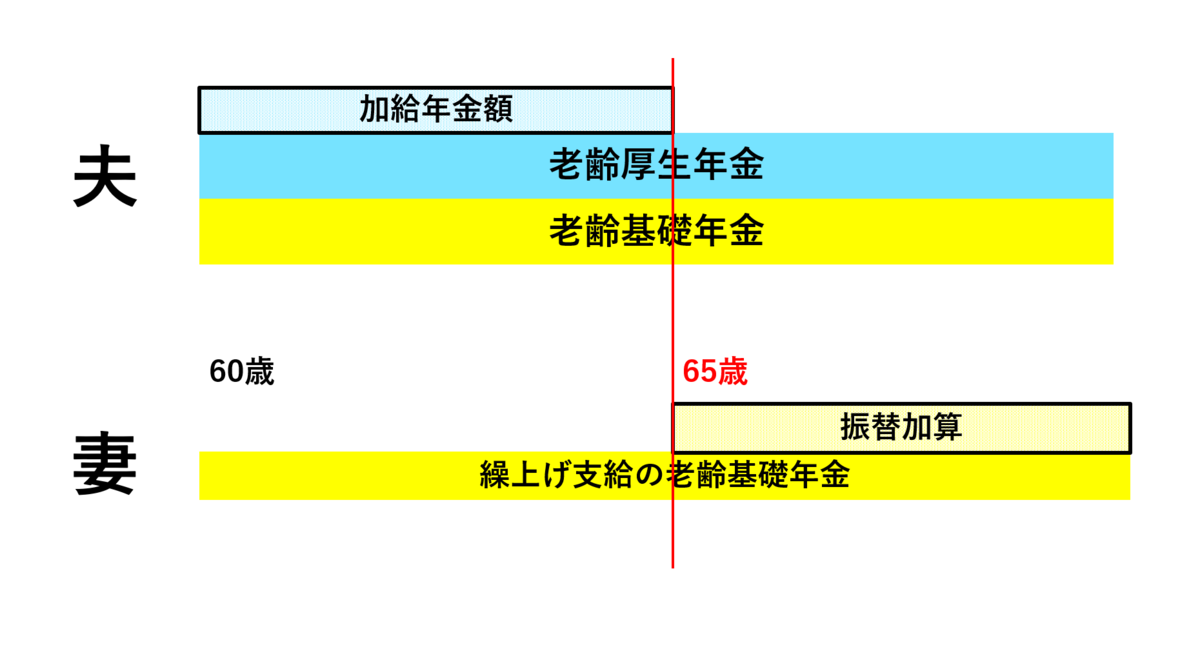

厚生年金保険法「配偶者加給年金額」

R7-276 05.31

配偶者加給年金額(老齢厚生年金・障害厚生年金)

★まず、老齢厚生年金に加算される加給年金額をみていきましょう。

加給年金額の対象になるのは、「配偶者」と「子」です。

今回は、「配偶者」を中心にみていきます。

<加給年金額のポイント!>

・老齢厚生年金の受給権者(加給年金額が加算される人)

→ その年金額の計算の基礎となる被保険者期間の月数が原則240以上であること

・加給年金額の対象になる人

→ 受給権者がその権利を取得した当時、受給権者によって生計を維持していたその者の65歳未満の配偶者又は子

→老齢厚生年金の権利を取得した当時、当該老齢厚生年金の額の計算の基礎となる被保険者期間の月数が240未満であったときは、在職定時改定又は退職時改定により当該月数が240以上となるに至った当時、受給権者によって生計を維持していたその者の65歳未満の配偶者又は子

※子の条件→ 18歳に達する日以後の最初の3月31日までの間にある子及び20歳未満で障害等級の1級若しくは2級に該当する障害の状態にある子

★次に、障害厚生年金に加算される加給年金額をみていきましょう。

<加給年金額のポイント!>

・障害厚生年金の受給権者(加給年金額が加算される人)

→ 障害の程度が障害等級の1級又は2級に該当すること(3級には加給年金額は加算されません)

・加給年金額の対象になる人

→ 受給権者によって生計を維持しているその者の65歳未満の配偶者

(受給権が発生した後で生計を維持することになった場合でも加給年金額の対象になる)

過去問をどうぞ!

①【R2年出題】

老齢厚生年金の加給年金額の加算の対象となる妻と子がある場合の加給年金額は、配偶者及び2人目までの子についてはそれぞれ224,700円に、3人目以降の子については1人につき74,900円に、それぞれ所定の改定率を乗じて得た額(その額に50円未満の端数が生じたときは、これを切り捨て、50円以上100円未満の端数が生じたときは、これを100円に切り上げるものとする。)である。

【解答】

①【R2年出題】 〇

・老齢厚生年金の加給年金額

配偶者 | 224,700円×改定率 |

子 | 2人目まで 224,700円×改定率 3人目以降 74,900円×改定率 |

(法第44条第2項)

②【H30年出題】

被保険者である老齢厚生年金の受給権者は、その受給権を取得した当時、加給年金額の対象となる配偶者がいたが、当該老齢厚生年金の額の計算の基礎となる被保険者期間の月数が240未満であったため加給年金額が加算されなかった。その後、被保険者資格を喪失した際に、被保険者期間の月数が240以上になり、当該240以上となるに至った当時、加給年金額の対象となる配偶者がいたとしても、当該老齢厚生年金の受給権を取得した当時における被保険者期間が240未満であるため、加給年金額が加算されることはない。

【解答】

②【H30年出題】 ×

被保険者資格を喪失した際に(退職時改定により)、被保険者期間の月数が240以上になり、当該240以上となるに至った当時、加給年金額の対象となる配偶者がいた場合は、加給年金額が加算されるようになります。

(法第44条第1項)

③【R3年出題】

老齢厚生年金における加給年金額の加算の対象となる配偶者が、障害等級1級又は2級の障害厚生年金及び障害基礎年金を受給している間、当該加給年金額は支給停止されるが、障害等級3級の障害厚生年金若しくは障害手当金を受給している場合は支給停止されることはない。

【解答】

③【R3年出題】 ×

法第46条第6項で、「加給年金額が加算された老齢厚生年金については、その者について加算が行われている配偶者が、老齢厚生年金(その年金額の計算の基礎となる被保険者期間の月数が240以上であるものに限る。)、障害厚生年金、国民年金法による障害基礎年金その他の年金たる給付のうち、老齢若しくは退職又は障害を支給事由とする給付であつて政令で定めるものの支給を受けることができるときは、その間、当該配偶者について加算する額に相当する部分の支給を停止する。」と規定されています。

問題文は、「老齢厚生年金における加給年金額の加算の対象となる配偶者が、障害厚生年金(1級・2級・3級)及び障害基礎年金を受給している間、当該加給年金額は支給停止されるが、障害手当金を受給している場合は支給停止されることはない。」となります。

加算対象の配偶者が3級の障害厚生年金を受給している場合でも、配偶者についての加給年金額は支給停止されます。

④【R4年出題】

加給年金額が加算されている老齢厚生年金の受給者である夫について、その加算の対象となっている妻である配偶者が、老齢厚生年金の計算の基礎となる被保険者期間が240月以上となり、退職し再就職はせずに、老齢厚生年金の支給を受けることができるようになった場合、老齢厚生年金の受給者である夫に加算されていた加給年金額は支給停止となる。

【解答】

④【R4年出題】 〇

加給年金額の対象となっている妻である配偶者が、老齢厚生年金の計算の基礎となる被保険者期間が240月以上の老齢厚生年金の支給を受けることができるようになった場合は、夫に加算されていた加給年金額は支給が停止されます。

⑤【H28年出題】

配偶者に係る加給年金額が加算された老齢厚生年金について、その対象となる配偶者が繰上げ支給の老齢基礎年金の支給を受けるときは、当該配偶者については65歳に達したものとみなされ、加給年金額に相当する部分が支給されなくなる。

【解答】

⑤【H28年出題】 ×

配偶者に係る加給年金額が加算された老齢厚生年金について、その対象となる配偶者が繰上げ支給の老齢基礎年金の支給を受けるときでも、加給年金額は引き続き支給されます。

イメージ図をみてみましょう。

⑥【H30年出題】

昭和9年4月2日以後に生まれた老齢厚生年金の受給権者に支給される配偶者の加給年金額に加算される特別加算の額は、受給権者の生年月日に応じて33,200円に改定率を乗じて得た額から165,800円に改定率を乗じて得た額の範囲内であって、受給権者の生年月日が早いほど特別加算の額は大きくなる。

【解答】

⑥【H30年出題】 ×

受給権者の生年月日が「遅い」ほど特別加算の額は大きくなります。

★配偶者加給年金額には「特別加算」が加算されます。

受給権者の生年月日 | 特別加算の額 |

昭和9年4月2日~昭和15年4月1日 | 33,200円×改定率 |

昭和15年4月2日~昭和16年4月1日 | 66,300円×改定率 |

昭和16年4月2日~昭和17年4月1日 | 99,500円×改定率 |

昭和17年4月2日~昭和18年4月1日 | 132,600円×改定率 |

昭和18年4月2日~ | 165,800円×改定率 |

特別加算のポイント!

・生年月日は「老齢厚生年金の受給権者の生年月日」。加算の対象になっている配偶者の生年月日ではありません。

・特別加算が加算されるのは、「昭和9年4月2日」以降生まれ。

・生年月日が若いほど、特別加算の額が大きくなる

・昭和18年4月2日以降生まれは一律

⑦【R4年出題】

昭和9年4月2日以後に生まれた障害等級1級又は2級に該当する障害厚生年金の受給権者に支給される配偶者に係る加給年金額については、受給権者の生年月日に応じた特別加算が行われる。

【解答】

⑦【R4年出題】 ×

障害厚生年金の受給権者に支給される配偶者に係る加給年金額については、特別加算はありません。

YouTubeはこちらからどうぞ!

社労士受験のあれこれ

毎日コツコツYouTubeチャンネル

チャンネル登録よろしくお願いします

厚生年金保険法「保険給付の制限」

R7-265 05.20

厚生年金保険の給付制限事由

厚生年金保険法の保険給付が制限される条件をみていきましょう。

条文を読んでみましょう。

第73条 被保険者又は被保険者であった者が、故意に、障害又はその直接の原因となった事故を生ぜしめたときは、当該障害を支給事由とする障害厚生年金又は障害手当金は、支給しない。

第73条の2 被保険者又は被保険者であった者が、自己の故意の犯罪行為若しくは重大な過失により、又は正当な理由がなくて療養に関する指示に従わないことにより、障害若しくは死亡若しくはこれらの原因となった事故を生ぜしめ、若しくはその障害の程度を増進させ、又はその回復を妨げたときは、保険給付の全部又は一部を行なわないことができる。

第74条 障害厚生年金の受給権者が、故意若しくは重大な過失により、又は正当な理由がなくて療養に関する指示に従わないことにより、その障害の程度を増進させ、又はその回復を妨げたときは、第52条第1項の規定による改定を行わず、又はその者の障害の程度が現に該当する障害等級以下の障害等級に該当するものとして、同項の規定による改定を行うことができる。

第75条 保険料を徴収する権利が時効によって消滅したときは、当該保険料に係る被保険者であつた期間に基づく保険給付は、行わない。 ただし、当該被保険者であった期間に係る被保険者の資格の取得について届出若しくは確認の請求又は訂正の請求があった後に、保険料を徴収する権利が時効によって消滅したものであるときは、この限りでない。(=保険給付が行われる。)

第76条 ① 遺族厚生年金は、被保険者又は被保険者であった者を故意に死亡させた者には、支給しない。被保険者又は被保険者であった者の死亡前に、その者の死亡によって遺族厚生年金の受給権者となるべき者を故意に死亡させた者についても、同様とする。 ② 遺族厚生年金の受給権は、受給権者が他の受給権者を故意に死亡させたときは、消滅する。

第77条 年金たる保険給付は、次の各号のいずれかに該当する場合には、その額の全部又は一部につき、その支給を停止することができる。 (1) 受給権者が、正当な理由がなくて、第96条第1項の規定による命令に従わず、又は同項の規定による当該職員の質問に応じなかったとき。 (2) 障害等級に該当する程度の障害の状態にあることにより、年金たる保険給付の受給権を有し、又は第44条第1項の規定によりその者について加算が行われている子が、正当な理由がなくて、第97条第1項の規定による命令に従わず、又は同項の規定による診断を拒んだとき。 (3)前号に規定する者が、故意若しくは重大な過失により、又は正当な理由がなくて療養に関する指示に従わないことにより、その障害の回復を妨げたとき。

※第96条 (受給権者に関する調査) 実施機関は、必要があると認めるときは、年金たる保険給付の受給権者に対して、その者の身分関係、障害の状態その他受給権の消滅、年金額の改定若しくは支給の停止に係る事項に関する書類その他の物件の提出を命じ、又は当該職員をしてこれらの事項に関し受給権者に質問させることができる。 ※第97条 (診断) 実施機関は、必要があると認めるときは、障害等級に該当する程度の障害の状態にあることにより、年金たる保険給付の受給権を有し、又は第44条第1項の規定によりその者について加算が行われている子に対して、その指定する医師の診断を受けるべきことを命じ、又は当該職員をしてこれらの者の障害の状態を診断させることができる。

第78条 ① 受給権者が、正当な理由がなくて、第98条第3項の規定による届出をせず、又は書類その他の物件を提出しないときは、保険給付の支払を一時差し止めることができる。 ② 第2号厚生年金被保険者期間、第3号厚生年金被保険者期間又は第4号厚生年金被保険者期間に基づく保険給付については、前項の規定は、適用しない。 |

※「一時差し止めることができる」について

「支給停止」との違いに注意しましょう。

「支給停止」は停止事由がなくなれば、その翌月から支給が再開されますが、停止された期間分の保険給付は支払われません。

「一時差し止める」は、受給権者から届出等が行われれば、差し止められた分の保険給付が遡って支払われます。

過去問をどうぞ!

①【R1年出題】

被保険者が故意に障害を生ぜしめたときは、当該障害を支給事由とする障害厚生年金又は障害手当金は支給されない。また、被保険者が重大な過失により障害を生ぜしめたときは、保険給付の全部又は一部を行わないことができる。

【解答】

①【R1年出題】 〇

・「故意に」 → 支給しない。

・「自己の故意の犯罪行為、重大な過失、正当な理由がなくて療養に関する指示に従わない」 → 保険給付の全部又は一部を行なわないことができる

②【H29年出題】

実施機関は、障害厚生年金の受給権者が、故意若しくは重大な過失により、又は正当な理由がなくて療養に関する指示に従わないことにより、その障害の程度を増進させ、又はその回復を妨げたときは、実施機関の診査による改定を行わず、又はその者の障害の程度が現に該当する障害等級以下の障害等級に該当するものとして、改定を行うことができる。

【解答】

②【H29年出題】 〇

障害厚生年金の受給権者が、「故意若しくは重大な過失により、又は正当な理由がなくて療養に関する指示に従わない」ことにより、その障害の程度を増進させ、又はその回復を妨げたとき

→ 実施機関の診査による改定を行わず、又はその者の障害の程度が現に該当する障害等級以下の障害等級に該当するものとして、改定を行うことができる。

③【R2年出題】

年金たる保険給付の受給権者が、正当な理由がなくて、実施機関が必要があると認めて行った受給権者の身分関係に係る事項に関する職員の質問に応じなかったときは、年金たる保険給付の額の全部又は一部につき、その支給を停止することができる。

【解答】

③【R2年出題】 〇

年金たる保険給付の受給権者が、正当な理由がなくて、実施機関が必要があると認めて行った受給権者の身分関係に係る事項に関する職員の質問に応じなかったときは、年金たる保険給付の額の全部又は一部につき、その支給を停止することができる。

④【H27年出題】

保険料を徴収する権利が時効によって消滅したときは、当該保険料に係る被保険者であった期間に基づく保険給付は行われないが、当該被保険者であった期間に係る被保険者資格の取得について事業主の届出があった後に、保険料を徴収する権利が時効によって消滅したものであるときは、この限りでないとされている。

【解答】

④【H27年出題】 〇

・ 保険料を徴収する権利が時効によって消滅したときは、当該保険料に係る被保険者であった期間に基づく保険給付は行われません。

ただし、当該被保険者であった期間に係る被保険者資格の取得について事業主の届出があった後に、保険料を徴収する権利が時効によって消滅したものであるときは、当該保険料に係る被保険者であった期間に基づく保険給付が行われます。

⑤【H27年出題】※改正による修正あり

第1号厚生年金被保険者期間に基づく保険給付の受給権者が、正当な理由がなくて、厚生年金保険法第98条第3項の規定による届出をせず、又は書類その他の物件を提出しないときは、保険給付の支払を一時差し止めることができる。

【解答】

⑤【H27年出題】 〇

厚生年金保険法第98条第3項の規定による届出をせず、又は書類その他の物件を提出しないときは、保険給付の支払を「一時差し止めることができる」です。支給を停止するではありませんので注意しましょう。

⑥【H30年出題】

第1号厚生年金被保険者期間に基づく老齢厚生年金の受給権者(加給年金額の対象者があるものとする。)は、その額の全部につき支給が停止されている場合を除き、正当な理由なくして、厚生年金保険法施行規則第35条の3に規定する加給年金額の対象者がある老齢厚生年金の受給権者に係る現況の届書を提出しないときは、当該老齢厚生年金が支給停止され、その後、当該届書が提出されれば、提出された月から支給停止が解除される。

【解答】

⑥【H30年出題】 ×

第1号厚生年金被保険者期間に基づく老齢厚生年金の受給権者(加給年金額の対象者があるものとする。)が、加給年金額の対象者がある老齢厚生年金の受給権者に係る現況の届書を提出しないときは、「保険給付の支払を一時差し止めることができる」となります。

YouTubeはこちらです

社労士受験のあれこれ

毎日コツコツYouTubeチャンネル

チャンネル登録よろしくお願いします

厚生年金保険法「離婚分割」

R7-264 05.19

3号分割についてお話しします

★3号分割制度のポイントをYouTubeでお話ししています。

・平成20年4月1日施行

・特定被保険者(第2号被保険者)と被扶養配偶者(第3号被保険者)の分割

・分割の割合は2分の1

・第2号被保険者の同意は不要

YouTubeはこちらです

社労士受験のあれこれ

毎日コツコツYouTubeチャンネル

チャンネル登録よろしくお願いします

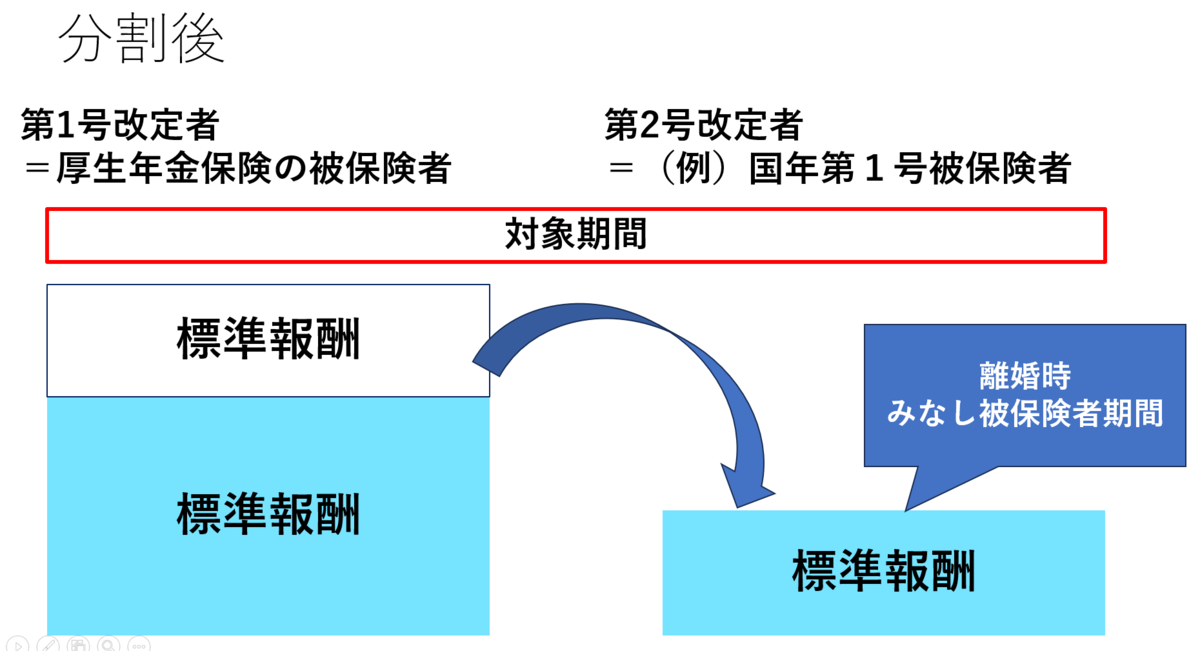

厚生年金保険法「離婚分割」

R7-262 05.17

離婚時みなし被保険者期間の扱い

「離婚時みなし被保険者期間」についてみていきます。

「離婚時みなし被保険者期間」の定義を条文で読んでみましょう。

第78条の6第3項 対象期間のうち第1号改定者の被保険者期間であって第2号改定者の被保険者期間でない期間については、第2号改定者の被保険者期間であったものとみなす。 =離婚時みなし被保険者期間という。 |

★離婚時みなし被保険者期間を図でイメージしましょう

※3号分割の「被扶養配偶者みなし被保険者期間」も同じ考え方です。

過去問をどうぞ!

①【R5年出題】

特別支給の老齢厚生年金の受給資格要件の1つは、1年以上の被保険者期間を有することであるが、この被保険者期間には、離婚時みなし被保険者期間を含めることができる。

【解答】

①【R5年出題】 ×

特別支給の老齢厚生年金の受給資格要件の1つは「1年以上の被保険者期間を有すること」です。この被保険者期間には、離婚時みなし被保険者期間は含みません。

(法附則第17条の10)

②【H27年出題】

厚生年金保険の被保険者期間が離婚時みなし被保険者期間としてみなされた期間のみである者は、特別支給の老齢厚生年金を受給することはできない。

【解答】

②【H27年出題】 〇

特別支給の老齢厚生年金の受給資格要件の1つは「1年以上の被保険者期間を有すること」ですが、この被保険者期間には、離婚時みなし被保険者期間は含みません。

そのため、厚生年金保険の被保険者期間が離婚時みなし被保険者期間としてみなされた期間のみである者には、特別支給の老齢厚生年金は支給されません。

(法附則第17条の10)

③【H29年出題】

離婚時みなし被保険者期間は、特別支給の老齢厚生年金の定額部分の額の計算の基礎とはされない。

【解答】

③【H29年出題】 〇

離婚時みなし被保険者期間は、報酬比例部分の額の計算には算入されますが、特別支給の老齢厚生年金の定額部分の額の計算には入りません。

(法附則第17条の10)

④【R3年出題】

老齢厚生年金に配偶者の加給年金額が加算されるためには、老齢厚生年金の年金額の計算の基礎となる被保険者期間の月数が240以上という要件があるが、当該被保険者期間には、離婚時みなし被保険者期間を含めることはできない。

【解答】

④【R3年出題】 〇

老齢厚生年金に配偶者の加給年金額が加算されるための「被保険者期間の月数が240以上」の当該被保険者期間には、離婚時みなし被保険者期間は含まれません。

(法第78条の11)

⑤【H28年出題】※改正による修正あり

国民年金の第1号被保険者期間のみを有していた者が、離婚時みなし被保険者期間を有するに至ったことにより老齢厚生年金の受給権(保険料納付済期間、保険料免除期間及び合算対象期間を合算した期間が25年以上であるものに限る。)を取得した後に死亡した場合は、死亡した者によって生計を維持していた一定の遺族に遺族厚生年金が支給される。

【解答】

⑤【H28年出題】 〇

遺族厚生年金は、「被保険者又は被保険者であった者」が要件に該当した場合に、遺族に支給されます。

「被保険者であった者」については、「長期要件に該当する場合にあっては、「離婚時みなし被保険者期間を有する者を含む。」とされています。

そのため、厚生年金保険の被保険者であったことがなかった者でも、「離婚時みなし被保険者期間を有する」に至り、長期要件を満たしている場合は、遺族厚生年金が支給されます。

(法第78条の11)

⑥【H19年出題】

遺族厚生年金の支給に当たっては離婚時みなし被保険者期間も厚生年金保険の被保険者としての期間に算入されるため、かつて厚生年金保険の被保険者でなかった者であっても、離婚時みなし被保険者期間を有する者であれば、その者が死亡した場合には遺族に遺族厚生年金が支給されることがある。

【解答】

⑥【H19年出題】 〇

⑤の問題と同じ趣旨です。

⑦【H29年出題】

障害厚生年金の額の計算の基礎となる被保険者期間に係る標準報酬が、合意分割により改定又は決定された場合は、改定又は決定後の標準報酬を基礎として年金額が改定される。ただし、年金額の計算の基礎となる被保険者期間の月数が300月に満たないため、これを300月として計算された障害厚生年金については、離婚時みなし被保険者期間はその計算の基礎とされない。

【解答】

⑦【H29年出題】 〇

障害厚生年金の受給権者について、当該障害厚生年金の額の計算の基礎となる被保険者期間に係る標準報酬が合意分割により改定され、又は決定されたときは、改定又は決定後の標準報酬を基礎として、当該標準報酬改定請求のあった日の属する月の翌月から、年金の額が改定されます。

ただし、年金額の計算の基礎となる被保険者期間の月数が300月に満たないため、これを300月として計算された障害厚生年金については、離婚時みなし被保険者期間はその計算の基礎とされません。

(法第78条の10第2項)

⑧【国年H27年出題】(国民年金法の問題です)

67歳の夫(昭和23年4月2日生まれ)と66歳の妻(昭和24年4月2日生まれ)が離婚をし、妻が、厚生年金保険法第78条の2の規定によるいわゆる合意分割の請求を行ったことにより、離婚時みなし被保険者期間を含む厚生年金保険の被保険者期間の月数が240か月以上となった場合、妻の老齢基礎年金に加算されていた振替加算は行われなくなる。

【解答】

⑧【国年H27年出題】(国民年金法の問題です) 〇

妻が、厚生年金保険の被保険者期間の月数が240以上で計算される老齢厚生年金の受給権者である場合は、振替加算は行われません。

この被保険者期間の計算には、離婚時みなし被保険者期間が含まれます。

そのため、合意分割によって、離婚時みなし被保険者期間を含めた厚生年金保険の被保険者期間が240月以上となった場合、振替加算は行われなくなります。

(昭60法附則第14条)

解説動画はこちらからどうぞ!毎日コツコツYouTubeチャンネル

解説動画はこちらからどうぞ!毎日コツコツYouTubeチャンネル

社労士受験のあれこれ

毎日コツコツYouTubeチャンネル

チャンネル登録よろしくお願いします

厚生年金保険法「離婚分割」

R7-261 05.16

離婚分割「合意分割制度」基本編

離婚分割には、「合意分割制度」と「3号分割制度」があります。

今回は、「合意分割制度」をみていきます。

合意分割制度は、当事者が合意または裁判手続きにより按分割合を定め、婚姻期間中の「標準報酬月額・標準賞与額」を分割する制度です。

条文を読んでみましょう。

第78条の2 ① 第1号改定者(被保険者又は被保険者であった者であって、標準報酬が改定されるものをいう。=標準報酬が多い方・分割する方)又は第2号改定者(第1号改定者の配偶者であった者であって、標準報酬が改定され、又は決定されるものをいう。=標準報酬が少ない方・分割を受ける方)は、離婚等(離婚(婚姻の届出をしていないが事実上婚姻関係と同様の事情にあった者について、当該事情が解消した場合を除く。)、婚姻の取消しその他厚生労働省令で定める事由をいう。)をした場合であって、次の各号のいずれかに該当するときは、実施機関に対し、当該離婚等について対象期間(婚姻期間その他の厚生労働省令で定める期間をいう。)に係る被保険者期間の標準報酬(第1号改定者及び第2号改定者(以下これらの者を「当事者」という。)の標準報酬をいう。)の改定又は決定を請求することができる。ただし、当該離婚等をしたときから2年を経過したときその他の厚生労働省令で定める場合に該当するときは、この限りでない。 (1) 当事者が標準報酬の改定又は決定の請求をすること及び請求すべき按分割合(当該改定又は決定後の当事者の対象期間標準報酬総額の合計額に対する第2号改定者の対象期間標準報酬総額の割合をいう。)について合意しているとき。 (2) 家庭裁判所が請求すべき按分割合を定めたとき。 ② 標準報酬の改定又は決定の請求(以下「標準報酬改定請求」という。)について、当事者の合意のための協議が調わないとき、又は協議をすることができないときは、当事者の一方の申立てにより、家庭裁判所は、当該対象期間における保険料納付に対する当事者の寄与の程度その他一切の事情を考慮して、請求すべき按分割合を定めることができる。 ③ 標準報酬改定請求は、当事者が標準報酬の改定又は決定の請求をすること及び請求すべき按分割合について合意している旨が記載された公正証書の添付その他の厚生労働省令で定める方法によりしなければならない。

第78条の3 請求すべき按分割合は、当事者それぞれの対象期間標準報酬総額(対象期間に係る被保険者期間の各月の標準報酬月額と標準賞与額に当事者を受給権者とみなして対象期間の末日において適用される再評価率を乗じて得た額の総額をいう。)の合計額に対する第2号改定者の対象期間標準報酬総額の割合を超え2分の1以下の範囲(以下「 按分割合の範囲」という。)内で定められなければならない。 |

では、過去問をどうぞ!

①【H21年出題】

平成19年4月1日以後に離婚等をした場合における特例に関して、標準報酬改定請求は、平成19年4月1日前の対象期間に係る標準報酬も改定又は決定の対象としている。

【解答】

①【H21年出題】 〇

合意分割制度は、平成19年4月1日に施行されました。平成19年4月1日以後に離婚等をしたことが条件ですが、平成19年4月1日前の対象期間に係る標準報酬も分割の対象です。

②【H29年選択式】

厚生年金保険法第78条の2の規定によるいわゆる合意分割の請求は、離婚等をした日の翌日から起算して2年を経過したときは、原則として行うことはできないが、離婚等をした日の翌日から起算して2年を経過した日前に請求すべき按分割合に関する審判の申立てがあったときであって、当該按分割合を定めた審判が離婚等をしたときから2年を経過した後に確定したときは、当該確定した日< A >を経過する日までは合意分割の請求を行うことができる。

また、合意分割で請求すべき按分割合は、当事者それぞれの対象期間標準報酬総額の合計額に対する、< B >の範囲内でそれぞれ定められなければならない。

(選択肢)

① 第1号改定者の対象期間標準報酬総額の割合を超え2分の1以下

② 第1号改定者の対象期間標準報酬総額の割合を超え第2号改定者の対象期間標準報酬総額の割合以下

③ 第2号改定者の対象期間標準報酬総額の割合を超え2分の1以下

④ 第2号改定者の対象期間標準報酬総額の割合を超え第1号改定者の対象期間標準報酬総額の割合以下

⑤ から起算して6か月 ⑥ から起算して3か月

⑦ の翌日から起算して6か月 ⑧ の翌日から起算して3か月

【解答】

②【H29年選択式】

<A> ⑦ の翌日から起算して6か月

<B> ③ 第2号改定者の対象期間標準報酬総額の割合を超え2分の1以下

(法第78条の3第1項)

按分割合とは?

「第1号改定者・第2号改定者それぞれの対象期間標準報酬総額の合計額」に対する「第2号改定者」の持分です。

按分割合の上限は50%です。

<分割前>

第1号改定者(80%) | 第2号改定者(20%) |

按分割合は、20%を超え50%以下の範囲内で定めなければなりません。

按分割合を「50%」にした場合

↓

<分割後>

第1号改定者(50%) | 第2号改定者(50%) |

③【R2年選択式】

厚生年金保険法第78条の2第1項の規定によると、第1号改定者又は第2号改定者は、離婚等をした場合であって、当事者が標準報酬の改定又は決定の請求をすること及び請求すべき< A >について合意しているときは、実施機関に対し、当該離婚等について対象期間に係る被保険者期間の標準報酬の改定又は決定を請求することができるとされている。ただし、当該離婚等をしたときから< B >を経過したときその他の厚生労働省令で定める場合に該当するときは、この限りでないとされている。

(選択肢)

① 1年 ② 2年 ③ 3年 ④ 6か月

⑤ 按分割合 ⑥ 改定額 ⑦ 改定請求額 ⑧ 改定割合

【解答】

③【R2年選択式】

<A> ⑤ 按分割合

<B> ② 2年

④【H29年出題】

第1号改定者及び第2号改定者又はその一方は、実施機関に対して、厚生労働省令の定めるところにより、標準報酬改定請求を行うために必要な情報の提供を請求することができるが、その請求は、離婚等が成立した日の翌日から起算して3か月以内に行わなければならない。

【解答】

④【H29年出題】 ×

標準報酬改定請求を行うために必要な情報の提供の請求は、離婚等をしたときから「2年」を経過したときは、行うことができません。

(第78条の2、第78条の4)

⑤【H27年出題】

離婚等をした場合に当事者が行う標準報酬の改定又は決定の請求について、請求すべき按分割合の合意のための協議が調わないときは、当事者の一方の申立てにより、家庭裁判所は、当該対象期間における保険料納付に対する当事者の寄与の程度その他一切の事情を考慮して、請求すべき按分割合を定めることができる。

【解答】

⑤【H27年出題】 〇

対象期間における保険料納付に対する当事者の寄与の程度その他一切の事情を考慮して、請求すべき按分割合を定めることができるのは、「家庭裁判所」です。厚生労働大臣ではありませんので注意しましょう。

(第78条の2第2項)

⑥【H29年出題】

離婚が成立したが、合意分割の請求をする前に当事者の一方が死亡した場合において、当事者の一方が死亡した日から起算して1か月以内に、当事者の他方から所定の事項が記載された公正証書を添えて当該請求があったときは、当事者の一方が死亡した日の前日に当該請求があったものとみなされる。

【解答】

⑥【H29年出題】 〇

「1か月以内」がポイントです。

(第78条の2、令3条の12の7)

解説動画はこちらからどうぞ!毎日コツコツYouTubeチャンネル

解説動画はこちらからどうぞ!毎日コツコツYouTubeチャンネル

社労士受験のあれこれ

毎日コツコツYouTubeチャンネル

チャンネル登録よろしくお願いします

厚生年金保険法「被保険者期間」

R7-260 05.15

厚生年金保険「被保険者期間の計算」

「被保険者期間」の計算ルールをみていきましょう。

条文を読んでみましょう。

第19条 ① 被保険者期間を計算する場合には、月によるものとし、被保険者の資格を取得した月からその資格を喪失した月の前月までをこれに算入する。 ② 被保険者の資格を取得した月にその資格を喪失したときは、その月を1か月として被保険者期間に算入する。 ただし、その月に更に被保険者又は国民年金の被保険者(第2号被保険者を除く。)の資格を取得したときは、この限りでない。 ③ 被保険者の資格を喪失した後、更にその資格を取得した者については、前後の被保険者期間を合算する。 ④ 前3項の規定は、被保険者の種別ごとに適用する。 ⑤ 同一の月において被保険者の種別に変更があったときは、その月は変更後の被保険者の種別の被保険者であった月(2回以上にわたり被保険者の種別に変更があったときは、最後の被保険者の種別の被保険者であった月)とみなす。 |

ポイント!

<同月得喪(資格を取得した月にその資格を喪失した)の場合>

★(原則)被保険者期間は「1か月」で計算します。

★その月に更に厚生年金保険の被保険者の資格を取得したとき

例えば、5月1日にA社で資格を取得し同月15日に退職。同月16日にB社で資格を取得した場合

↓

B社の資格のみで、被保険者期間を1か月と計算します。

★その月に更に国民年金の被保険者(第2号被保険者を除く。)の資格を取得したとき

例えば、5月1日にC社で資格を取得し同月15日に退職。その後国民年金第1号被保険者になった場合

↓

厚生年金保険の被保険者期間には算入されません。5月は、国民年金第1号被保険者として保険料を納付します。

では、過去問をどうぞ!

①【H21年出題】

厚生年金保険法で定める「被保険者期間」とは、被保険者の資格を取得した日から被保険者の資格を喪失した日の前日までの日単位で計算される期間である。

①【H21年出題】 ×

厚生年金保険法で定める「被保険者期間」とは、被保険者の資格を取得した月からその資格を喪失した月の前月までの「月単位」で計算される期間です。

被保険者の資格を取得した日から被保険者の資格を喪失した日の前日までの日単位で計算される期間は「被保険者であった期間」です。

②【R5年出題】

被保険者期間を計算する場合には、月によるものとし、被保険者の資格を取得した月からその資格を喪失した月の前月までをこれに算入する。

【解答】

②【R5年出題】 〇

被保険者期間は、「月」単位で計算します。

③【H30年出題】

被保険者期間を計算する場合には、月によるものとし、例えば、平成29年10月1日に資格取得した被保険者が、平成30年3月30日に資格喪失した場合の被保険者期間は、平成29年10月から平成30年2月までの5か月間であり、平成30年3月は被保険者期間には算入されない。なお、平成30年3月30日の資格喪失以後に被保険者の資格を取得していないものとする。

【解答】

③【H30年出題】 〇